1. Introduzione

1.1. Modalità di Comunicazione

1.2. Ambito soggettivo

1.3. Ambito oggettivo

1.4. Periodicità

I soggetti passivi Iva devono comunicare all’Agenzia delle Entrate i dati relativi alle operazioni (a decorrere da quelle effettuate dal 1° luglio 2010) con operatori economici con sede, residenza o domicilio negli Stati o territori a fiscalità privilegiata (cosiddetti “Paesi Black List”) individuati:

- dal decreto 4 maggio 1999 del ministro delle Finanze (Stati fiscalmente privilegiati ai fini IRPEF)

- dal decreto 21 novembre 2001 del ministro dell’Economia e delle Finanze

- dal decreto 23 gennaio 2002 del ministro dell’Economia e delle Finanze.

In data 11.05.2015 è stato pubblicati in GU Serie Generale n.107 il Decreto del 30 marzo 2015 e il Decreto del 27 aprile 2015, che qui alleghiamo, riguardanti la modifica degli elenchi degli Stati e territori aventi un regime fiscale privilegiato:

· DECRETO del 30 marzo 2015 - Modifica del decreto 21 novembre 2001, recante individuazione degli Stati o territori a regime fiscale privilegiato di cui all'articolo 127-bis, comma 4, del testo unico delle imposte sui redditi (cd. "black list")

· DECRETO del 27 aprile 2015 - Modifica del decreto 23 gennaio 2002, recante indeducibilità delle spese e degli altri componenti negativi derivanti da operazioni intercorse con imprese domiciliate in Stati o territori aventi regime fiscale privilegiato.

La legge n. 19/2017, di conversione del decreto Milleproroghe (D.L. n. 244/2016) ha abrogato l'art. 1, comma 147, della legge di Stabilità 2016, chiudendo così il cerchio degli obblighi di raccolta di informazioni relative agli acquisti di beni e alle prestazioni di servizi ricevute da soggetti residenti fuori del territorio dello Stato, necessarie ad assicurare un adeguato presidio al contrasto dell'evasione internazionale.

L'abrogazione del suddetto obbligo, è avvenuta con l'entrata in vigore del decreto collegato alla Legge di Bilancio, il decreto 193/2016 che ha anticipato l'abolizione di 1 anno.

: Nonostante questo, per l’anno 2016 si consiglia di mantenere la stessa procedura di invio utilizzata negli anni precedenti, ovvero, un invio delle operazioni con soggetti Black list separato dallo Spesometro.

: Nonostante questo, per l’anno 2016 si consiglia di mantenere la stessa procedura di invio utilizzata negli anni precedenti, ovvero, un invio delle operazioni con soggetti Black list separato dallo Spesometro.

1.1 Modalità di Comunicazione

1.2 Ambito soggettivo

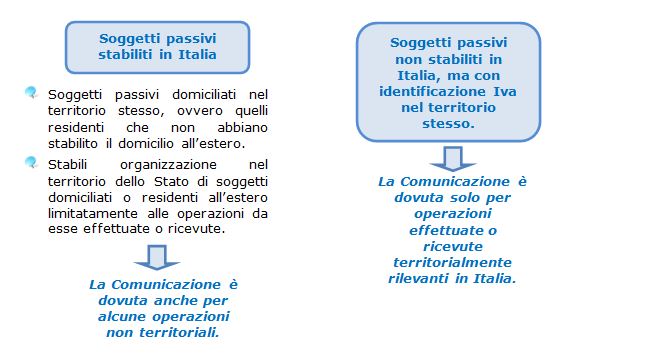

Sono tenuti alla comunicazione i soggetti passivi all’imposta sul valore aggiunto, cioè le persone fisiche o giuridiche che esercitano un’attività d’impresa, oppure un’arte o una professione e sono, in quanto tali, titolari di una posizione Iva.

La persona fisica o ente non commerciale con soggettività passiva parziale, cioè limitatamente alle operazioni poste in essere nell’esercizio dell’attività economica rilevante ai fini IVA, sono tenuti alla Comunicazione Black List solo in relazione alle operazioni scambiate con operatori Black List nell’esercizio di tale attività.

La circolare n. 53/2010 sottolinea che l’obbligo è imposto indistintamente ai soggetti passivi dell’Iva senza specificazioni rispetto al luogo in cui essi sono stabiliti.

Sono esonerati dall’obbligo di Comunicazione:

Contribuenti che si avvalgono del regime “ Contribuenti minimi” – art.27 D.L. 29/2011: tuttavia, non è possibile usufruire di tale esonero qualora il regime dei minimi sia venuto meno in corso d’anno (ricavi/compensi > € 45.000,00). In tal caso, secondo la CM 24/2011, il contribuente è obbligato alla comunicazione per le operazioni effettuate a decorrere “dalla data in cui vengono meno i requisiti per l’applicazione del regime semplificato”;

Contribuenti che si avvalgono del regime “ Contribuenti minimi” – art.27 D.L. 29/2011: tuttavia, non è possibile usufruire di tale esonero qualora il regime dei minimi sia venuto meno in corso d’anno (ricavi/compensi > € 45.000,00). In tal caso, secondo la CM 24/2011, il contribuente è obbligato alla comunicazione per le operazioni effettuate a decorrere “dalla data in cui vengono meno i requisiti per l’applicazione del regime semplificato”;

I contribuenti che, dal 2015, applicano il regime Forfetario” (L.190/2014)

I contribuenti che, dal 2015, applicano il regime Forfetario” (L.190/2014)

Contribuenti che si avvalgono del regime speciale per le nuove iniziative produttive di cui all’art. 13 della legge n. 388/2000;

Contribuenti che si avvalgono del regime speciale per le nuove iniziative produttive di cui all’art. 13 della legge n. 388/2000;

Dettaglianti., per le operazioni poste in essere con controparte Black List per le quali non sussiste obbligo di fattura;

Dettaglianti., per le operazioni poste in essere con controparte Black List per le quali non sussiste obbligo di fattura;

i soggetti passivi Iva che, dal 2015, hanno optato per la trasmissione telematica quotidiana delle fatture emesse/ricevute e dei corrispettivi delle operazioni effettuate, non soggette a fatturazione (art.50-bis, DL. 69/2013).

i soggetti passivi Iva che, dal 2015, hanno optato per la trasmissione telematica quotidiana delle fatture emesse/ricevute e dei corrispettivi delle operazioni effettuate, non soggette a fatturazione (art.50-bis, DL. 69/2013).

1.3 Ambito oggettivo

L’obbligo di comunicazione è richiesto per tutte le operazioni di:

il cui importo totale delle operazioni effettuate nei confronti di operatori Black List supera i 10.000,00 euro.

Tale soglia è stata introdotta dal 2015 con il D.Lgs. 175/2014, il quale ha cambiato la periodicità e la soglia per l’invio delle cessioni di beni/prestazioni di servizi nei confronti di operatori economici aventi sede, residenza o domicilio in Paesi “black list” (DDMM 4/05/99 e 23/11/2011).

L’ammontare delle operazioni effettuate con ciascuna controparte dovrà essere indicato distintamente per le operazioni imponibili, non imponibili, esenti o non soggette agli effetti dell’Iva.

1.4 Periodicità

Per il 2016 i dati devono essere comunicati all’Agenzia delle Entrate con periodicità ANNUALE (D.Lgs. 175/2014) con lo stesso termine dello Spesometro:

- 10/04 per i contribuenti mensili

- 20/04 per i trimestrali

Dal 2017 l’obbligo di comunicazione è stato soppresso (articolo 1 del decreto legge del 22/10/2016 n. 193, convertito, con modificazioni, dalla legge 1° dicembre 2016 n. 225).