STUDI DI SETTORE

Che cosa sono gli studi di settore?

Gli studi di settore sono strumenti che consentono di stimare i ricavi (per i redditi d’impresa) e i compensi (per i redditi derivanti dall’esercizio di arti e professioni) che presumibilmente il contribuente dovrebbe avere; sono elaborati mediante analisi economiche e tecniche statistico-matematica e tengono conto, tra le tante variabili, nel calcolo del risultato, delle caratteristiche e delle condizioni del contribuente, del territorio e del settore di attività in cui opera.

A chi si applicano gli studi di settore?

Gli studi di settore si applicano agli esercenti attività d’impresa o di lavoro autonomo che svolgono come attività prevalente (attività dalla quale deriva nel corso del periodo d’imposta, il maggior ammontare di ricavi o compensi) un’attività per la quale risulta approvato uno studio di settore.

ESERCIZIO DI PIU’ ATTIVITA’ APPARTENENTI A CATEGORIE REDDITUALI DIVERSE

Che cosa deve fare un contribuente che esercita contemporaneamente attività d’impresa e di lavoro autonomo ai fini degli studi di settore?

Nel caso il contribuente svolge più attività non appartenenti alla stessa categoria reddituale, ossia svolge sia attività d’impresa che attività di lavoro autonomo, è tenuto alla compilazione e presentazione di due studi di settore.

Cosa si deve fare per gestire tale situazione nel software GB?

Nel caso in cui il contribuente svolga contemporaneamente attività d’impresa e di lavoro autonomo per gestire gli studi di settore nel software GB dovrà avere delle accortezze e procedere nel seguente modo:

all’interno dell’applicazione S&P – Studi e Parametri anno 20xx, abilitare lo studio di settore per quell’attività che in anagrafica ditta è stata indicata come “attività principale”:

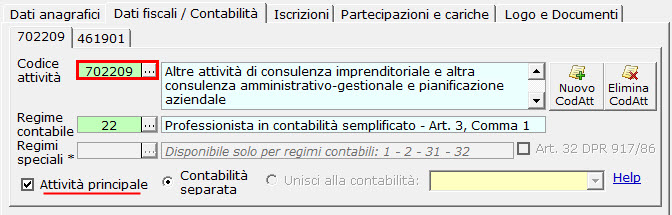

Anagrafica ditta – “al 31/12/20xx”

Applicazione S&P anno 20xx

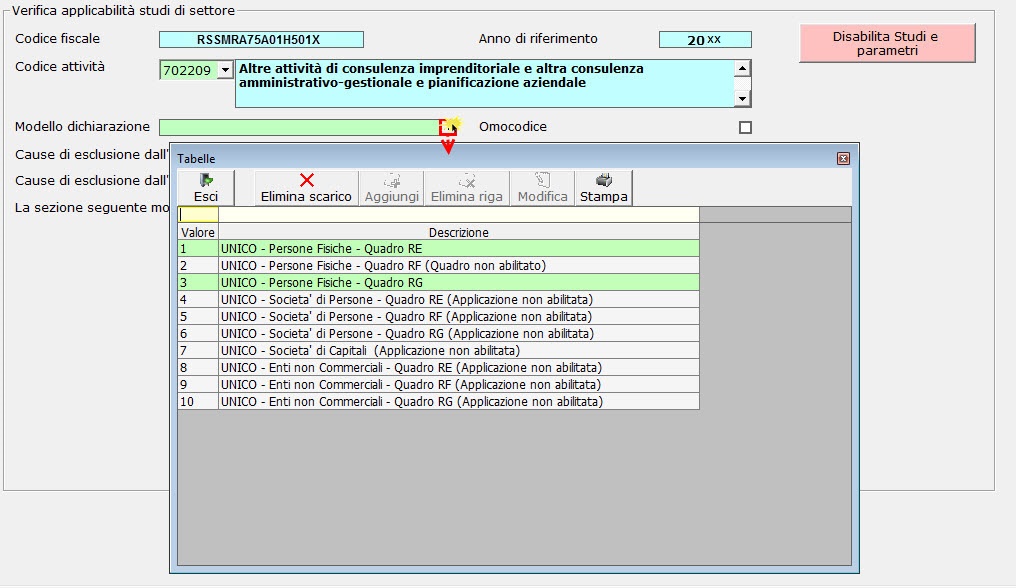

All’apertura della maschera Verifica Studi l’utente deve indicare, nel campo “Modello dichiarazione” il quadro che nell’Unico è relativo ai dati dell’attività indicata in anagrafica come “principale”, tra quelli evidenziati in verde.

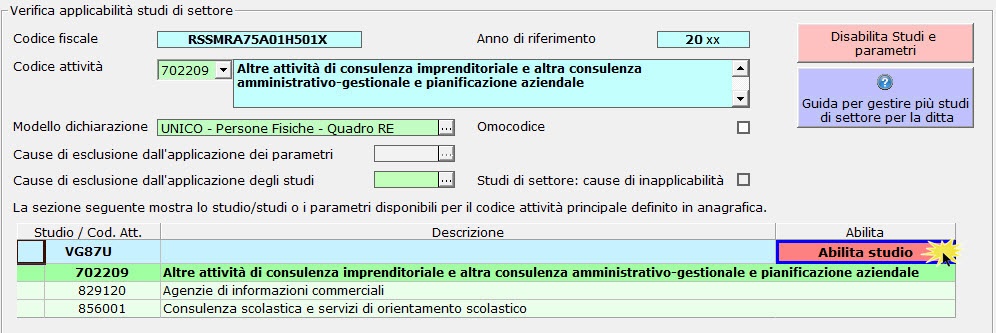

Dopo aver selezionato il modello di dichiarazione il programma mostra lo studio di settore relativo al codice attività principale.

N.B. Si ricorda che la posizione su Ge.Ri.co. creata in automatico dal software e l’automatismo per il riporto dei dati contabili è relativo all’attività principale.

Dati Iva

Dati Iva

Nel quadro degli elementi contabili, nella sezione “Imposta sul valore aggiunto”, vengono riportati in automatico i valori derivanti dalla somma dei vari moduli presenti nella dichiarazione Iva; pertanto si rende necessario, da parte dell’utente, intervenire direttamente nel software Gerico per indicare i dati relativi al solo codice attività dello studio di settore che sta compilando.

STUDIO DI SETTORE DELL’ATTIVITA’ NON PRINCIPALE

Lo studio di settore dell’altra attività deve essere gestito completamente dall’utente direttamente nel software Ge.Ri.Co.

Trasferimento posizioni da Gerico a GB

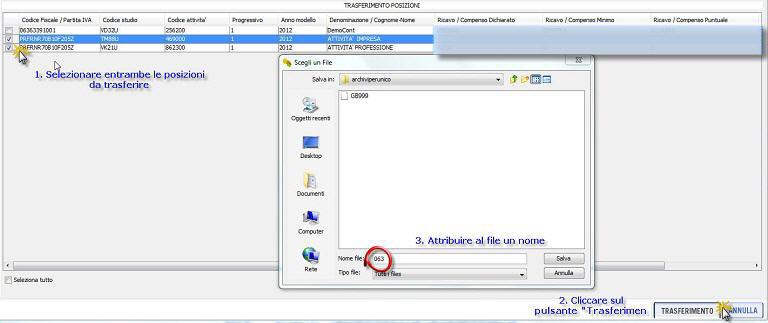

Dopo aver completato la compilazione di entrambi gli studi di settore nel software Gerico, come faccio a trasferire le due posizioni ed allegarle entrambe al file telematico del modello REDDITI?

In fase di trasferimento delle posizioni da Ge.Ri.Co. a GB è necessario selezionarle entrambe e creare un unico file: in questo modo vengono allegati entrambi gli studi di settore al modello REDDITI.

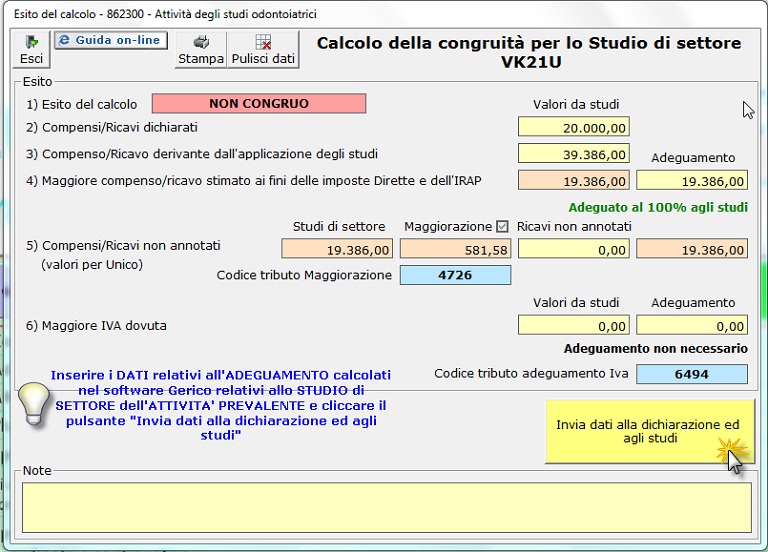

Gestione adeguamento

La gestione adeguamento permette di riportare, con un’unica operazione, i dati relativi all’adeguamento in tutti i quadri in cui deve essere indicato con un’unica operazione.

In caso di compilazione di due studi di settore per lo stesso soggetto nella gestione adeguamento devono essere indicati i dati relativi allo studio di settore dell’attività principale

e in automatico il software li riporta:

- nel quadro relativo agli elementi contabili dell’attività principale del modello REDDITI

- nel quadro RS (* vedi nota sotto)

- nel modello IRAP

- nel quadro degli elementi contabili dello studio di settore (sia all’interno del GB che in Ge.Ri.Co.)

Adeguamento relativo all’attività “secondaria”

Adeguamento relativo all’attività “secondaria”

Gli importi relativi all’adeguamento del codice attività per cui lo studio di settore non è stato gestito in modo automatico con il software GB devono essere indicati manualmente dall’utente.

Nel quadro contabile relativo a tale attività e nel modello Irap i campi relativi alla gestione adeguamento vengono “sbloccati” dal software e resi editabili da input.

* Nel quadro RS deve essere indicato il valore dell’adeguamento Iva: tramite la gestione adeguamento il software riporta in automatico i valori relativi al codice studio dell’attività principale; i campi della sezione “Adeguamento agli studi di settore ai fini IVA” vengo sbloccati dalla procedura e resi editabili, in modo che l’utente possa modifica i dati riportati in automatico integrando gli importi con quello dello studio di settore dell’attività secondaria.