-

Introduzione normativa

1.1 Dati tecnici

-

Frontespizio

2.1 Liquidazione Iva di gruppo

-

Quadro VP

3.1 Abilitazione/Gestione/Storicizzazione periodo

-

Storicizzazione

1. Introduzione normativa

La Comunicazione Liquidazioni Periodiche Iva è un nuovo adempimento istituito dall’ art. 21-bis del D.L. n. 78 del 31 maggio 2010, convertito con modificazioni, dalla legge n. 122 del 30 luglio 2010, introdotto dall’art. 4, comma 2, del D.L. n. 193 del 22 ottobre 2016, convertito con modificazioni dalla legge n. 225 del 1° dicembre 2016.

Nel modello devono essere riepilogate le risultanze delle liquidazioni periodiche Iva.

I soggetti obbligati alla comunicazione sono tutti i titolari di partita Iva, sia che il saldo della liquidazione risulti a debito o a credito.

Sono esonerati:

• i contribuenti non obbligati alla presentazione della dichiarazione annuale IVA,

• i contribuenti non obbligati all’effettuazione delle liquidazioni periodiche,

Questo finché nel corso dell’esercizio non vengono meno le condizioni di esonero.

Nel caso di determinazione separata dell’imposta in presenza di più attività, deve essere presentata una sola Comunicazione riepilogativa per ciascun periodo, creando più moduli in funzione della periodicità dei versamenti.

L’omessa, incompleta o infedele comunicazione dei dati delle liquidazioni periodiche è punita con la sanzione amministrativa da euro 500 a euro 2.000. La sanzione è ridotta alla metà se la trasmissione è effettuata entro i 15 giorni successivi alla scadenza stabilita, ovvero se, nel medesimo termine, è effettuata la trasmissione corretta dei dati.

La modalità di presentazione è esclusivamente telematica e l’invio può essere fatto direttamente dal contribuente o tramite intermediari abilitati. Il canale di invio non sarà quello classico dell’Agenzia delle Entrate, ma si procederà a controllare e ad autenticare il file con desktop Telematico.

Il termine di presentazione coincide con l’ultimo giorno del secondo mese successivo ad ogni trimestre. La Comunicazione relativa al secondo trimestre è presentata entro il 16 settembre e quella relativa all’ultimo trimestre è presentata entro l’ultimo giorno del mese di febbraio.

La ricevuta di avvenuta trasmissione telematica è resa disponibile al contribuente nel proprio Cassetto fiscale e nella sezione Consultazione dell’area autenticata dell’interfaccia web “Fatture e Corrispettivi”.

Ogni comunicazione si compone di un Frontespizio e di un quadro VP (massimo 5 Moduli). Non sono previste né correttive né integrative. Se, entro il termine di presentazione, sono presentate più Comunicazioni riferite al medesimo periodo, l’ultima sostituisce le precedenti.

Il file da inviare sarà un XML.

1.1 Dati tecnici

La Comunicazione Liquidazioni Periodiche è un’applicazione “ciclica”, poiché deve essere inviata più volte nello stesso anno con intervalli prestabiliti in funzione del periodo da comunicare.

Pertanto è stata struttura in quattro periodi che di fatto rispecchiano i 4 invii previsti:

- 1’ periodo: dal 01/01 al 31/03

- 2’ periodo: dal 01/04 al 30/06

- 3’ periodo: dal 01/07 al 30/09

- 4’ periodo: dal 01/10 al 31/12

Il frontespizio è univoco per ogni periodo; nel quadro VP posso avere più moduli per lo stesso periodo, poiché deve essere predisposto un modulo per ogni liquidazione fatta.

Pertanto possiamo avere diverse situazioni:

- Contribuente trimestrale: 1 modulo per comunicare l’intero trimestre

- Contribuente trimestrale speciale: 1 modulo per comunicare l’intero trimestre

- Contribuente mensile: 3 moduli per ogni periodo ossia un modulo per ogni mese

Nel caso di contribuente con contabilità separate e periodicità uguale deve essere creato un modulo per ogni mese/trimestre che ricomprende i dati di tutte le attività; nel caso di contabilità separate con periodicità diverse si avrà un modulo per ogni mese per l’attività mensile e un modulo per il trimestre dell’attività trimestrale (i campi mese e trimestre non possono essere compilati contemporaneamente, tranne che nei mesi che chiudono il trimestre poiché si può avere una compensazione tra le due liquidazioni, quella mensile e quella trimestrale).

Nel caso di attività trimestrale e trimestrale speciale deve essere compilato un unico modulo nei primi tre periodi; il quarto periodo fa eccezione poiché devono essere compilati due distinti moduli indicando il codice 4 per l’attività trimestrale speciale e il codice 5 per l’attività trimestrale.

2. Frontespizio

Questo quadro si compone di due facciate: la prima contiene l’informativa sul trattamento dei dati personali ai sensi del decreto 196/2003 e la seconda i dati del contribuente e la sottoscrizione della dichiarazione.

In particolare la seconda facciata è suddivisa in tre sezioni: dati generali, firma e l’impegno alla presentazione telematica.

La maggior parte dei dati richiesti nel frontespizio proviene dall’anagrafica della ditta.

Il corretto inserimento dei dati in anagrafica è quindi un requisito fondamentale per l’esatta compilazione del frontespizio.

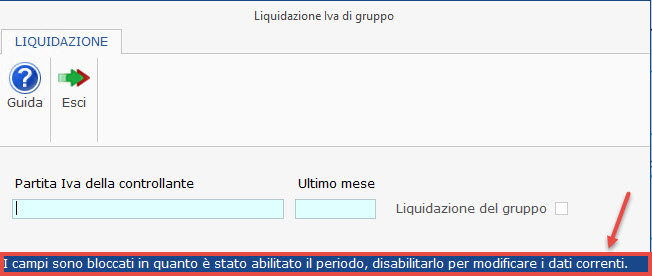

2.1 Liquidazione Iva di gruppo

Il rigo “Partita IVA della controllante - Liquidazione Iva di gruppo” deve essere compilato tramite la gestione che si apre dal pulsante  .

.

All’interno della gestione “Liquidazione IVA di gruppo” i campi sono “bloccati” e non editabili se è già stato abilitato il periodo nel quadro VP; nel caso in cui erroneamente questi campi non sono stati compilati è necessario procedere alla disabilitazione del relativo periodo nel quadro VP.

Sezione “Firma della Dichiarazione”

Nella sezione per default viene riportato, nel campo “Firma del Dichiarante”, il nome del soggetto firmatario.

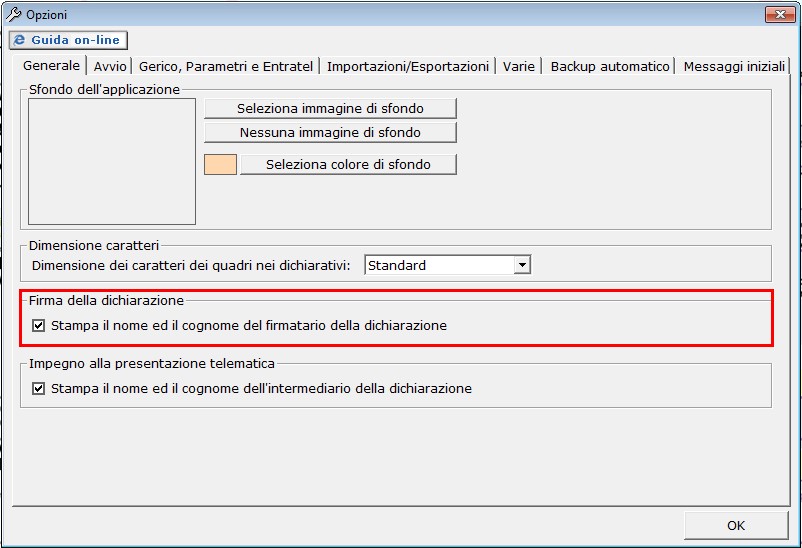

Questa opzione è facoltativa, infatti, per chi non volesse riportare il nome del soggetto firmatario in questo campo, è necessario andare nella gestione “OPZIONI”  ed eliminare il check da “Stampa il nome ed il cognome del firmatario della dichiarazione”

ed eliminare il check da “Stampa il nome ed il cognome del firmatario della dichiarazione”

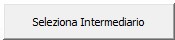

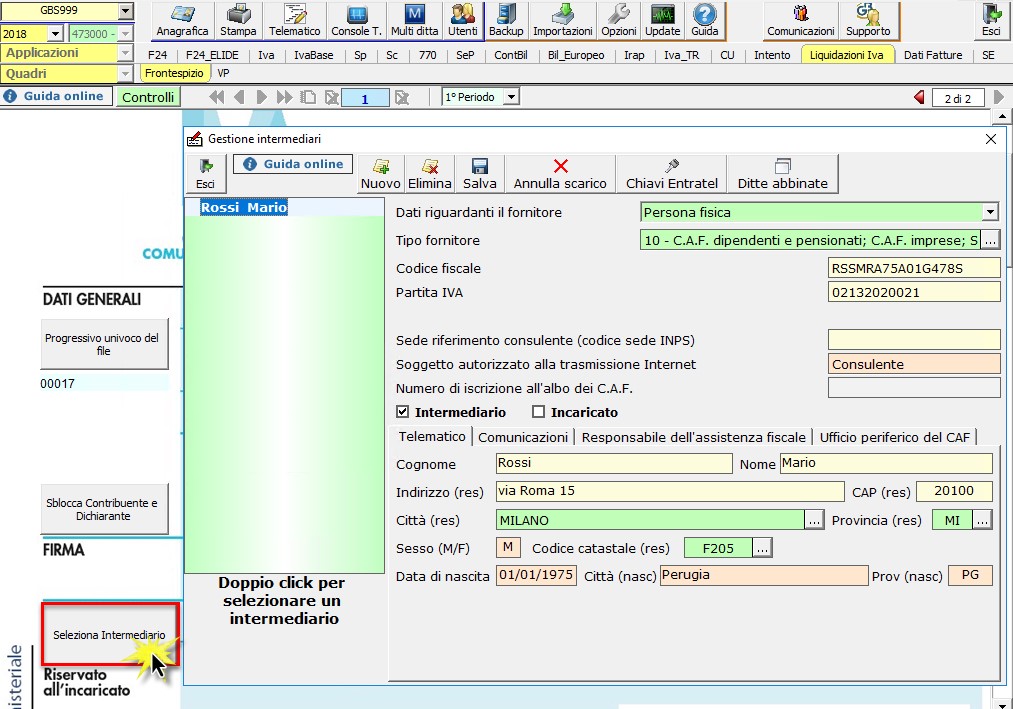

Sezione riservata all’incaricato

Per la compilazione della sezione “Riservato all’incaricato” si deve utilizzare la gestione intermediari che si apre dal pulsante  .

.

Nella gestione intermediari devono essere inseriti gli intermediari con tutti i dati richiesti.

Per il funzionamento dettagliato della gestione si rimanda alla guida on-line presente nella maschera.

Nel campo “Firma dell’incaricato” è riportato il nome del soggetto intermediario.

Questa opzione è facoltativa, infatti, per chi non volesse riportare il nome del soggetto intermediario in questo campo, è necessario andare nella gestione “OPZIONI”  ed eliminare il check da “Stampa il nome ed il cognome dell’intermediario della dichiarazione”.

ed eliminare il check da “Stampa il nome ed il cognome dell’intermediario della dichiarazione”.

ATTENZIONE!!!

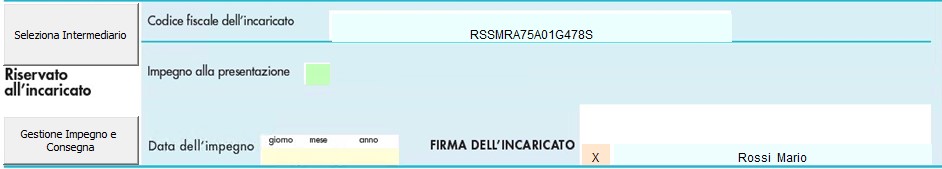

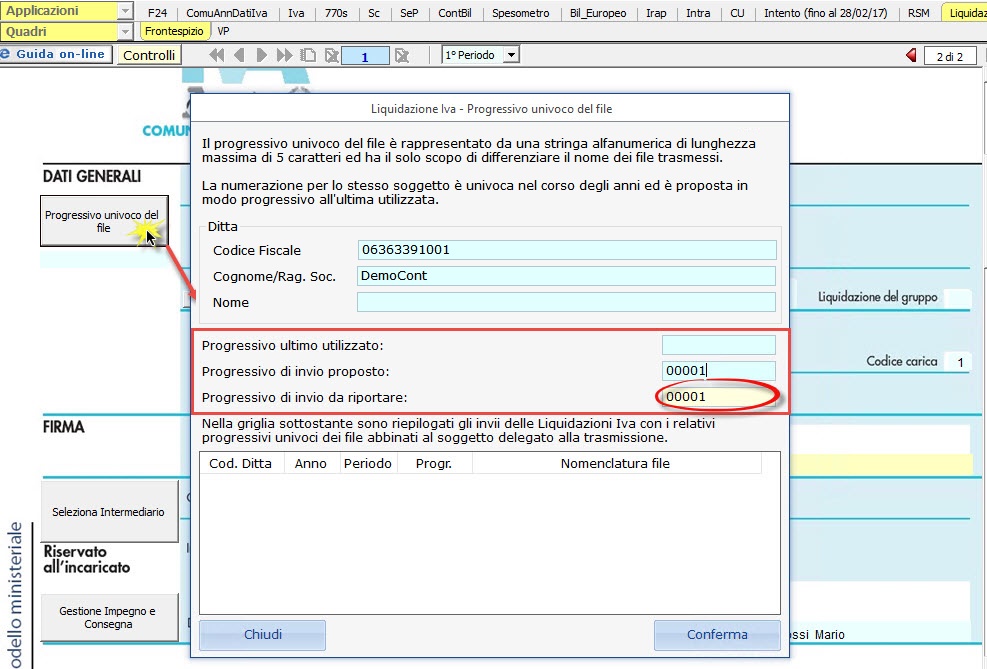

E’ obbligatorio indicare il “Progressivo univoco del file”, che viene utilizzato dal software per la generazione del file telematico.

I file telematici della “Comunicazione liquidazioni Iva” devono avere un progressivo “univoco” per ditta.

Se questo dato non è stato indicato oppure ne è stato indicato uno già utilizzato per la stessa ditta il software non procede alla generazione del file telematico chiedendo all’utente di indicare un progressivo corretto tramite la gestione che si apre dal pulsante  .

.

L’esempio riportato è quello del primo invio per la ditta “Demo Cont”.

Nella successiva comunicazione il numero progressivo è proposto dal software in fase di abilitazione del periodo.

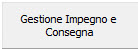

Per la produzione del modulo IMPEGNO e CONSEGNA della dichiarazione utilizzare la gestione che si attiva dal pulsante  .

.

Per il funzionamento dettagliato della gestione si rimanda alla guida on-line presente nella maschera.

3. Quadro VP

Nel quadro VP devono essere riportate le risultanze delle liquidazioni periodiche della ditta.

Alla prima apertura del quadro, per il periodo selezionato, tutti i campi sono disabilitati, poiché la compilazione è controllata in base alle diverse situazioni che si possono avere per una ditta, partendo dal tipo di periodicità delle liquidazioni periodiche.

Per abilitare il periodo accedere all’apposita gestione che si apre con il pulsante  .

.

Le regole di compilazione del modello sono le stesse di tutti i modelli gestiti con GB, con una sola particolarità: alcuni campi saranno bloccati poiché per la situazione della ditta nel periodo non devono essere compilati.

Esempio: VP7 – Debito periodo precedente inferiore a 25,82 euro e VP8 – Credito periodo precedenti sono disabilitati in corrispondenza del modulo relativo al mese di gennaio e/o del 1’trimestre.

NB: I dati riportati nei campi da VP4 a VP14 sono ripresi direttamente dalle liquidazioni periodiche, pertanto per una corretta integrazione dei dati è necessario averle salvate in contabilità. Questa situazione è gestita dal software tramite la gestione “Controlli” che segnala all’utente il mancato salvataggio delle liquidazioni oggetto del periodo di comunicazione che si sta compilando.

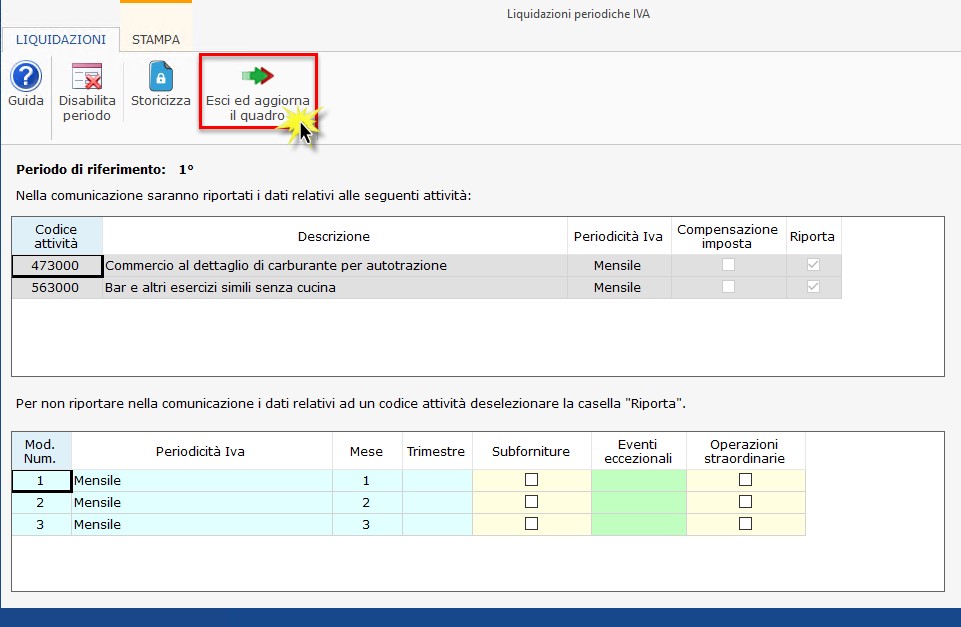

3.1Abilitazione/Gestione/Storicizzazione periodo

Il pulsante "Abilitazione/Gestione/Storicizzazione periodo" permette l’abilitazione del modulo o dei moduli per il periodo oggetto di comunicazione in funzione della situazione della ditta:

- nel caso di contabilità mensile è creato un modulo per ogni mese

- nel caso di contabilità trimestrale è creato un unico modulo per il trimestre

- e così via in base alle diverse combinazioni che possono esserci.

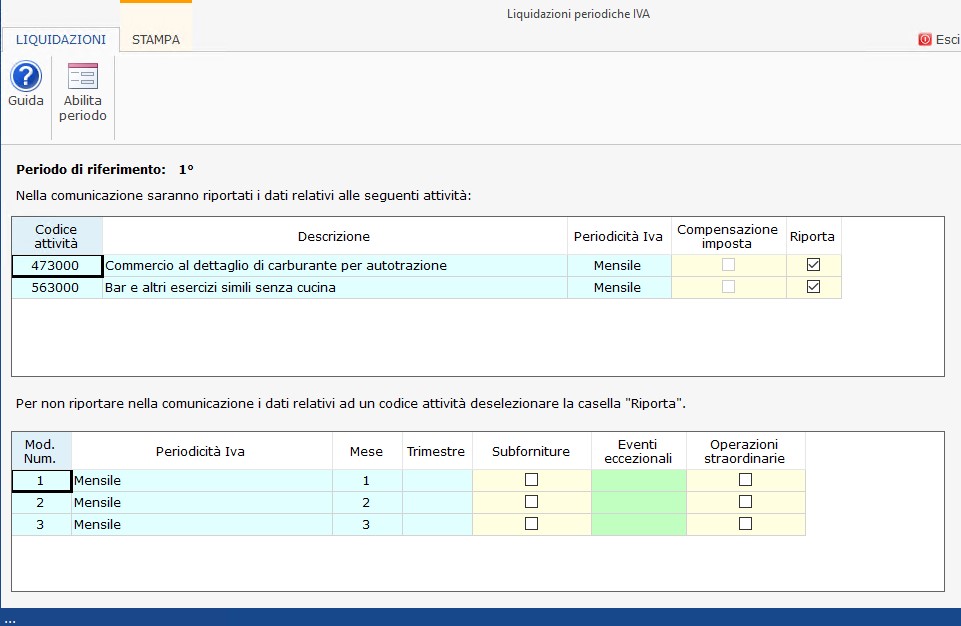

Nella prima parte della gestione sono riportati i codici attività presenti in anagrafica ditta indicati come “Contabilità separate” e per ognuno di essi la periodicità dei versamenti Iva.

Nel caso in cui una delle attività presenti in anagrafica non deve essere comunicata togliere il check “riporta” in sua corrispondenza.

In questo caso, poi, sarà cura dell’utente verificare il riporto dei dati nei campi da VP4 a VP14, che leggono i dati delle liquidazioni “riepilogative” salvate in contabilità, relative a tutte le attività gestite.

Nella seconda parte della gestione, in base alle periodicità delle attività presenti, viene fatta un’anteprima dei moduli che saranno creati per il periodo.

E’ qui che l’utente deve, nel caso in cui ricorra la situazione, compilare i campo “Subforniture” , “Eventi eccezionali” e "Operazione Straordinarie" che saranno poi riportati nel quadro.

Quando i dati presenti nella gestione sono stati controllati si può procedere con l’abilitazione del periodo tramite il pulsante  .

.

Una volta che il periodo è stato abilitato la prima parte della gestione sarà disabilitata e non modificabile. Come già anticipato, in base alle situazioni della ditta alcuni campi del modello saranno bloccati e non editabili.

Dopo l’abilitazione eventuali modifiche apportate alla seconda parte della gestione dovranno essere riportate nel quadro tramite il pulsante “Esci e aggiorna il quadro”.