Funzioni del Quadro VF - Operazioni Passive e Iva ammessa in detrazione

Il quadro VF “Operazioni passive e Iva ammessa in detrazione”, è suddiviso in quattro sezioni:

- Ammontare degli acquisti effettuati nel territorio dello Stato, degli acquisti intracomunitari e delle importazioni;

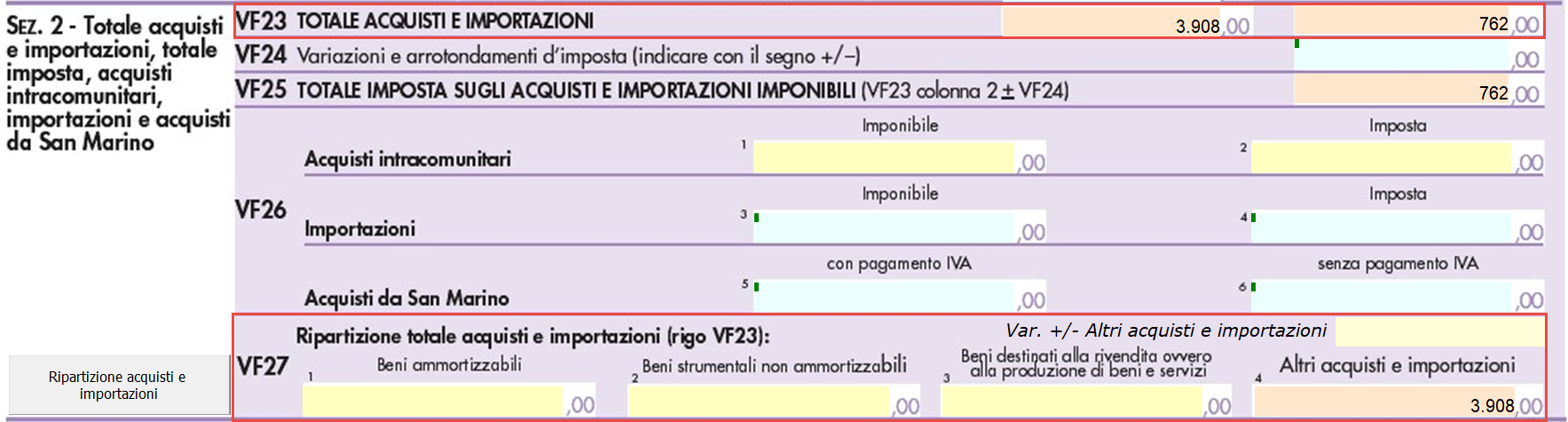

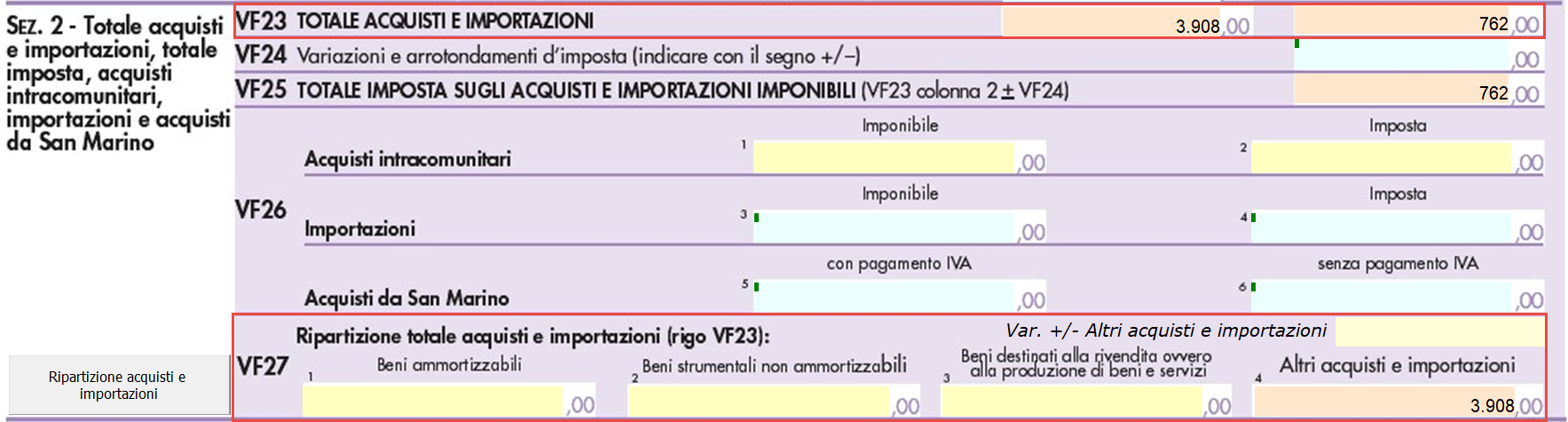

- Totale acquisti e importazioni, totale imposta, acquisti intracomunitari, importazioni e acquisti da San Marino;

- Determinazione dell’Iva ammessa in detrazione;

- Iva ammessa in detrazione.

Il quadro può essere compilato:

-

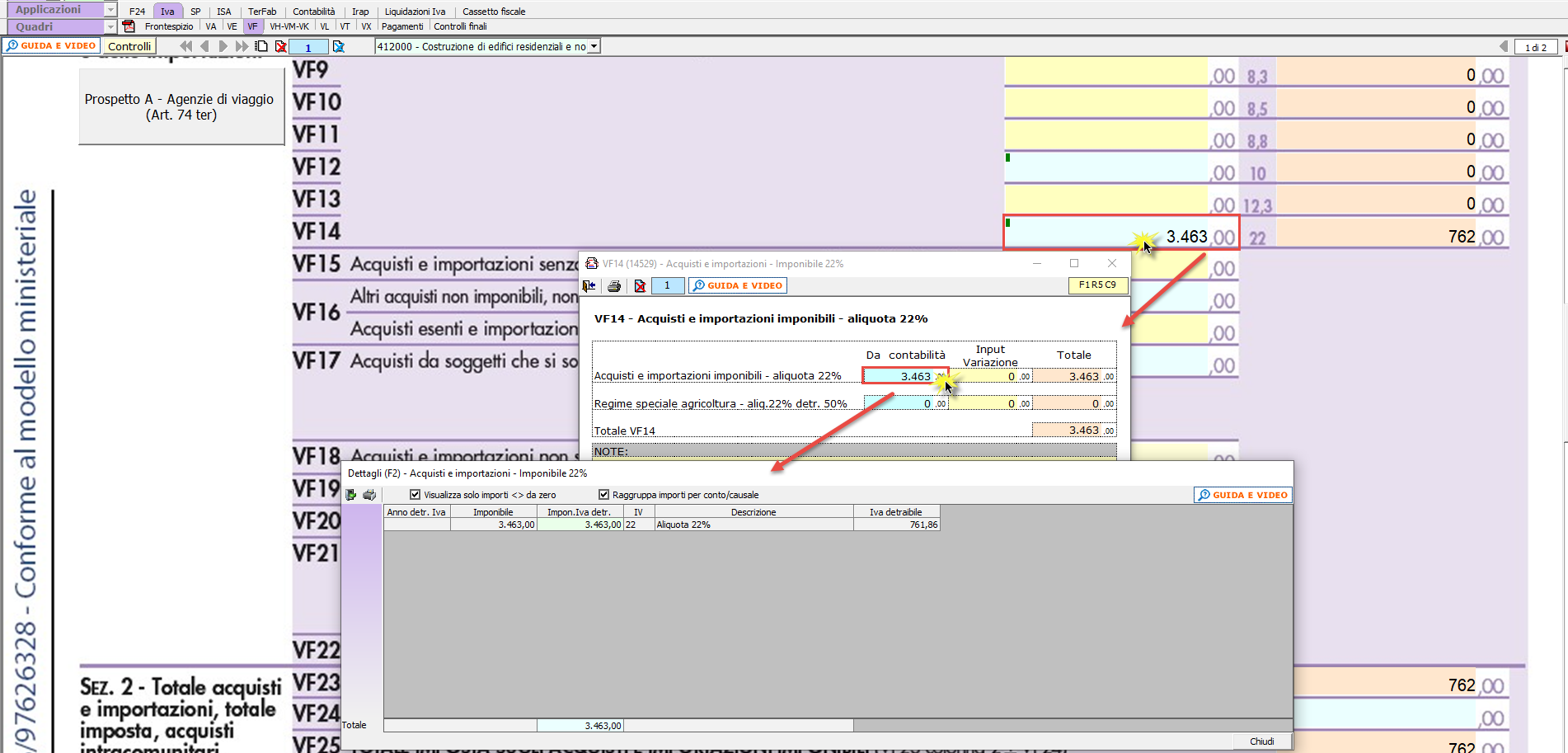

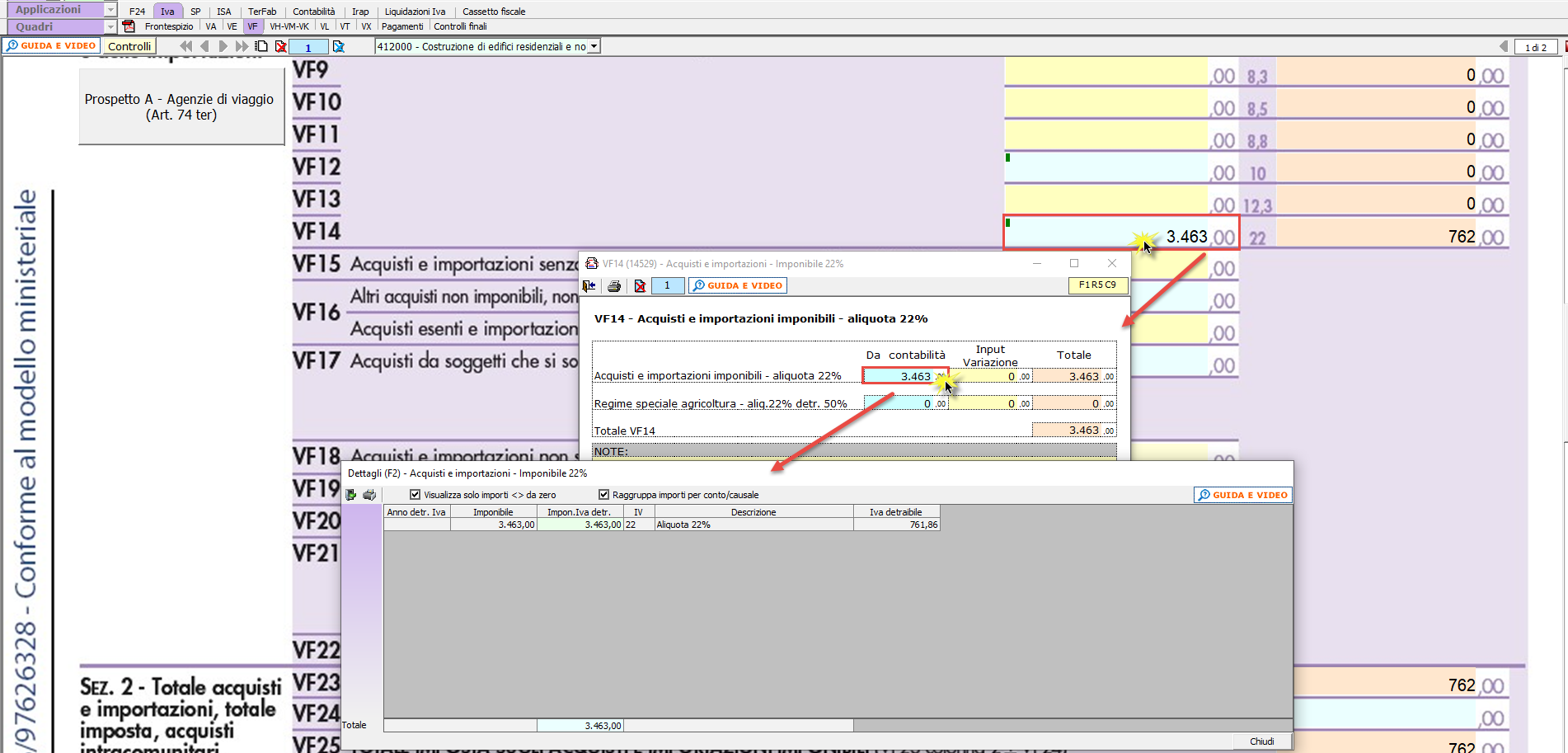

in automatico dal software, nel caso di utilizzo del modulo contabilità GB. I dati provengono direttamente dalle scritture contabili ed è possibile visualizzare il dettaglio degli importi, che determinano il risultato riportato nel rigo, facendo doppio click nei campi di colore giallo intenso/celeste.

-

manualmente dall’utente, inserendo direttamente i dati nel quadro (campi gialli) o all’interno delle gestioni di dettaglio (campi celesti).

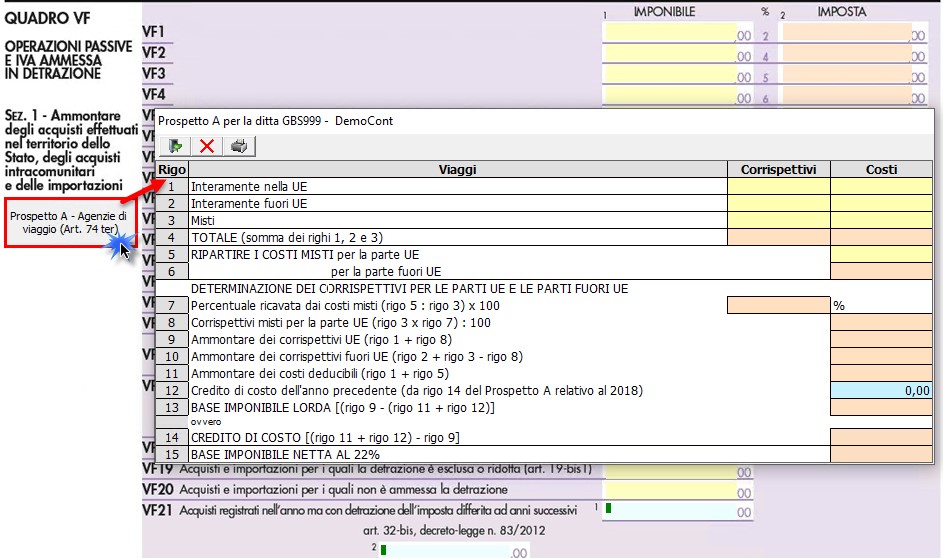

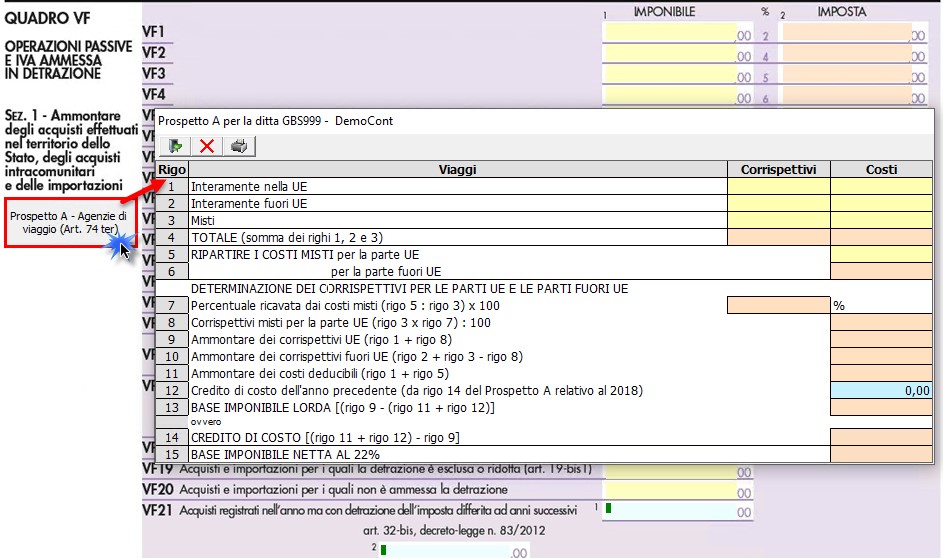

Nella sezione 1, per agevolare la compilazione della dichiarazione, è presente il PROSPETTO A previsto per i contribuenti destinati al regime disciplinato dall’art.74-ter “Agenzie di viaggio”.

Per la compilazione del rigo VF27 “Ripartizione totale acquisti e importazioni” è necessario indicare, in caso di operazione di acquisto rilevante ai fini Iva, i codici

1 - Beni ammortizzabili

2 - Beni strumentali non ammortizzabili

3 - Beni destinati rivendita/produzione beni e servizi

4 - Altri acquisti e importazioni

che possono essere inseriti in fase di registrazione oppure successivamente tramite la funzione “Ripartizione acquisti Dich. Iva” presenti in Primanota – Elenco Primanota.

Per maggiori informazioni si rimanda alla guida on line al punto 7.3.3.1 Ripartizione Acquisti/Importazione.

Nel campo 4 del rigo VF27 viene riportato l'importo di “Altri acquisti” calcolato per differenza tra il valore degli acquisti di cui al rigo VF23 e la ripartizione al rigo VF27 colonne 1, 2 e 3.

La suddetta operazione è verificata in automatico dalla procedura tramite la funzione “Controlli”.

NB. Nel caso di produttori agricoli non obbligati per legge alla tenuta delle scritture contabili ai fini delle imposte dirette la compilazione del rigo VF25 non è necessaria. Per annullare il riporto dei dati in VF25 colonna 4 è necessario compilare il campo “Var.+/- altri acquisti e importazioni.

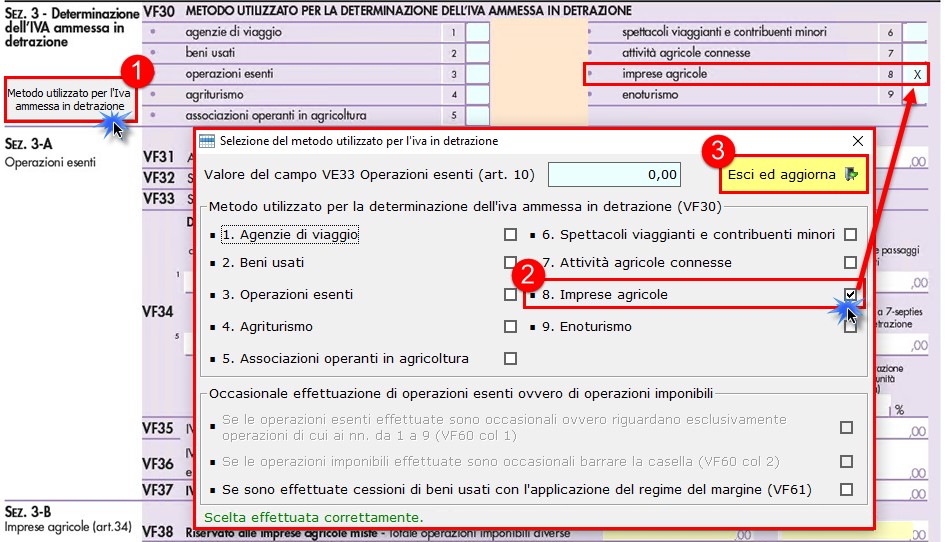

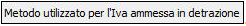

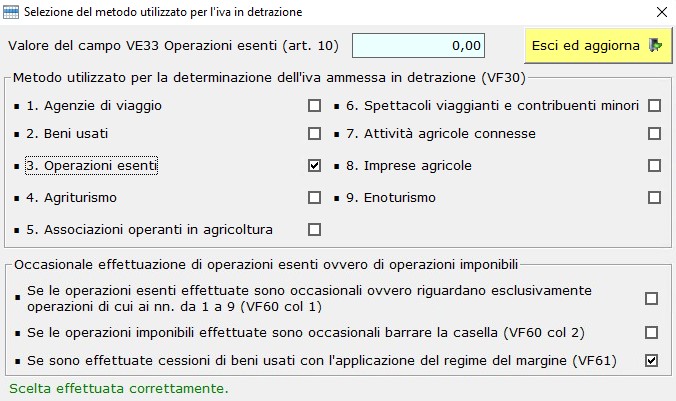

La sezione 3 “Determinazione dell’Iva ammessa in detrazione” si attiva dal pulsante  .

.

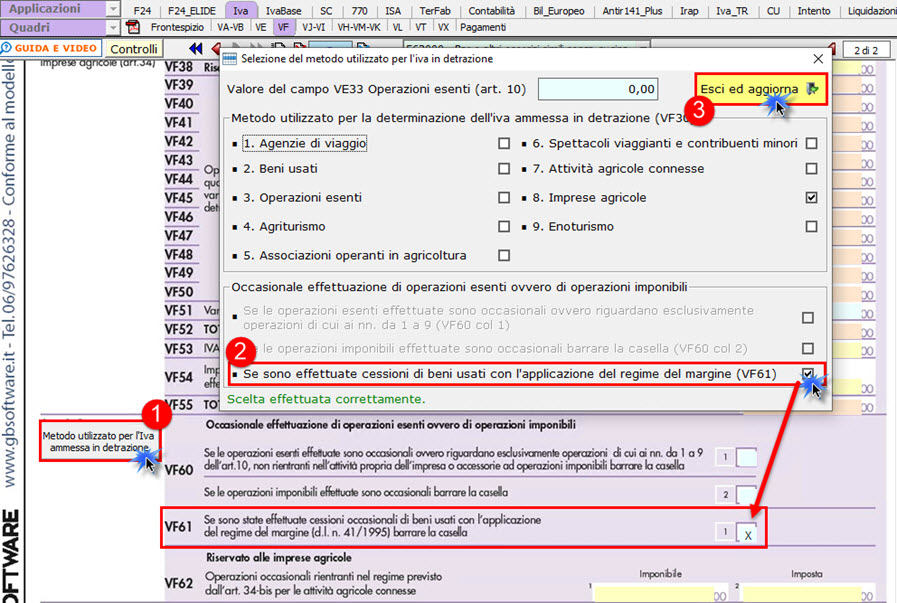

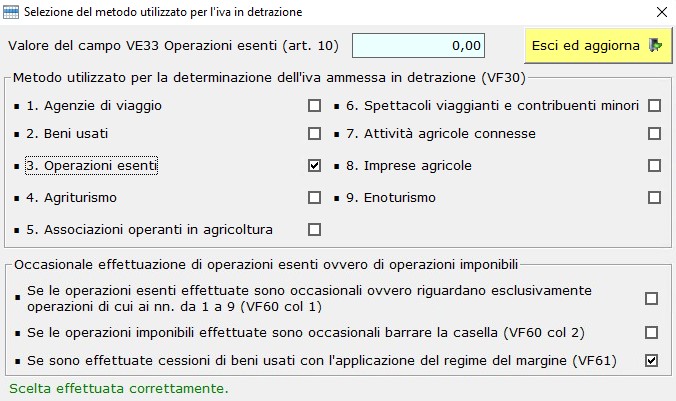

All’interno della maschera selezionare la casella che corrisponde al metodo utilizzato per la determinazione dell’imposta ammessa in detrazione.

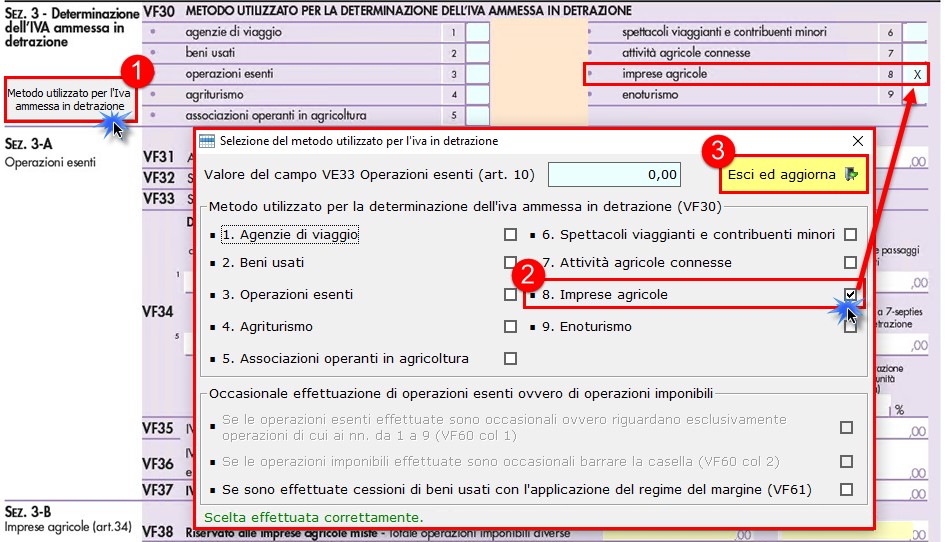

La stessa gestione deve essere utilizzata per compilare la sezione 3C, presente nella seconda pagina del quadro VF, nel caso di operazioni esenti o imponibili che rientrano nei “casi particolari”.

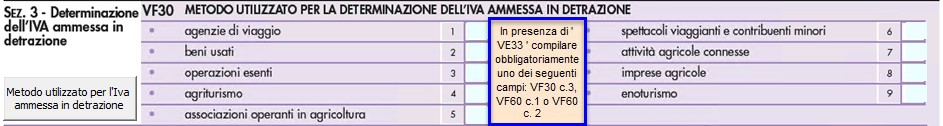

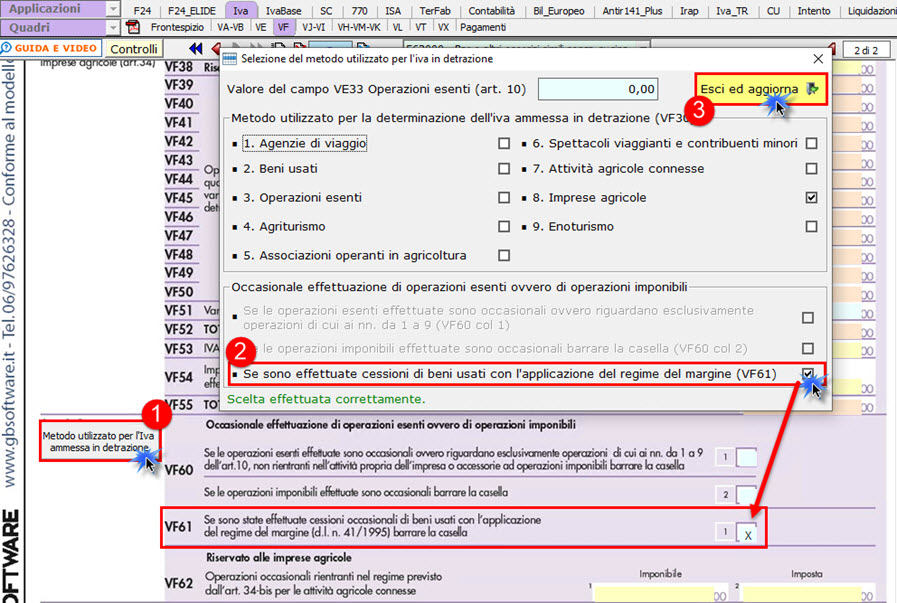

Inoltre nella sezione 3 è presente un controllo che avvisa l’utente che, qualora il rigo VE33 “Operazioni esenti”, del quadro VE, sia stato compilato, è necessario compilare uno dei seguenti campi: VF30 casella 3, VF60 casella 1 o VF60 casella 2.

Le sezioni 3A e 3B sono abilitate in automatico dal software barrando le relative caselle Operazioni esenti art.10 o Imprese agricole art.34.

Nella sezione 3B sono inserite le operazioni effettuate da tutti i produttori agricoli sia che si tratti di imprese agricole, semplici o miste, che di cooperative o di altri soggetti di cui al 2° comma, lettera c), dell’art. 34.

Nel rigo VF38 sono riportate le registrazioni effettuate nel registro Iva delle vendite in cui sono state utilizzate le seguenti causali Iva:

04FN Al.4% Fatt.Tax Free op.non agric.

04NA Aliquota 04% operazioni non agricole

10FN Al.10% Fatt.Tax Free op.non agric.

10NA Aliquota 10% operazioni non agricole

22FN Al.22% Fatt.Tax Free op.non agric.

22NA Aliquota 22% operazioni non agricole

Nei righi da VF39 a VF47 sono riportate le registrazioni effettuate nel registro Iva delle vendite in cui sono state utilizzate le seguenti causali Iva:

04FA Al.4% Fatt.Tax Free op.agric.

04OA Aliquota 04% operazioni agricole

10FA Al.10% Fatt.Tax Free op.agric.

10OA Aliquota 10% operazioni agricole

22FA Al.22%Fatt.Tax Free op.agric.

22OA Aliquota 22% operazioni agricole

CA02 Aliq.compens.agric. 2%

CA04 Aliq.compens.agric.4%

CA06 Aliq.compens.agric.6%

CA10 Aliq.compens.agric. 10%

CA12 Aliq.compens.agric.12,3%

CA73 Aliq.compens.agric.7,3%

CA75 Aliq.compens.agric.7,5%

CA83 Aliq.compens.agric.8,3%

CA85 Aliq.compens.agric.8,5%

CA88 Aliq.compens.agric.8,8%.

Le operazioni registrate con le predette causali iva sono ripartite nei righi in base alle percentuali di compensazione.

Nel rigo VF52 è indicata l’Iva detraibile relativa alle operazioni di cui al rigo VF38.

Nel rigo VF53 sono riportate le registrazioni effettuate nel registro Iva delle vendite in cui sono state utilizzate le seguenti causali Iva:

N38A Non imp.art. 38 quater c.1 op.agric.

N51 Non Imponibile Art.51 DL.331/93

N58A Non imp.art.58 c.1 DL 331 oper.agric.

N71A Non imp.art.71 DPR 633 (RSM) oper.agric.

N72A Non imp.art. 72 oper.agric.

N8AA Non imp.art. 8 lett. a) op.agric.

N8BA Non imp.art. 8 lett. b) oper.agri

N8CA Non imp.art. 8 lett. c) op.agric.

NB71 Non imp.art.71 DPR633 (Vaticano) op.agr.

Nel rigo VF54 è riportato l’importo dell’Iva detraibile forfettariamente, relativa alle operazioni registrate nel registro Iva di cui al rigo VF52.

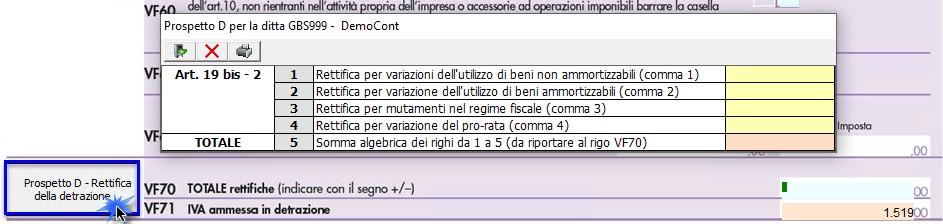

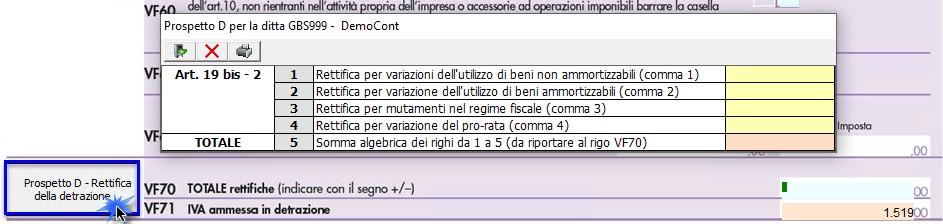

Nella sezione 4 è presente il PROSPETTO D, predisposto al fine di facilitare il calcolo dell’importo complessivo delle rettifiche da indicare nel rigo VF70.