Gestione Pagamenti

Tramite la “Gestione pagamenti imposte” è possibile inviare i dati risultanti dalla Dichiarazione Irap alla gestione “Riepilogo Pagamenti Dichiarazioni” dell’Applicazione F24.

La gestione di divide in due sezioni:

-

Importi a DEBITO: nella quale confluiscono tutti i tributi a debito derivanti dalla dichiarazione.

-

Importi a CREDITO da utilizzare in compensazione: nella quale confluiscono tutti i tributi a credito derivanti dalla dichiarazione.

.jpg)

Per inviare i dati all’Applicazione F24 è necessario aver prima storicizzato l’intera dichiarazione Irap. Si ricorda che la storicizzazione può essere fatta solo quando sono stati verificati tutti i controlli descritti nella gestione “Controllo stato applicazione”, ossia quando il pulsante  è diventato di colore verde

è diventato di colore verde  .

Dopo aver effettuato le operazioni sopra descritte, per procedere all’invio è necessario cliccare il pulsante in alto a destra

.

Dopo aver effettuato le operazioni sopra descritte, per procedere all’invio è necessario cliccare il pulsante in alto a destra  : con questa funzione i DEBITI e CREDITI vengono inoltrati al “Riepilogo pagamenti Dichiarazioni” presente in F24. Tale gestione permette poi di effettuare le compensazioni, rateazioni e pagamenti dei tributi.

: con questa funzione i DEBITI e CREDITI vengono inoltrati al “Riepilogo pagamenti Dichiarazioni” presente in F24. Tale gestione permette poi di effettuare le compensazioni, rateazioni e pagamenti dei tributi.

Consigliamo sempre di effettuare la creazione e il controllo del file telematico per verificare e rimuovere eventuali errori di compilazione della dichiarazione, prima di procedere all’invio dei tributi all’F24.

Consigliamo sempre di effettuare la creazione e il controllo del file telematico per verificare e rimuovere eventuali errori di compilazione della dichiarazione, prima di procedere all’invio dei tributi all’F24.

Variazione degli importi, a seguito di modifiche apportate alla dichiarazione, dopo l’invio dei tributi all’Applicazione F24

Se dopo aver inviato i pagamenti all’applicazione F24 e prodotto le relative deleghe si rende necessario apportare delle modifiche alla dichiarazione, tali da variare anche gli importi dei tributi, all’interno delle Gestione Pagamenti sarà possibile visualizzare le differenze tra l’importo inviato e il nuovo importo fuoriuscito dal dichiarativo.

Ci si può trovare di fronte a due situazioni:

-

Modifica degli importi, successivamente all’invio dei tributi all’Applicazione F24, senza aver effettuato i versamenti

-

Modifica degli importi, successivamente all’invio dei tributi all’Applicazione F24, dopo aver effettuato i versamenti

-

Modifica degli importi, successivamente all’invio dei tributi all’Applicazione F24, senza aver effettuato i versamenti

In questo caso è possibile annullare l’invio dei tributi all’Applicazione F24, modificare la dichiarazione, procedere nuovamente con l’invio e ricreare le deleghe.

-

Modifica degli importi, successivamente all’invio dei tributi all’Applicazione F24, dopo aver effettuato i versamenti

Nel momento in cui, dopo aver inviato i tributi all’Applicazione F24 e pagato le relative deleghe, si effettuano delle modifiche alla dichiarazione che comportano la variazione dei Debiti e/o dei Crediti, all’interno della Gestione Pagamenti è possibile visualizzare le differenze derivanti dalle modifiche apportate.

In questo caso all’interno della Gestione avremmo tre colonne:

-

Importo: nella quale viene evidenziato l’importo originario della dichiarazione

-

Nuovo importo: nella quale troviamo il nuovo importo scaturito a seguito delle modifiche apportate nella dichiarazione

-

Differenza: nella quale troviamo la differenza tra la colonna “Nuovo Importo” e la colonna “Importo”.

.jpg)

N.B: Nella gestione è possibile solamente visualizzare le differenze tra il “vecchio” e il “nuovo” importo. Sarà l’utente che, con la base dei nuovi importi proposti dal software all’interno della gestione, dovrà creare manualmente le nuove deleghe di pagamento in Applicazione F24.

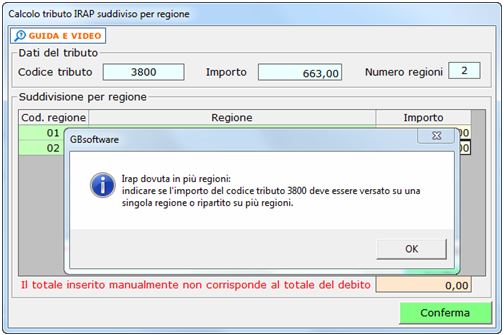

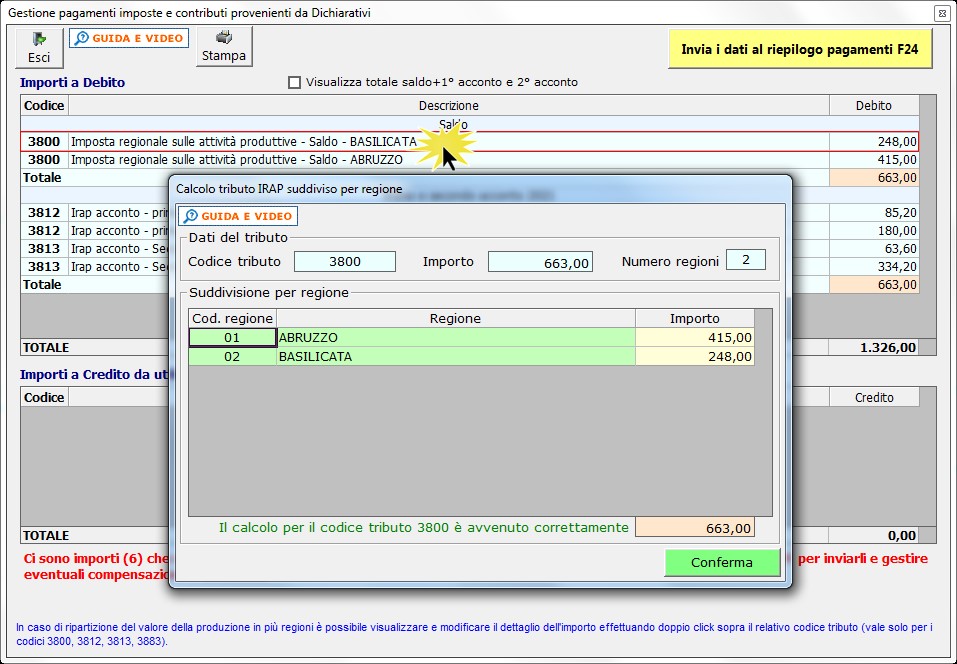

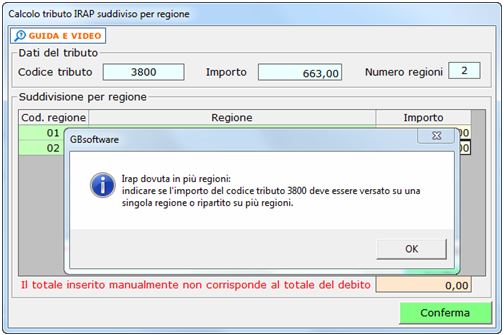

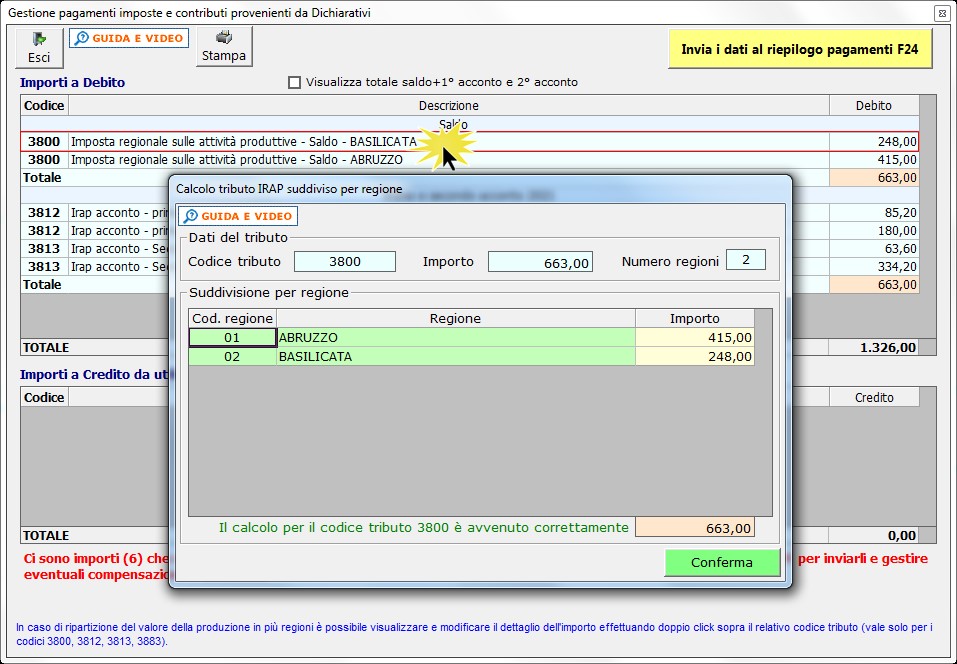

Ripartizione imposte tra più Regioni

Nel caso in cui, all’interno della gestione “Ripartizione della base imponibile…” del quadro IR, siano state indicate più Regioni, le imposte emergenti dalla dichiarazione Irap dovranno essere ripartite tra una o più regioni.

Per questo motivo accedendo a Pagamenti, si apre la gestione per la ripartizione delle imposte.

Per maggiori informazioni si rimanda alla guida online presente all’interno della gestione.

Nel caso in cui, successivamente alla ripartizione, è necessario apportare delle modifiche agli importi indicati manualmente, sarà necessario effettuare doppio click in corrispondenza del codice tributo da modificare.

.jpg)

:

: .jpg)

.jpg)