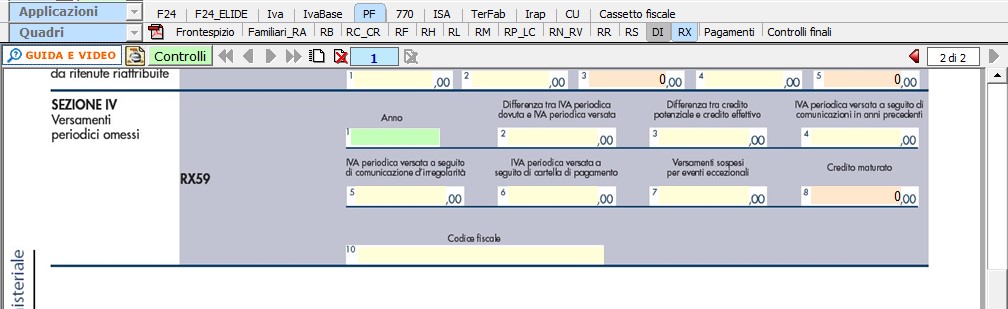

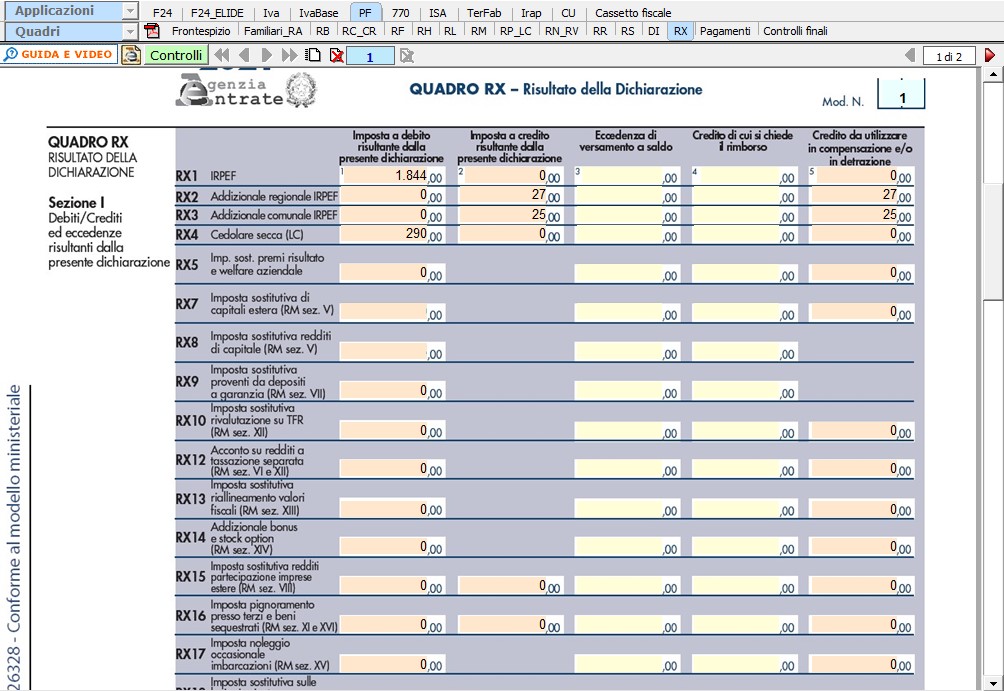

Il quadro RX “Risultato della dichiarazione” deve essere compilato per l’indicazione delle imposte a debito o a credito, nonché per l’indicazione delle modalità di utilizzo dei crediti d’imposta e/o delle eccedenze di versamento a saldo.

Il presente quadro è composto da due sezioni:

• debiti/crediti ed eccedenze di versamento risultanti dalla presente dichiarazione;

• crediti ed eccedenze risultanti dalla precedente dichiarazione che non trovano collocazione nei quadri del presente modello.

• credito Irpef da ritenute riattribuite

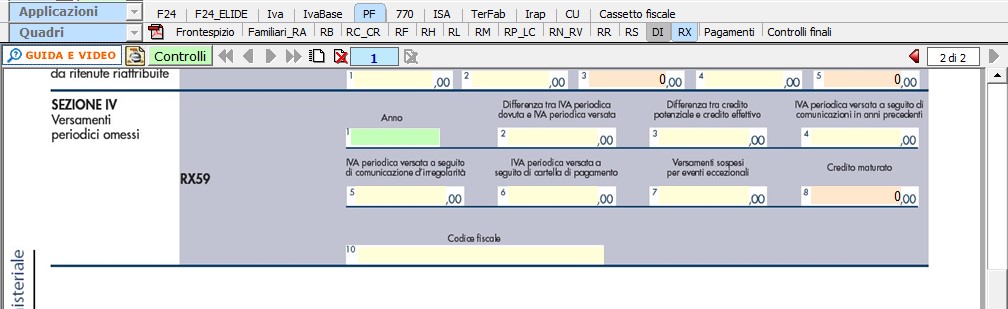

• versamenti periodici omessi

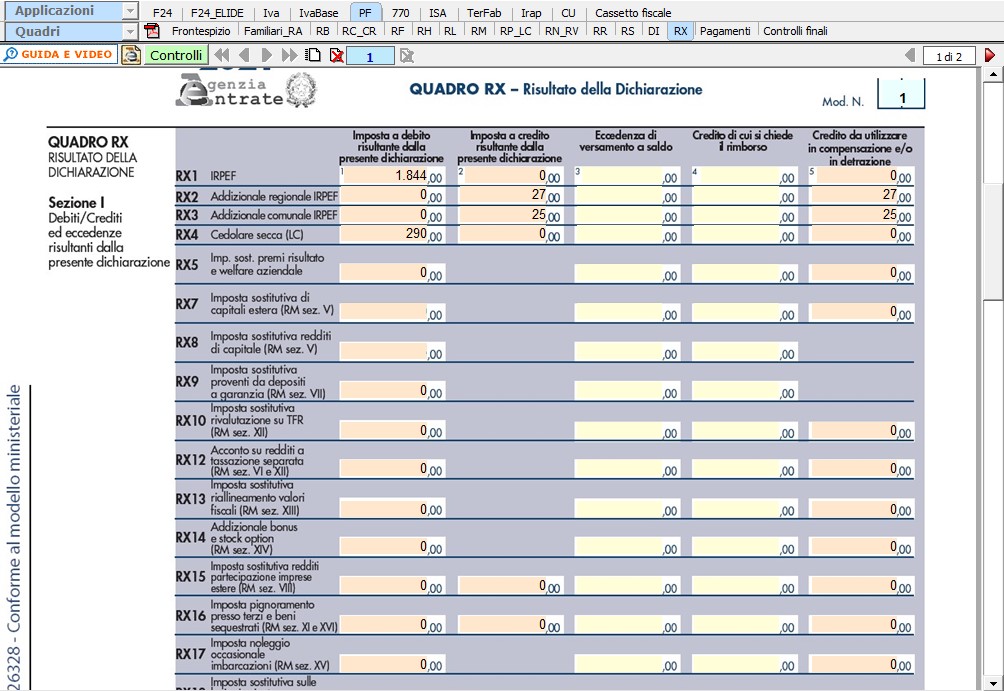

Sezione I (da RX1 a RX42): la procedura riporta in automatico i debiti (colonna 1) e i crediti d’imposta (colonna 2) risultanti dalla presente dichiarazione.

Le “Eccedenze di versamento a saldo” (colonna 3) e il “Credito di cui si richiede il rimborso” (colonna 4) devono essere inseriti manualmente.

Nel caso in cui sia stato compilato il quadro DI, Dichiarazione integrativa, gli importi indicati nella colonna 1 sono diminuiti del credito indicato in colonna 5 del quadro DI, per ciascuna imposta corrispondente. Se il risultato di tale operazione è negativo la colonna 1 non è compilata, mentre la differenza, non preceduta dal segno meno, è riportata nella colonna 2.

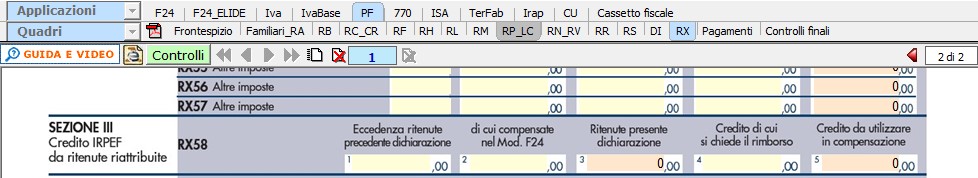

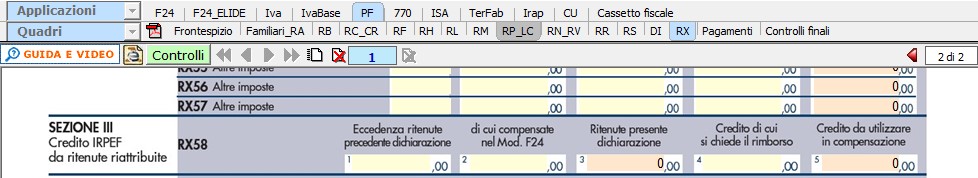

Sezione II: in questa sezione devono essere inserite manualmente le eccedenze ed i crediti del precedente periodo di imposta. La procedura calcola “L’importo residuo da compensare”.

Sezione III: deve essere compilata da input dall’utente.

Sezione IV: riservata ai soggetti non tenuti alla presentazione della dichiarazione Iva che, a fronte di omessi versamenti periodici dell’imposta, relativi ad annualità precedenti, hanno “rimediato” (ad esempio, a seguito di avvisi di irregolarità) nel periodo d’imposta oggetto della dichiarazione, consentendo di ricostituire il credito Iva non emerso nella dichiarazione relativa all’anno cui si riferiscono i versamenti stessi. Per le modalità di compilazione occorre far riferimento alle istruzioni del quadro VQ del modello Iva. La somma degli importi di colonna 8 va riportata nella sezione II del quadro RX con il codice tributo 6099. La sezione deve essere compilata da input dall’utente.