Il quadro RG “Reddito di impresa in contabilità semplificata” può essere compilato:

• in automatico dal software, nel caso di utilizzo del modulo contabilità GB. I dati provengono direttamente dalle scritture contabili ed è possibile visualizzare il dettaglio degli importi, che determinano il risultato riportato nel rigo, facendo doppio click nei campi di colore giallo intenso/celeste.

• manualmente dall’utente, inserendo direttamente i dati nel quadro (campi gialli) o all’interno delle gestioni di dettaglio (campi celesti).

Dal pulsante “Situazione fiscale” è possibile accedere al prospetto fiscale del regime impresa in contabilità semplificata, presente in contabilità.

Riporto dati dagli anni precedenti

Per gli utenti che hanno utilizzato, nelle precedenti annualità, il software Dichiarazioni GB o Integrato GB, la procedura permette di riportare gli importi dalla dichiarazione del periodo precedente nelle parti del modello che lo richiedono.

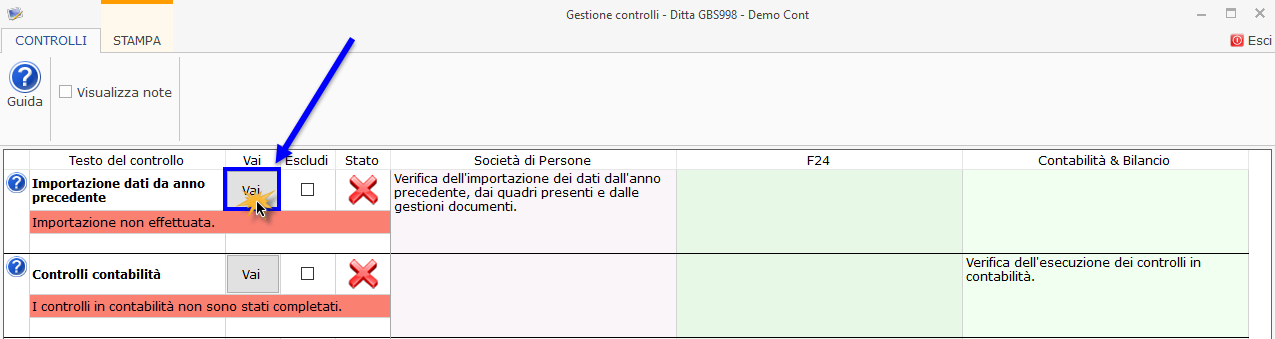

Per ottenere il riporto dei dati è necessario accedere alla gestione “Controllo stato applicazione” tramite il pulsante  .

.

Per maggiori informazioni sul funzionamento della gestione si rimanda alla guida on-line della maschera.

Il software riporta in automatico il check “Artigiani”, se nell’anagrafica delle ditte, situazione al 31/12/2021, è stato impostato il check, nella tab “Iscrizioni” in corrispondenza della sezione “Albo imprese artigiane”.

Gestioni del quadro RG

RG5 – Gestione ISA: Ulteriori componenti positivi

Nel rigo RG5 è presente il pulsante che permette di accedere alla “Gestione ISA: Ulteriori componenti positivi”, che sarà resa disponibile con l'applicazione ISA.

RG6 – Plusvalenze patrimoniali

Tale gestione permette di determinare le quote costante delle plusvalenze e delle sopravvenienze imputabili all’esercizio.

RG22 – Altri componenti negativi

Deduzione Irap

Nel rigo RG22 è presente la gestione per il calcolo della deduzione Irap:

Deduzione Irap del 10%

Deduzione dell’Irap per le spese per il personale dipendente

Entrambe le deduzioni Irap sono riportate nella colonna specifica del rigo in questione oppure, nel caso siano abilitati contemporaneamente sia il quadro RE che RG, dovrà essere l’utente a indicare dove riportare la deduzione.

A tal fine sono riportati il “Saldo 2020” e gli “Acconti 2021” dell’Irap pagati con il modello F24 e l’Irap effettivamente dovuta indicata nel rigo IR21 della Dichiarazione Irap 2022.

Si ricorda che per il riporto dei dati dal modello F24 è necessario avere inserito la “Data di versamento” nell’”Applicazione F24”. L’operazione viene verificata in automatico dalla procedura tramite la funzione “Controlli”. Il pulsante  lampeggerà di colore rosso qualora l’operazione non sia stata effettuata/completata.

lampeggerà di colore rosso qualora l’operazione non sia stata effettuata/completata.

A seguire sono strutturate due sezioni:

- “Irap 10%”, in cui si riporta il calcolo della deduzione forfettaria del 10% sul totale dell’imposta a condizione che concorrano alla determinazione della base imponibile interessi passivi e oneri assimilati indeducibili.

- “Irap spese del personale dipendente e assimilato”, in cui si calcola la deduzione analitica dell’imposta, tenendo conto della percentuale di costo del lavoro sostenuto nel periodo rispetto al valore della produzione.

È necessario sottolineare che l’ammontare delle deduzioni calcolate nel periodo, sia analitica che forfettaria, non deve comunque essere superiore al valore dell’imposta complessivamente versata/dovuta.

NOTA

Secondo quanto stabilito nell’art 6 comma 1, del decreto legge 29 novembre 2008, n. 185, convertito con modificazioni dalla legge 28 gennaio 2009, n. 2, a decorrere dal periodo d’imposta in corso al 31 dicembre 2008, è ammesso in deduzione un importo pari al 10 per cento dell’imposta regionale sulle attività produttive, forfetariamente riferita all’imposta dovuta sulla quota imponibile degli interessi passivi e oneri assimilati al netto degli interessi attivi e proventi assimilati ovvero delle spese per il personale dipendente e assimilato al netto delle deduzioni spettanti.

I soggetti che possono accedere a tale possibilità di deduzione sono, coloro che determinano la base imponibile IRAP secondo gli art 5, 5-bis, 6, 7 e 8 decreto delegato n. 446 del 15/12/1997, rispettivamente elencati di seguito:

società di capitali e enti commerciali

società di persone e imprese individuali

banche e altri enti e società finanziari

imprese di assicurazione

persone fisiche, società semplici e quelle ad esse equiparate esercenti arti e professioni.

Per approfondimenti è possibile consultare la “Circolare 16/E dell’agenzia delle entrate del 14/04/2009” e la “Circolare 8/E dell’agenzia delle entrate del 3/04/2013”.

Irap 10% e Irap spese del personale dipendente e assimilato sono riportati nella gestione del rigo RG22 - Altri componenti negativi, rispettivamente con i codici 14 e 15.

Deduzione Imu

In RG22 è stato inserito il pulsante “Deduzione Imu” dove viene calcolato il 60% dell’Imu relativa agli immobili strumentali versata nel periodo d’imposta oggetto di dichiarazione.

La deduzione Imu viene riportata in automatico nella gestione del rigo RG22 - Altri componenti negativi, con il codice 23.

Nel caso siano abilitati contemporaneamente sia il quadro RE che RG, dovrà essere l’utente a indicare dove riportare la deduzione.

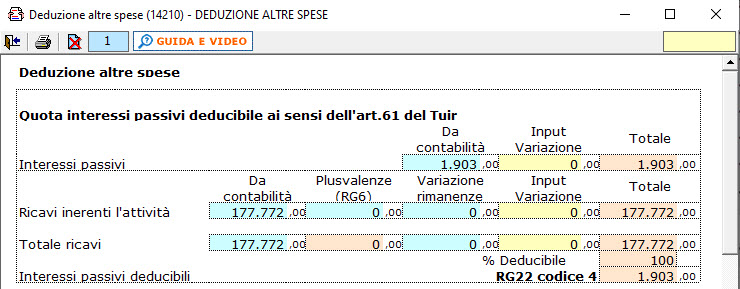

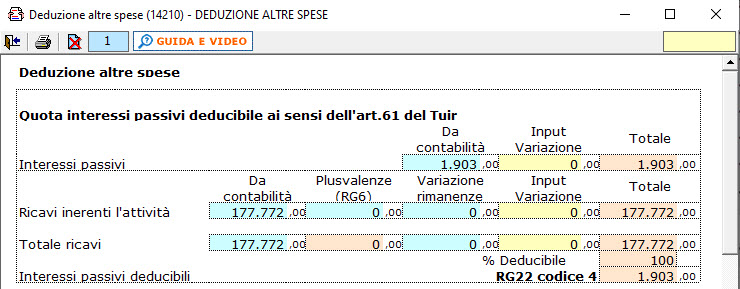

Sempre in RG22 è presente una terza gestione di calcolo a cui si accede dal pulsante “Deduzione Altre Spese”.

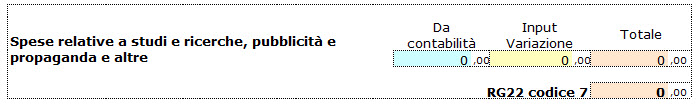

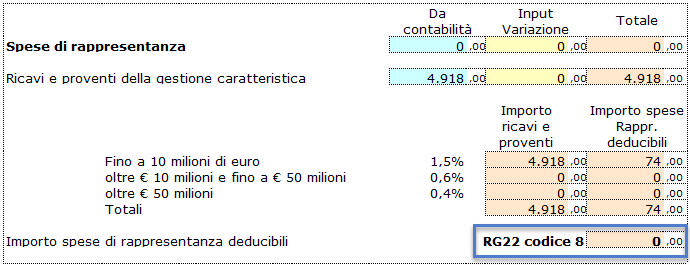

Nella gestione viene effettuato il calcolo:

- Della quota deducibile degli interessi passivi, che deve essere indicata in RG22 con il codice 4.

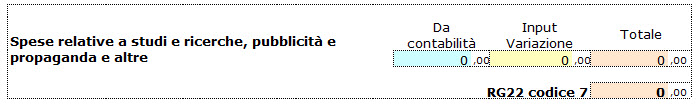

- La quota relativa ad esercizi precedenti delle spese di pubblicità e propaganda, spese relative a studi e ricerche e altre spese deducibili in più esercizi il cui importo deve essere indicato in RG22 con il codice 7.

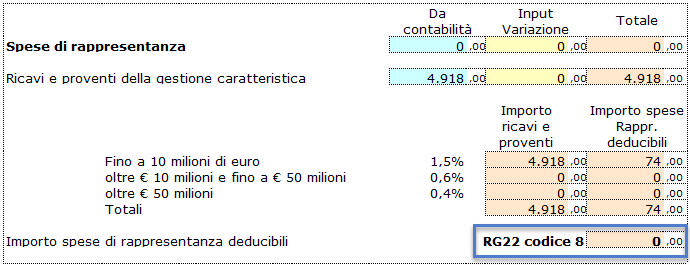

- Della deducibilità delle spese di rappresentanza, che devono essere indicate in RG22 con il codice 8.

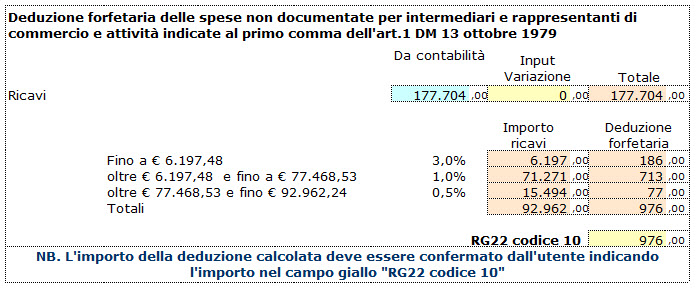

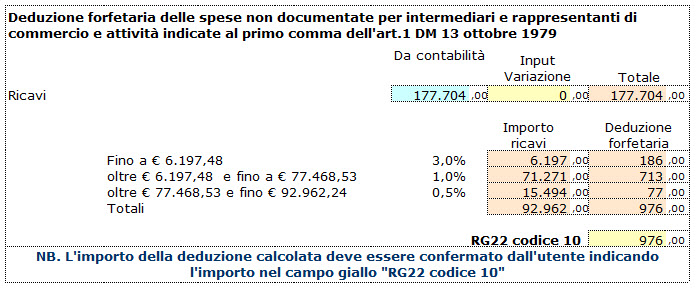

- Della deduzione forfetaria delle spese non documentate per intermediari e rappresentanti di commercio

- Delle Spese di manutenzione, riparazione, ammodernamento e trasformazione, non portate ad incremento del costo dei beni strumentali nel registro dei beni ammortizzabili ai quali si riferiscono, deducibili a norma dell’art. 102, comma 6, del TUIR. In questa parte della maschera cliccando sul pulsante

, è possibile accedere alla gestione. Le spese di manutenzione devono essere indicate in RG22 con il codice 13.

, è possibile accedere alla gestione. Le spese di manutenzione devono essere indicate in RG22 con il codice 13.

La maschera delle “Manutenzioni” deve essere utilizzata sia dagli utenti che sono in possesso del software Integrato GB che da coloro che utilizzano solo il modulo Dichiarazioni GB e che procedono alla compilazione manuale del modello.

La maschera delle “Manutenzioni” deve essere utilizzata sia dagli utenti che sono in possesso del software Integrato GB che da coloro che utilizzano solo il modulo Dichiarazioni GB e che procedono alla compilazione manuale del modello.

In ogni caso, se negli anni precedenti è stata utilizzata la gestione “Manutenzioni”, le spese di manutenzione e riparazione, eccedenti la quota deducibile nei periodi d’imposta precedenti, sono riportate nel dichiarativo dell’anno.

.

.

, è possibile accedere alla gestione. Le spese di manutenzione devono essere indicate in RG22 con il codice 13.

, è possibile accedere alla gestione. Le spese di manutenzione devono essere indicate in RG22 con il codice 13.