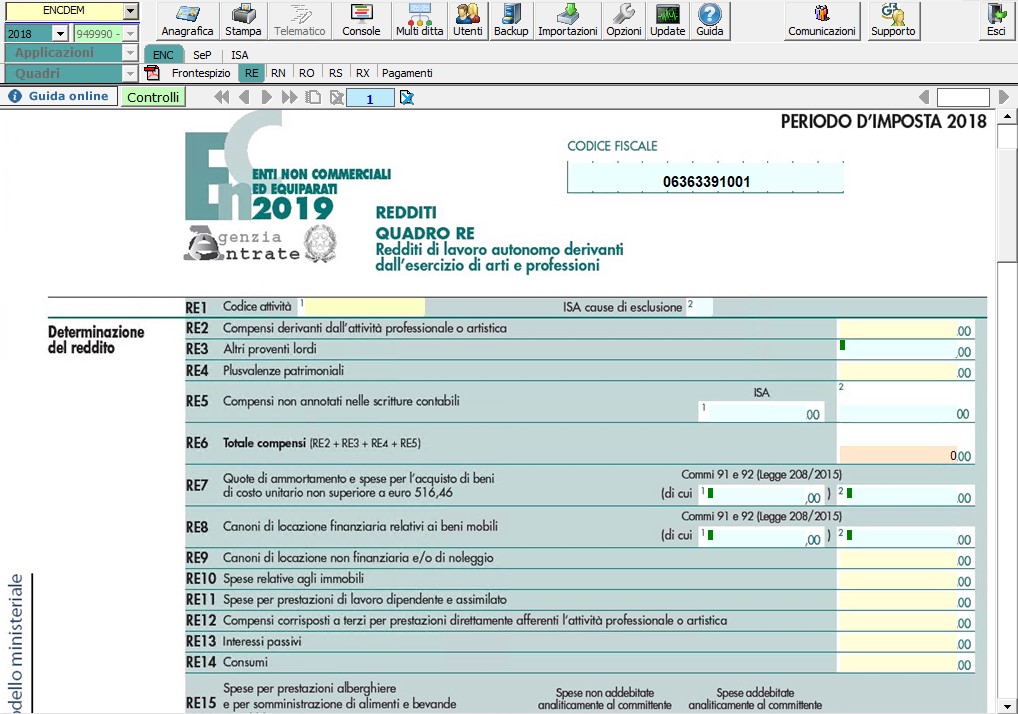

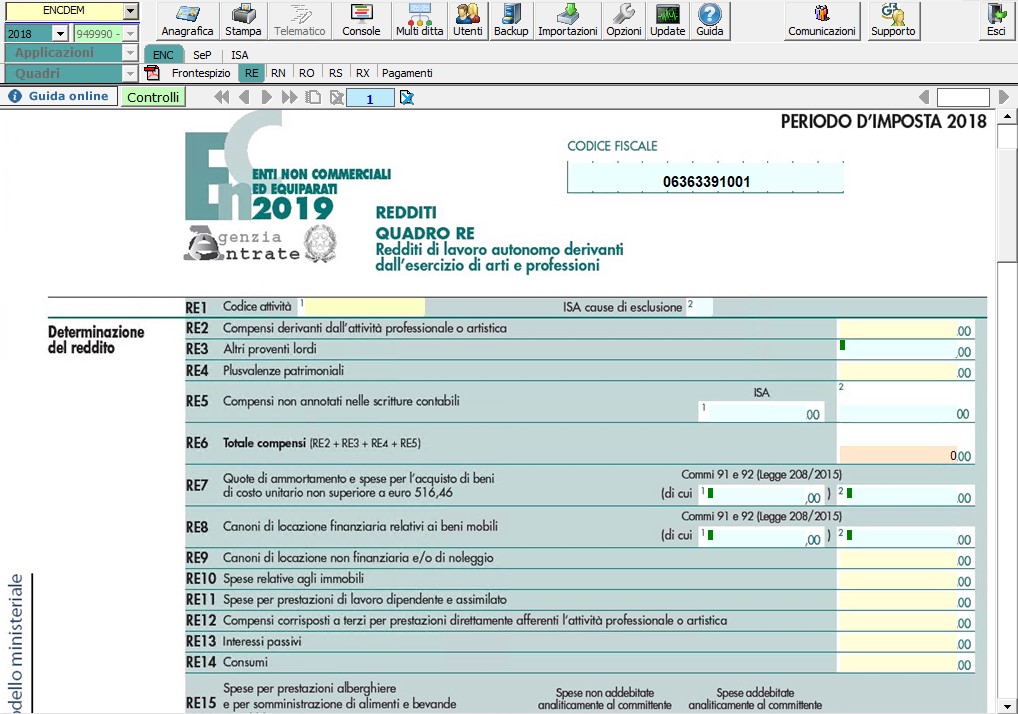

Funzioni del Quadro RE

Il quadro RE è utilizzato per dichiarare il “Reddito di lavoro autonomo derivante dall’esercizio di arti e professioni".

NB: Si ricorda che l’Applicazione Enti non Commerciali non prevede il riporto in automatico dei dati dalla contabilità in quanto essa non è gestita dal nostro programma. Per questo motivo all’interno delle gestioni, le caselle azzurre “Da Contabilità” non vengono movimentate e tutti i dati devono essere inseriti da input nelle caselle gialle.

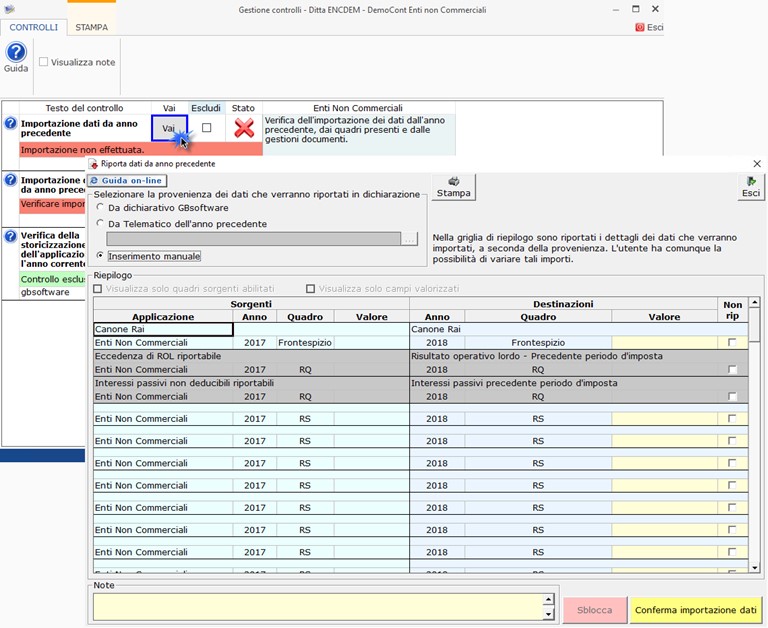

Riporto dati dagli anni precedenti

Per gli utenti che hanno utilizzato, nelle precedenti annualità, il software Dichiarazioni GB, la procedura permette di riportare gli importi dalla dichiarazione del periodo precedente nelle parti del modello che lo richiedono.

Per ottenere il riporto dei dati è necessario accedere alla gestione “Controllo stato applicazione” tramite il pulsante  .

.

Per maggiori informazioni sul funzionamento della gestione si rimanda alla guida on-line della maschera.

Gestioni del quadro RE

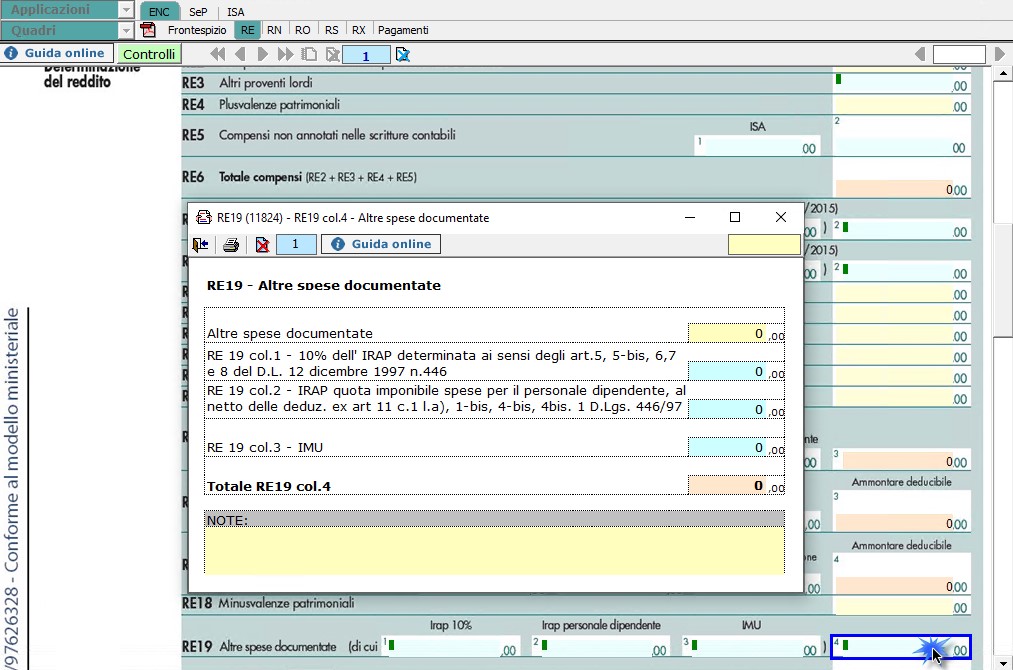

RE19 – Altre spese documentate

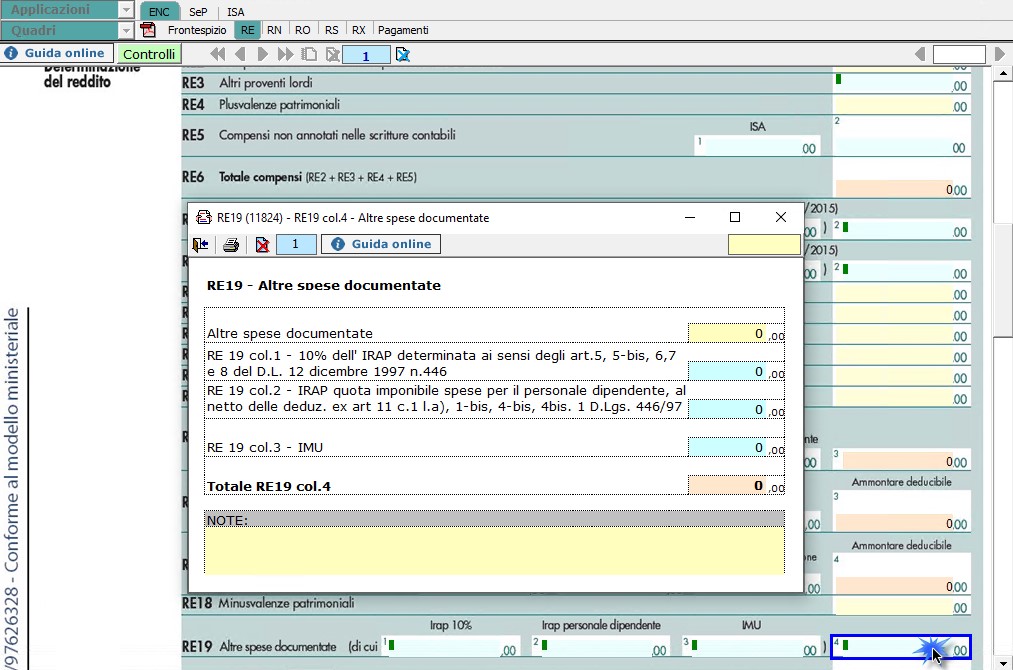

Il rigo RE19 si compone di 4 diverse colonne.

-

In colonna 1 ed in colonna 2 è presente la gestione documenti che riepiloga gli importi riferiti a:

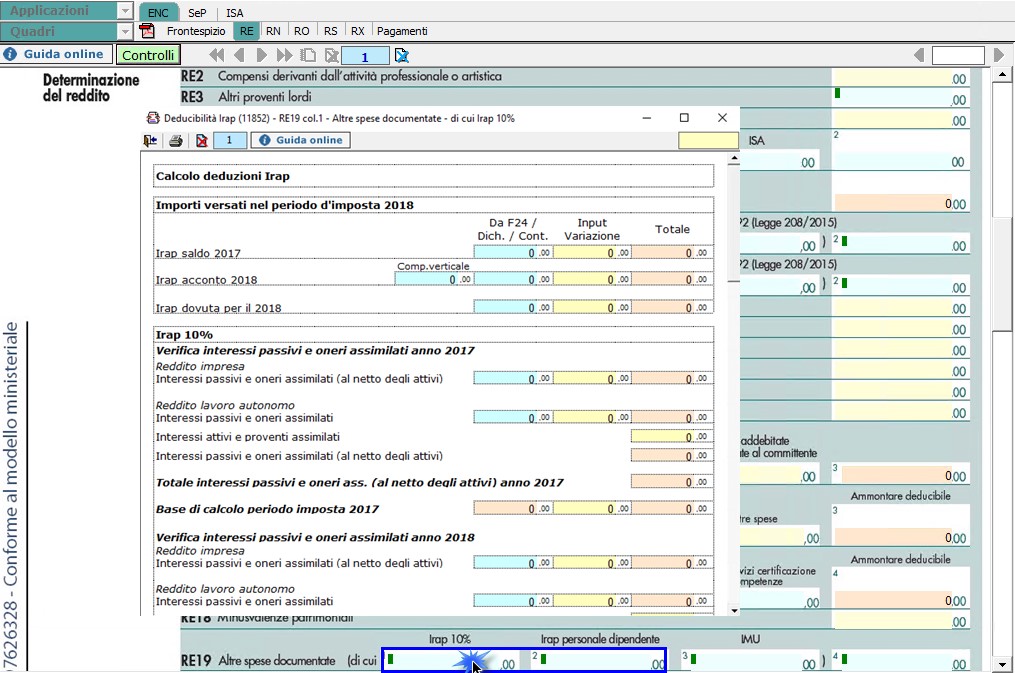

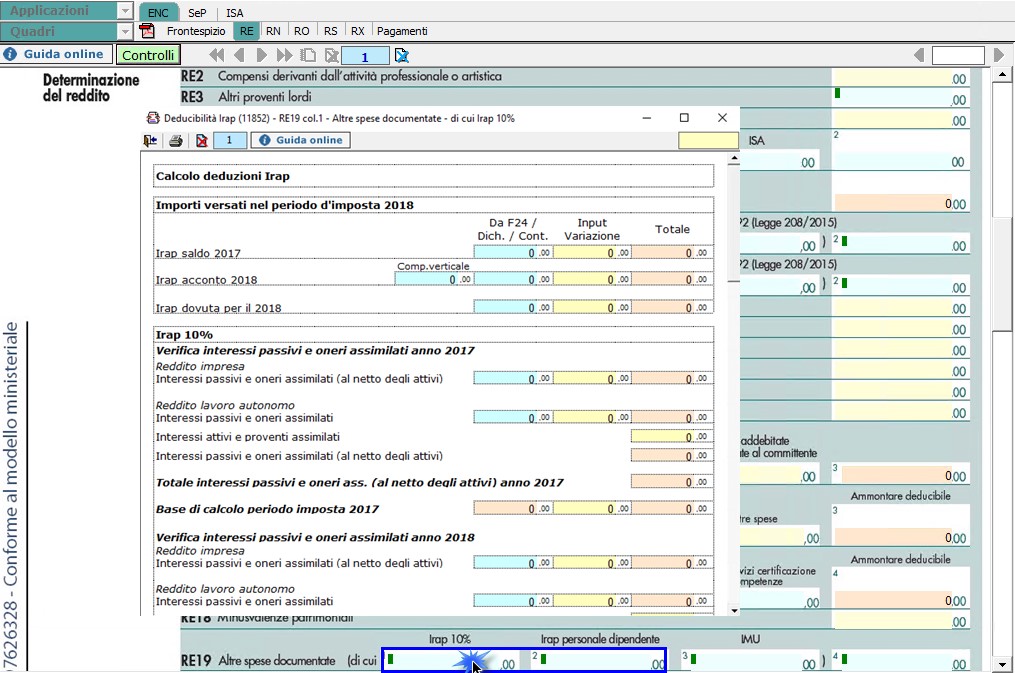

Deduzione Irap del 10%

Deduzione dell’Irap per le spese per il personale dipendente

Entrambe le deduzioni Irap sono riportate nella colonna specifica del rigo in questione oppure, nel caso siano abilitati contemporaneamente sia il quadro RE che RG, dovrà essere l’utente a indicare dove riportare la deduzione.

A tal fine sono riportati il “Saldo 2017” e gli “Acconti 2018” dell’Irap pagati con il modello F24 e l’Irap effettivamente dovuta indicata nel rigo IR21 della Dichiarazione Irap 2019.

Si ricorda che per il riporto dei dati dal modello F24 è necessario avere inserito la “Data di versamento” nell’”Applicazione F24”. L’operazione viene verificata in automatico dalla procedura tramite la funzione “Controlli”. Il pulsante  lampeggerà di colore rosso qualora l’operazione non sia stata effettuata/completata.

lampeggerà di colore rosso qualora l’operazione non sia stata effettuata/completata.

A seguire sono strutturate due sezioni:

- “Irap 10%”, in cui si riporta il calcolo della deduzione forfettaria del 10% sul totale dell’imposta a condizione che concorrano alla determinazione della base imponibile interessi passivi e oneri assimilati indeducibili.

- “Irap spese del personale dipendente e assimilato”, in cui si calcola la deduzione analitica dell’imposta, tenendo conto della percentuale di costo del lavoro sostenuto nel periodo rispetto al valore della produzione.

È necessario sottolineare che l’ammontare delle deduzioni calcolate nel periodo, sia analitica che forfettaria, non deve comunque essere superiore al valore dell’imposta complessivamente versata/dovuta.

-

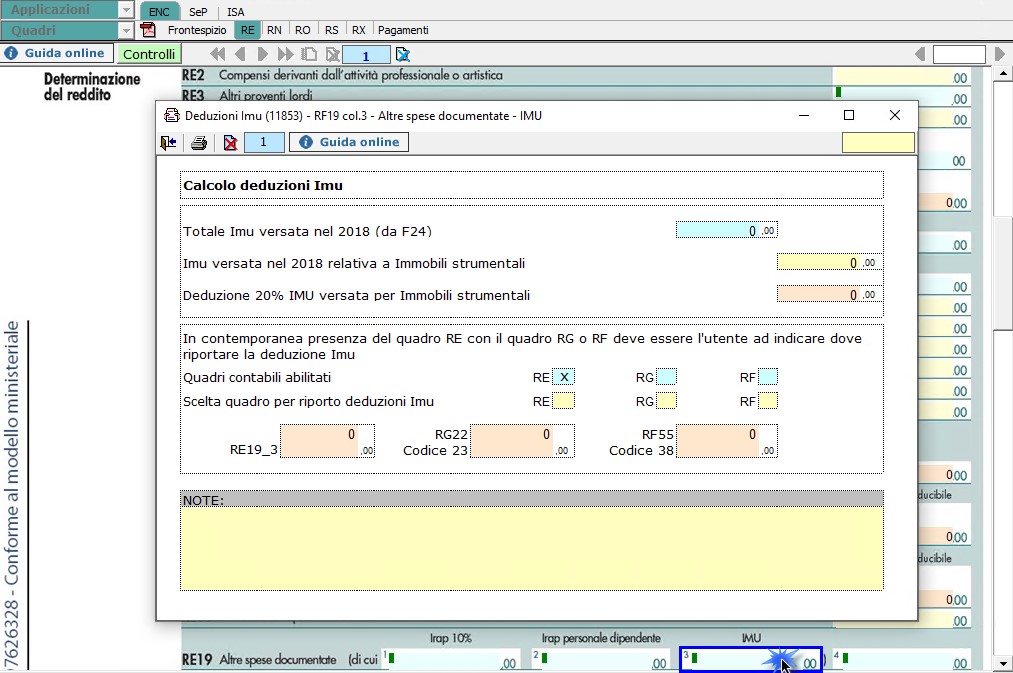

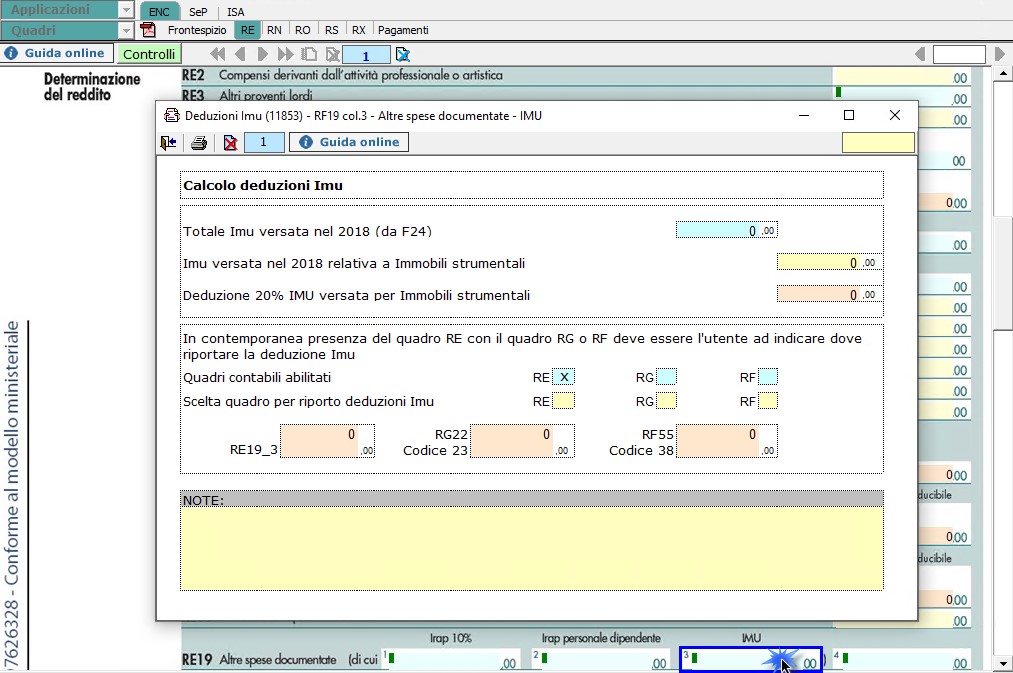

In colonna 3 è riportato il 20% dell’Imu relativa agli immobili strumentali versata nel periodo d’imposta oggetto di dichiarazione.

Nel caso siano abilitati contemporaneamente sia il quadro RE che RG, dovrà essere l’utente a indicare dove riportare la deduzione.

-

Colonna 4 in questa colonna sono riportati i dati relativi alle colonne 1, 2 e 3 del rigo e devono essere indicati tutti gli altri componenti negativi.