Funzioni del Quadro RF

Gestioni del quadro RF

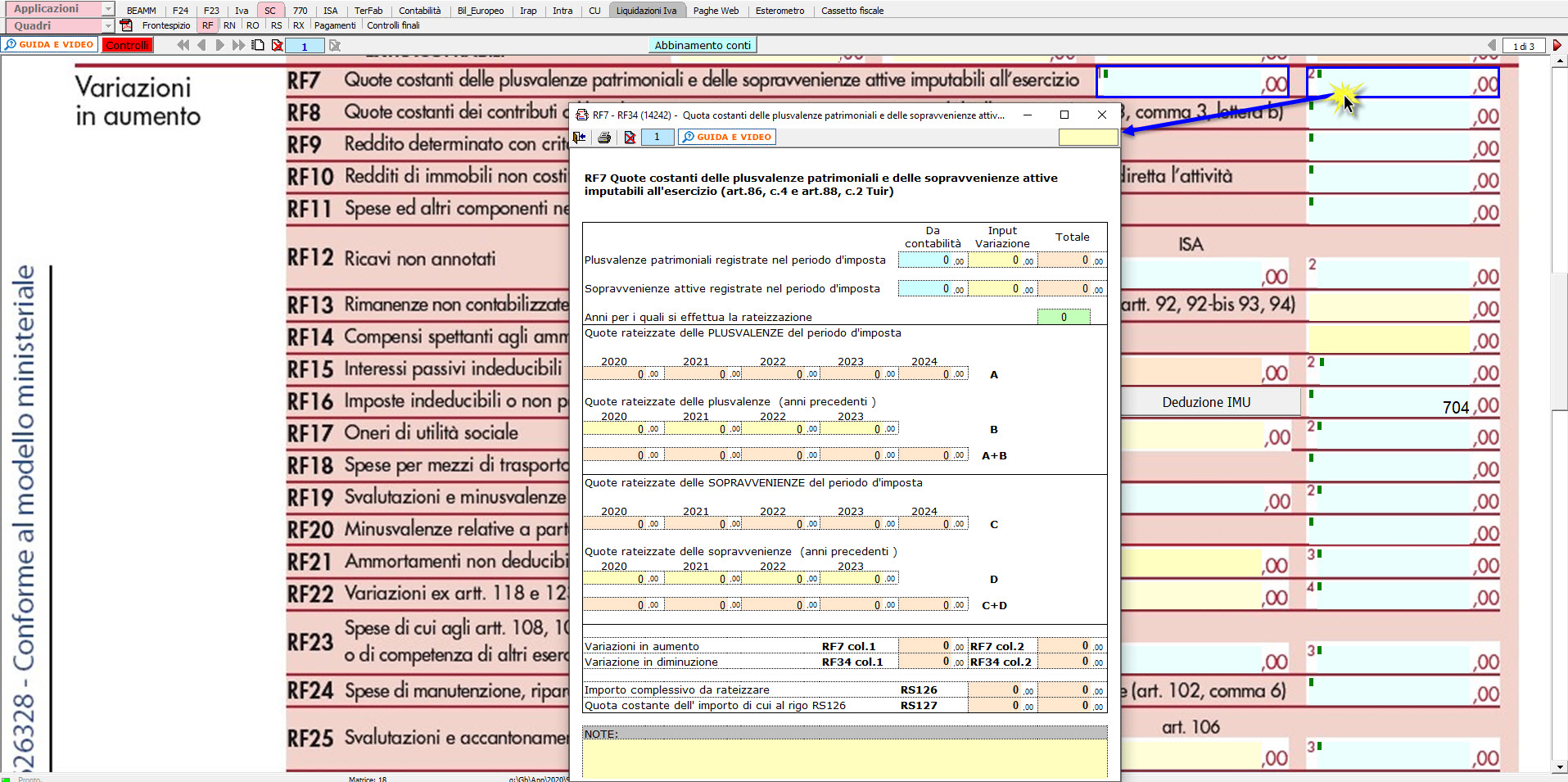

RF7 –Plusvalenze patrimoniali e sopravvenienze attive

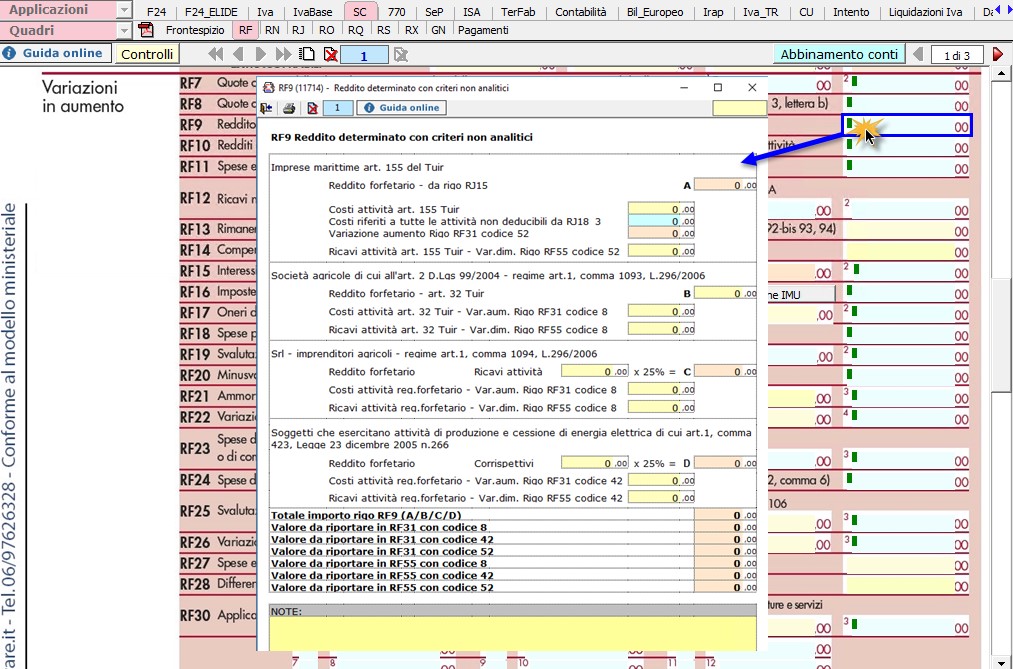

RF9 – Reddito determinato con criteri non analitici

RF12 – Ricavi non annotati

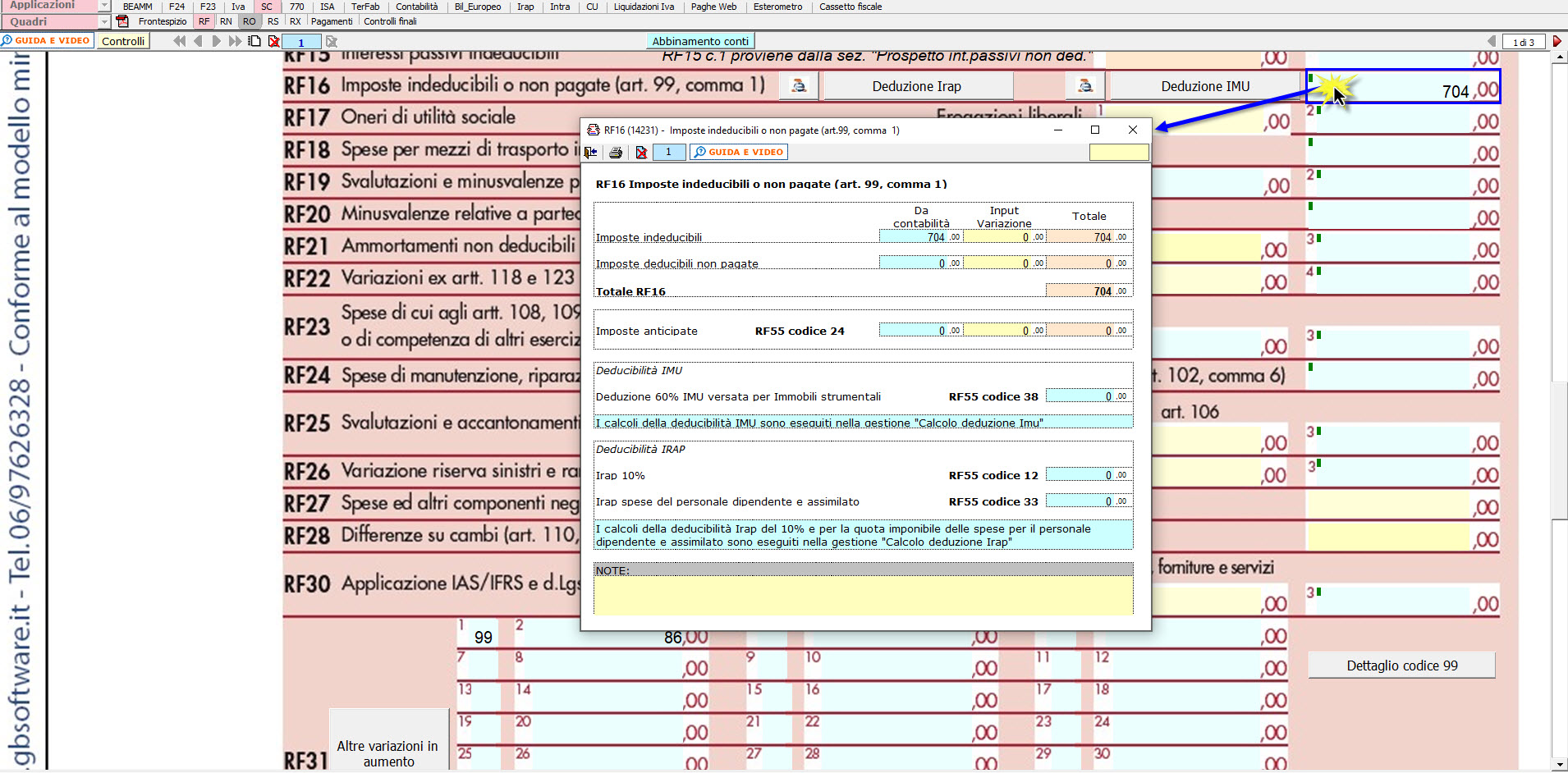

RF16 – Imposte indeducibili o non pagate

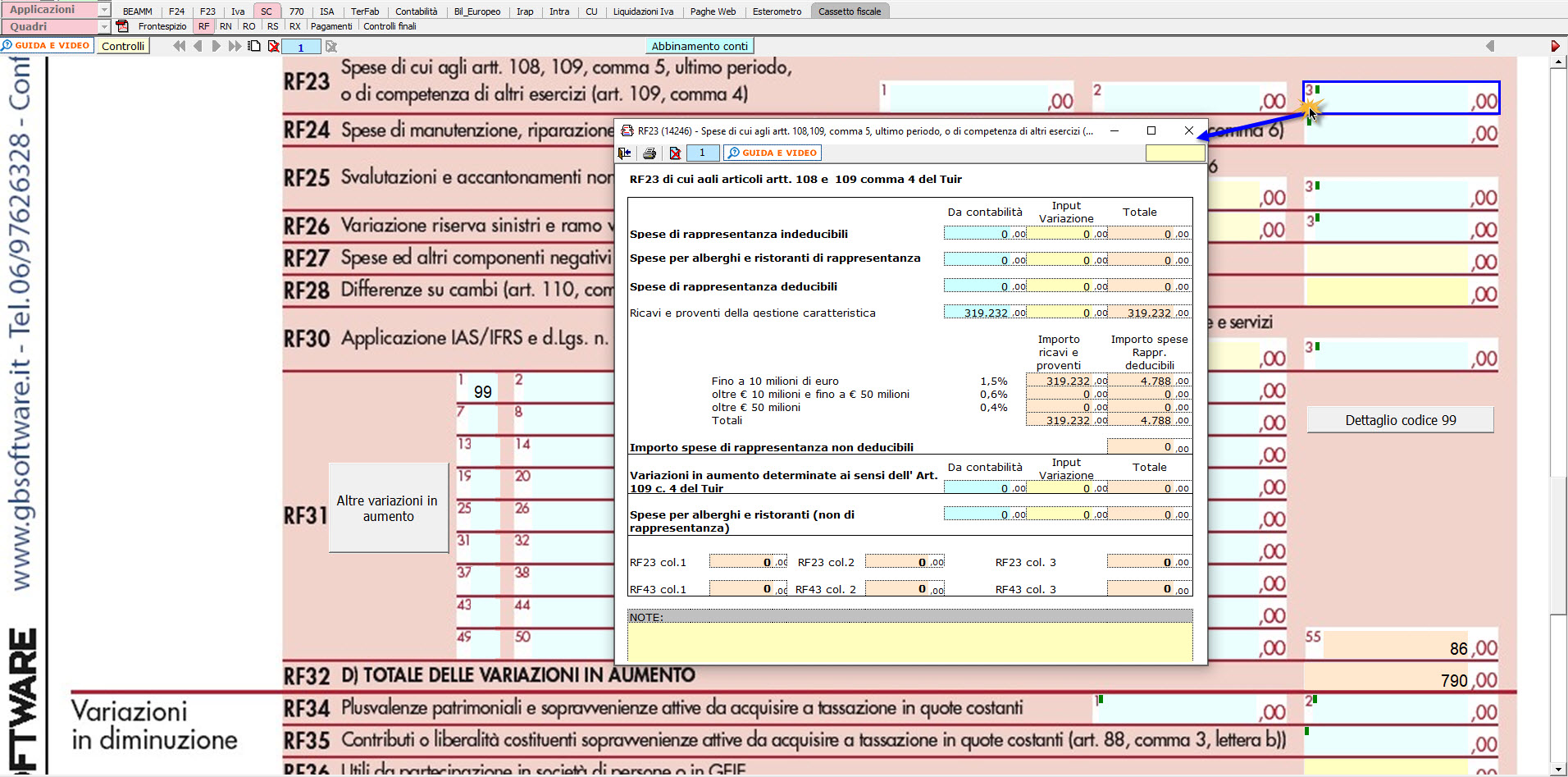

RF23 - Spese di cui agli artt. 108, 109 comma 4 e comma 5 ultimo periodo

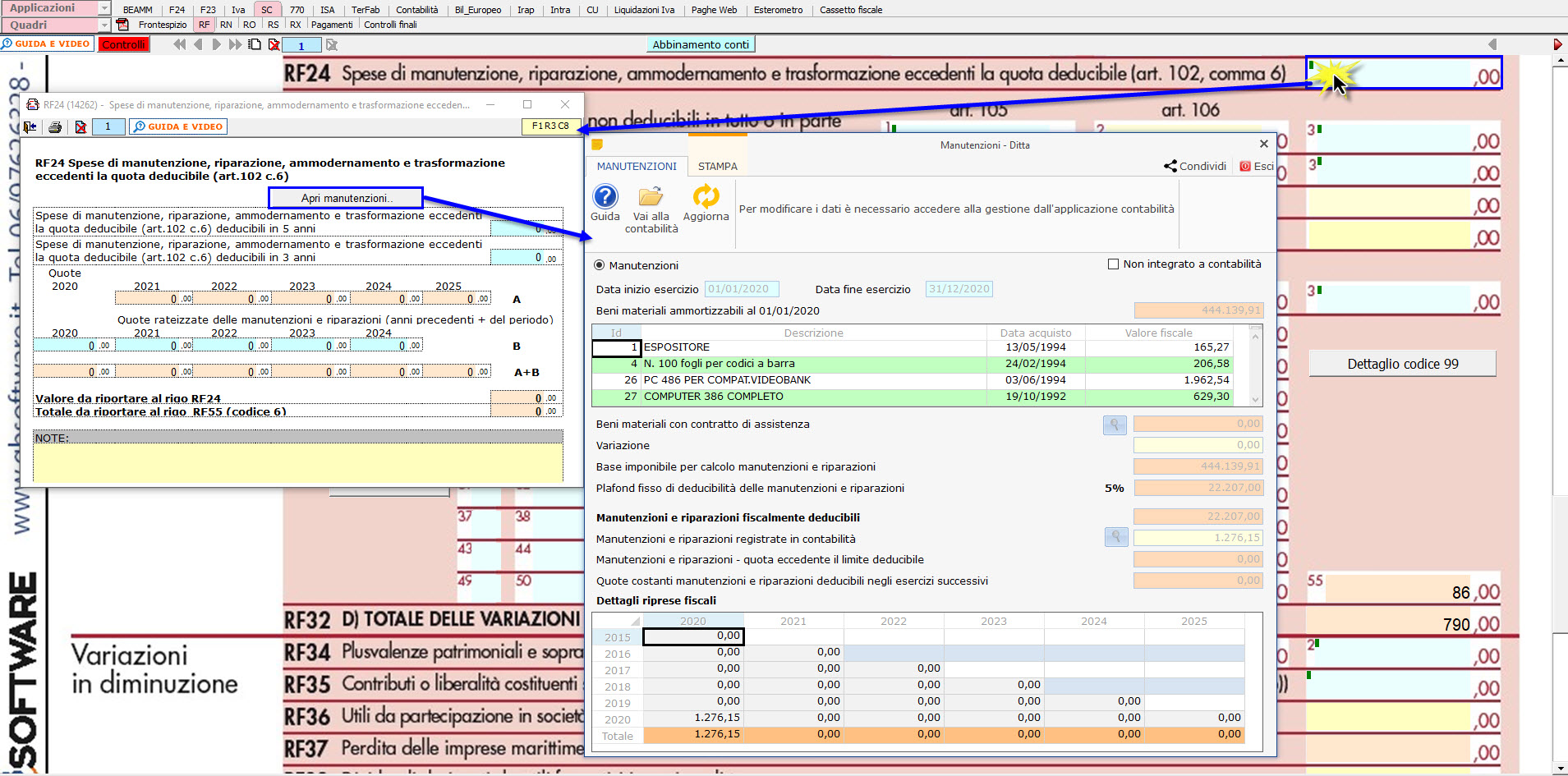

RF24 – Spese di manutenzione, riparazione, ammodernamento e trasformazione eccedenti la quota deducibile

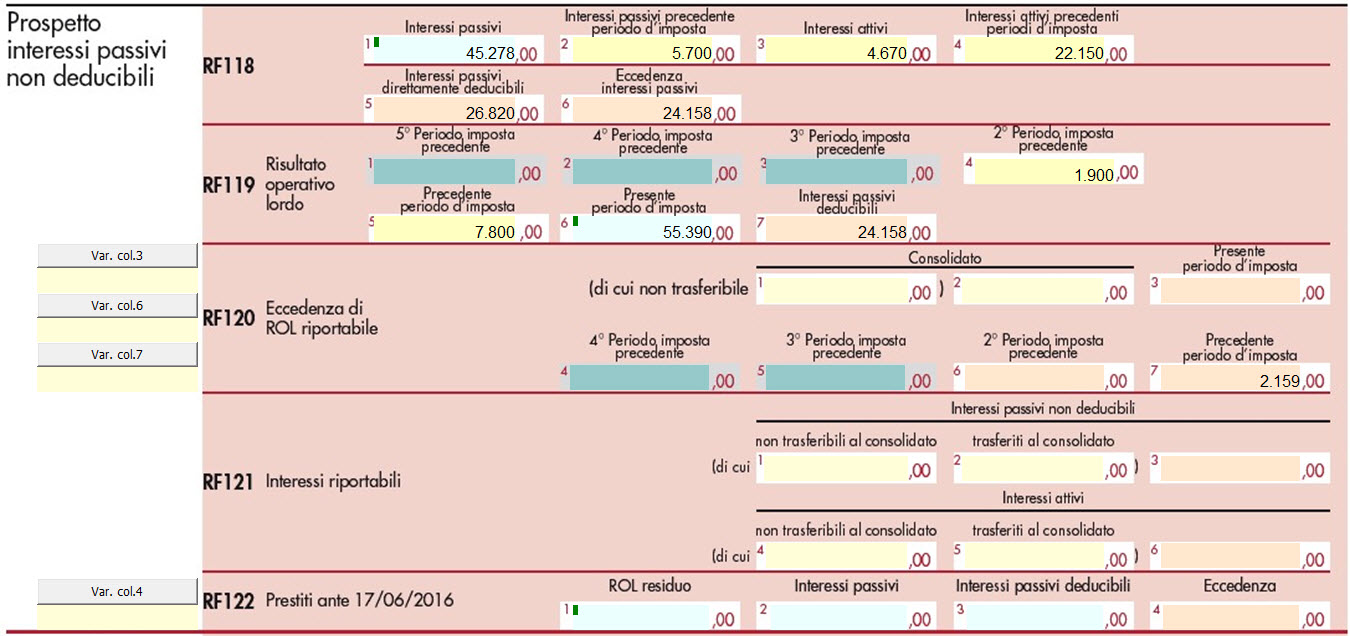

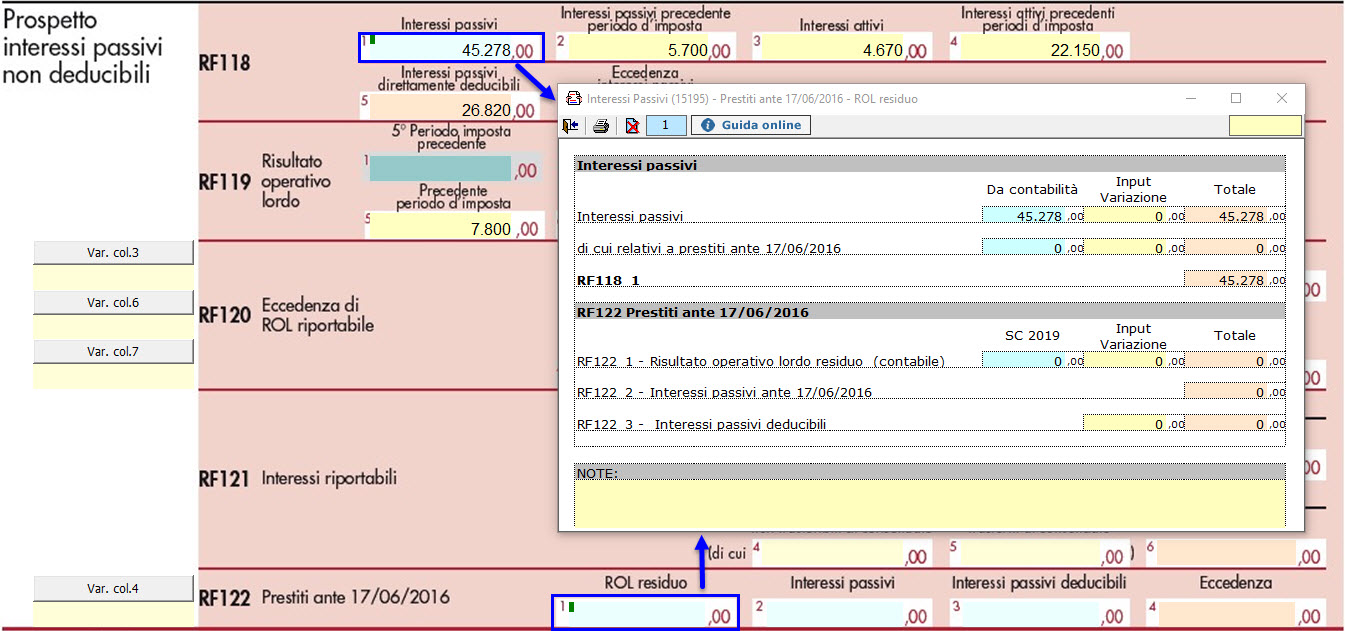

RF118 – RF122 Interessi passivi non deducibili

Funzioni del quadro RF

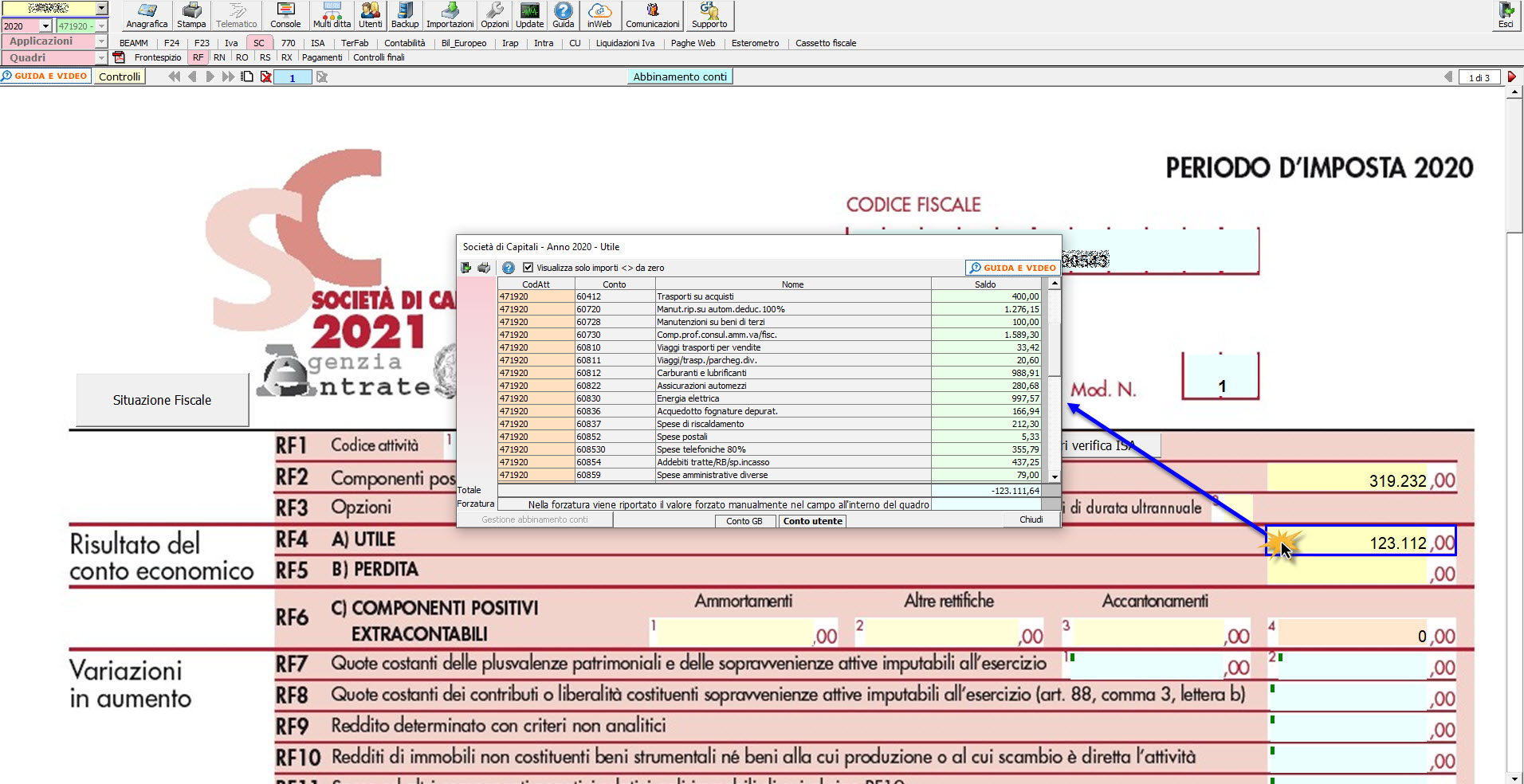

Il quadro RF “Reddito di impresa in contabilità ordinaria” può essere compilato:

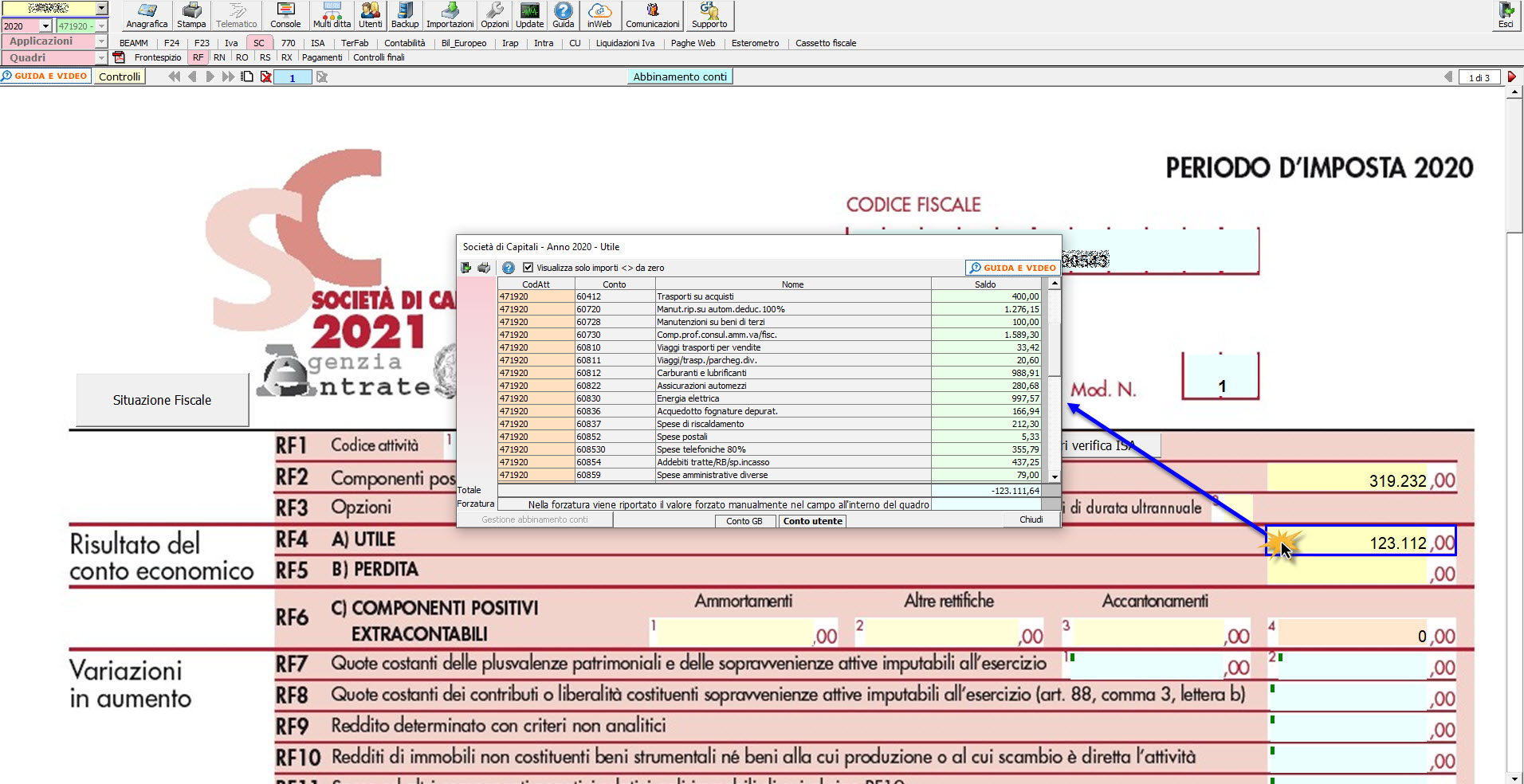

• in automatico dal software, nel caso di utilizzo del modulo contabilità GB. I dati provengono direttamente dalle scritture contabili ed è possibile visualizzare il dettaglio degli importi, che determinano il risultato riportato nel rigo, facendo doppio click nei campi di colore giallo intenso/celeste.

• manualmente dall’utente, inserendo direttamente i dati nel quadro (campi gialli) o all’interno delle gestioni di dettaglio (campi celesti).

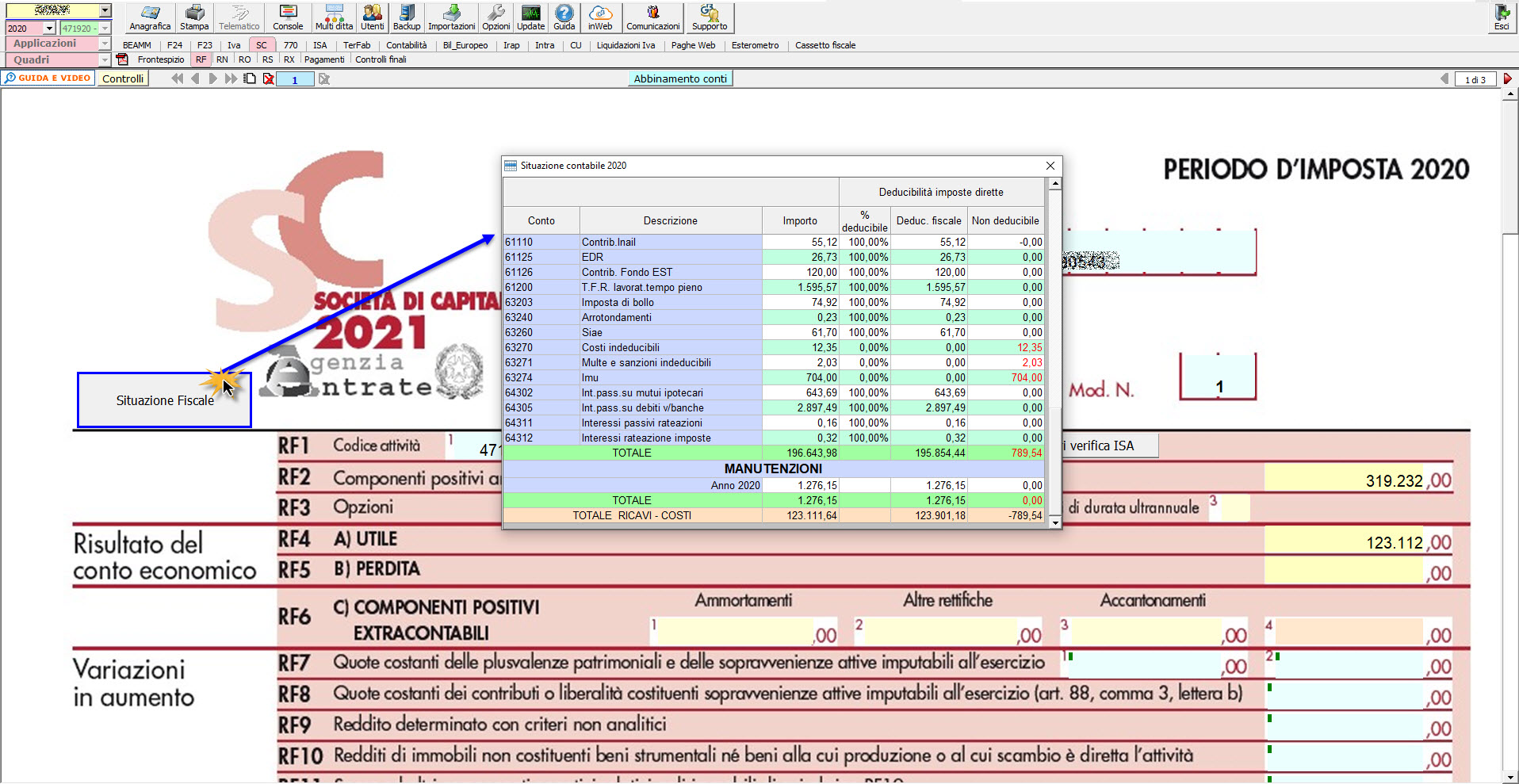

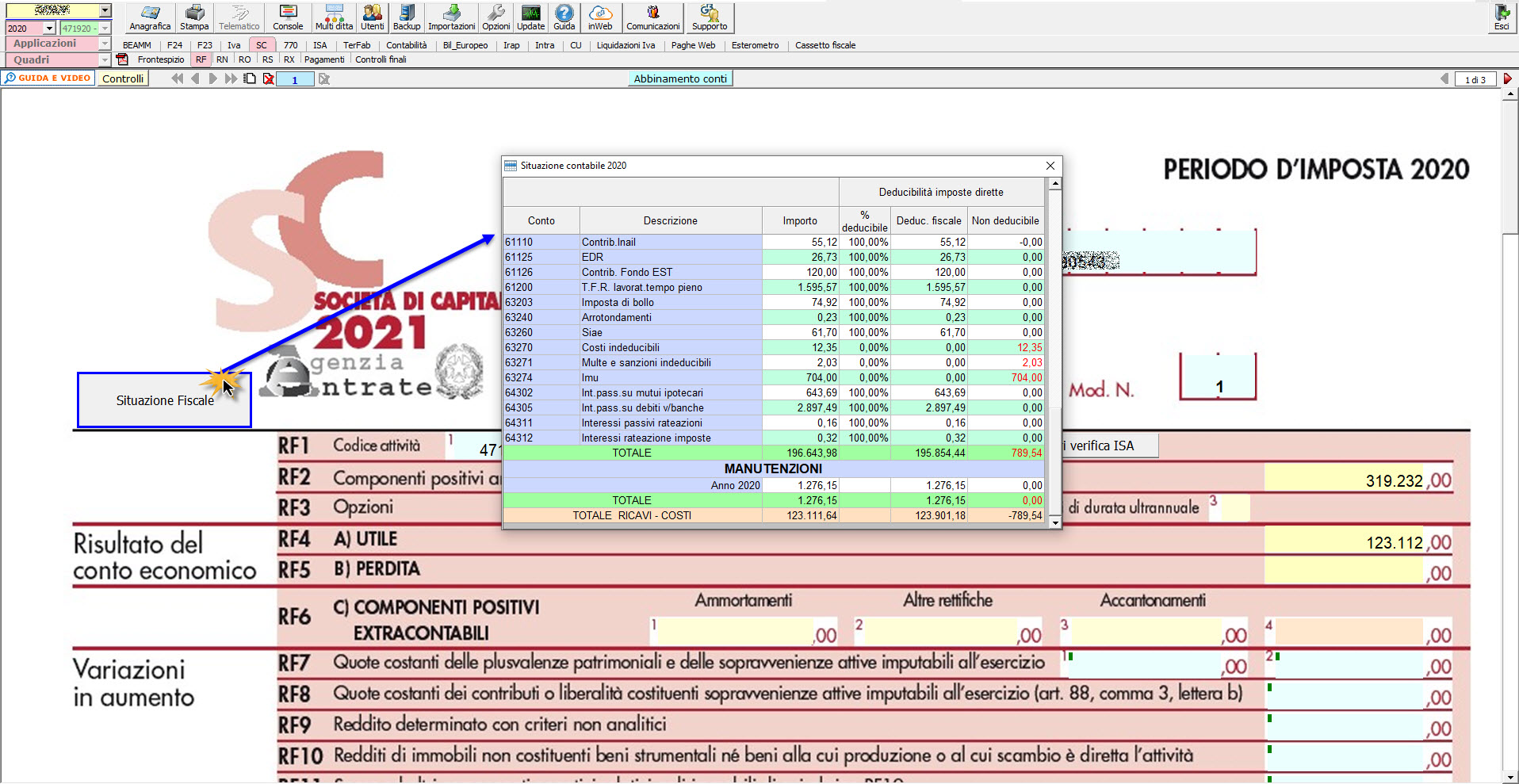

Dal pulsante “Situazione fiscale” è possibile accedere al prospetto fiscale del regime impresa in contabilità ordinaria, presente in contabilità.

ATTENZIONE!

Ai fini di una corretta compilazione del dichiarativo, consigliamo all’utente di effettuare il riporto dei dati nei seguenti righi che non sono completamente gestiti dalla procedura.

I. Rigo "RF8"

ai sensi dell’art. 88, comma 3, lett. b), del TUIR, i proventi in denaro o in natura conseguiti a titolo di contributo o di liberalità, esclusi i contributi di cui alle lett. g) ed h) del comma 1 dell’art. 85 del TUIR, concorrono a formare il reddito nell’esercizio in cui sono stati incassati ovvero, a scelta del contribuente, in quote costanti in tale esercizio e nei successivi, ma non oltre il quarto.

ESEMPIO

Un contributo in c/capitale pari a 200.000 contabilizzato per competenza nel 2019 ed incassato nel 2020.

In Redditi SC 2020, periodo d’imposta 2019, si deve effettuare una variazione in diminuzione per il totale, nel rigo RF55, perché tali contributi sono tassati secondo il principio di cassa, così da rimandare la tassazione nel periodo corretto.

In Redditi SC 2021, periodo imposta 2020, il contribuente può decidere di adottare due modalità di tassazione:

- In caso di Tassazione integrale, si deve effettuare una variazione in aumento per il totale nel rigo RF31

- In caso di Rateizzazione, si deve effettuare:

- una variazione in aumento nel rigo RF31 per il totale,

- una variazione in aumento nel rigo RF8 per la parte della quota costante,

- una variazione in diminuzione nel rigo RF55 per il totale.

L’utente, in base alla tipologia di tassazione prescelta, deve intervenire nel modello dichiarativo, facendo le riprese fiscali corrette.

I conti che devono essere utilizzati per stornare i contributi in conto capitale rilevati ma non incassati sono:

- 705420 Contributi c/capitale non incassati

- 741170 Contributi c/capitale non incassati

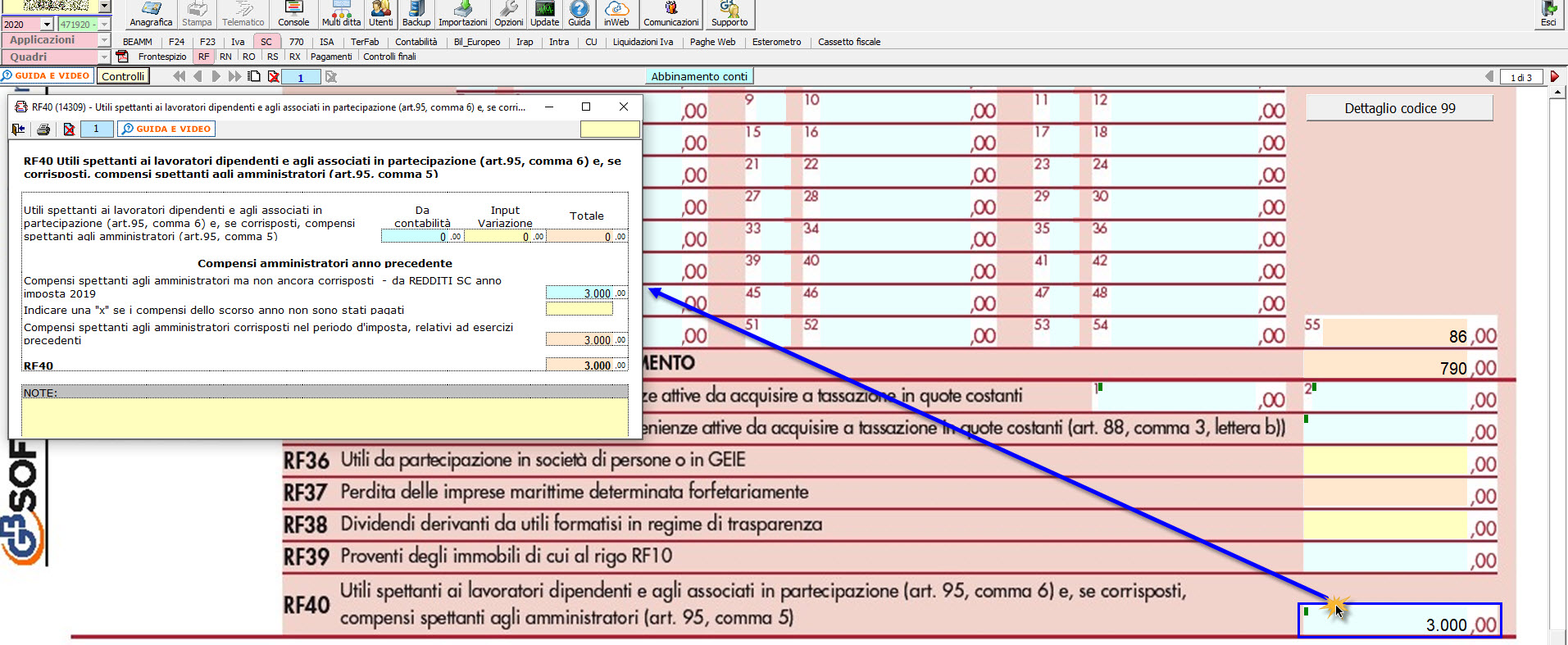

II. Rigo “RF14” e “RF40”

Nel rigo RF14 sono riportati i compensi degli amministratori imputati a conto economico ma non corrisposti.

Il conto da utilizzare per stornare i compensi rilevati ma non pagati è

610050 Compensi amm/ri non pagati

In RF40 sono riportati, dal rigo RF14 del modello di dichiarazione del periodo precedente, i compensi degli amministratori.

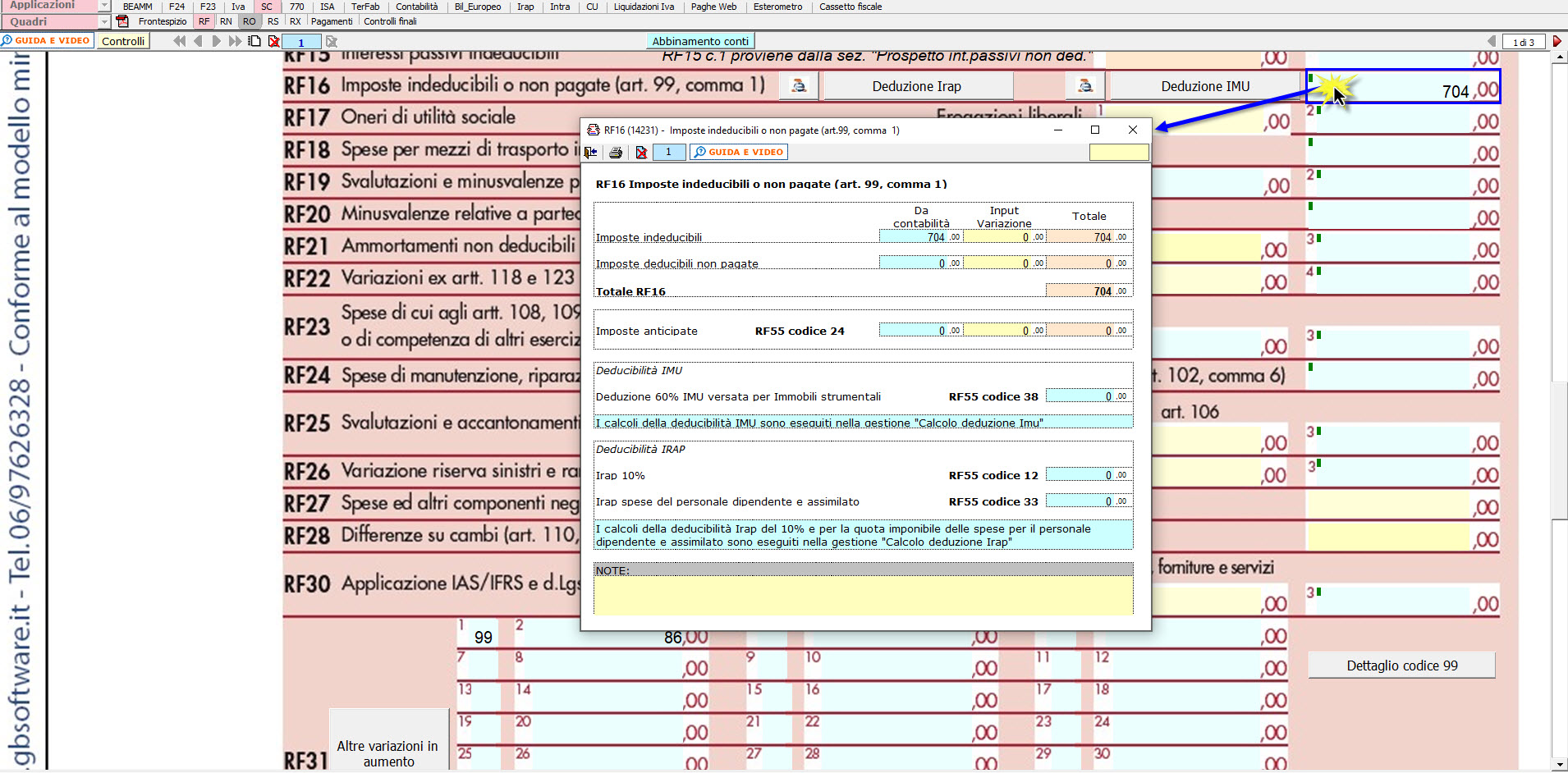

III. Rigo “RF16”

Nel rigo RF16 devono essere indicate, oltre alle imposte indeducibili, le imposte e tasse rilevate in contabilità che non sono state pagate; il conto che deve essere utilizzato per girocontare tali importi è il

632099 Imposte e tasse non pagate

Nel rigo RF16 sono stati inseriti due bottoni:

- Calcolo deduzione Irap per determinare la deducibilità dell’Irap ai fini Ires

- Calcolo deduzione Imu per calcolare la quota deducibile dell’IMU versata nel corso del periodo d’imposta.

IV. Rigo “RF23”

Le spese di rappresentanza, per le imprese di nuova costituzione, sostenute nei periodi d’imposta anteriori a quello in cui sono conseguiti i primi ricavi, possono essere portate in deduzione dal reddito nel periodo in cui si ottengono i primi ricavi e in quello successivo.

In questo caso però l’utente deve riportare l’importo delle spese non deducibili per assenza di ricavi nel quadro RS, rigo RS101 nel periodo d’imposta precedente all’ottenimento dei ricavi.

V. Rigo “RF18”

In questo rigo devono essere riportati i costi per mezzi di trasporto indeducibili. Integrato GB non gestisce il “Leasing” pertanto l’utente deve indicare manualmente i costi non deducibili per automezzi in leasing.

VI. Rigo “RF21”

In tale rigo sono riportate le quote di ammortamento non deducibili. Se ci sono ammortamenti non deducibili relativi ai fabbricati, per la quota del terreno su cui sono ubicati, l’utente deve compilare la sezione “Ammortamento dei terreni” del quadro RS.

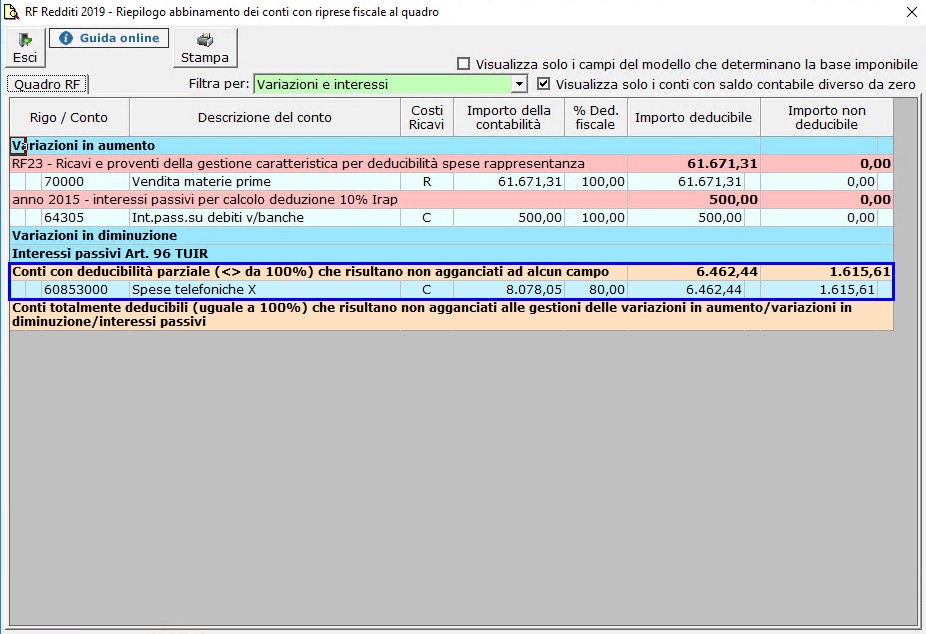

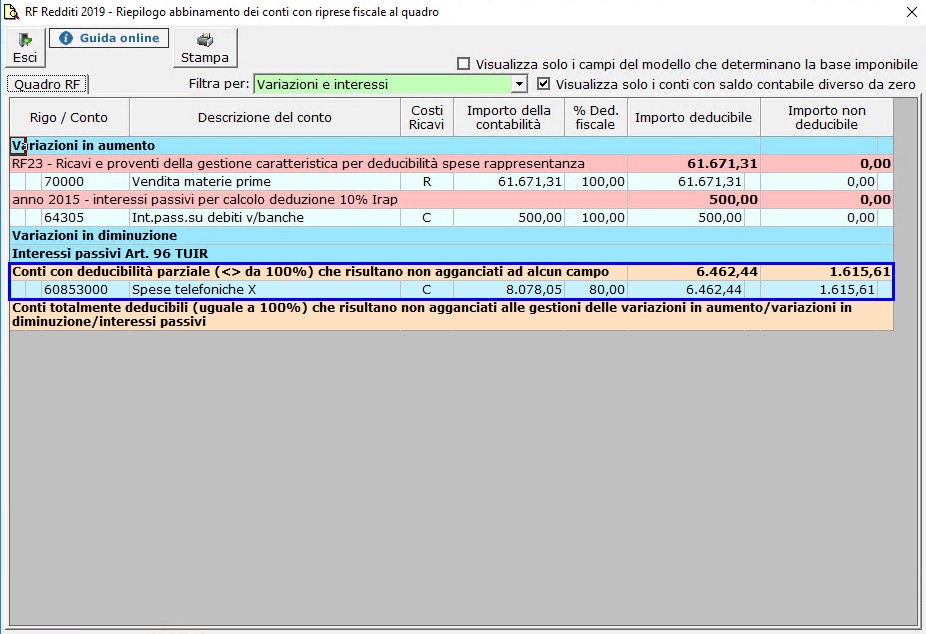

VERIFICA ABBINAMENTO CONTI

Ai fini di una corretta integrazione del dichiarativo con la contabilità, è necessario controllare che i conti inseriti dall’utente siano correttamente abbinati ai quadri.

Per maggiori informazioni sul funzionamento della gestione si rimanda alla guida on-line della maschera.

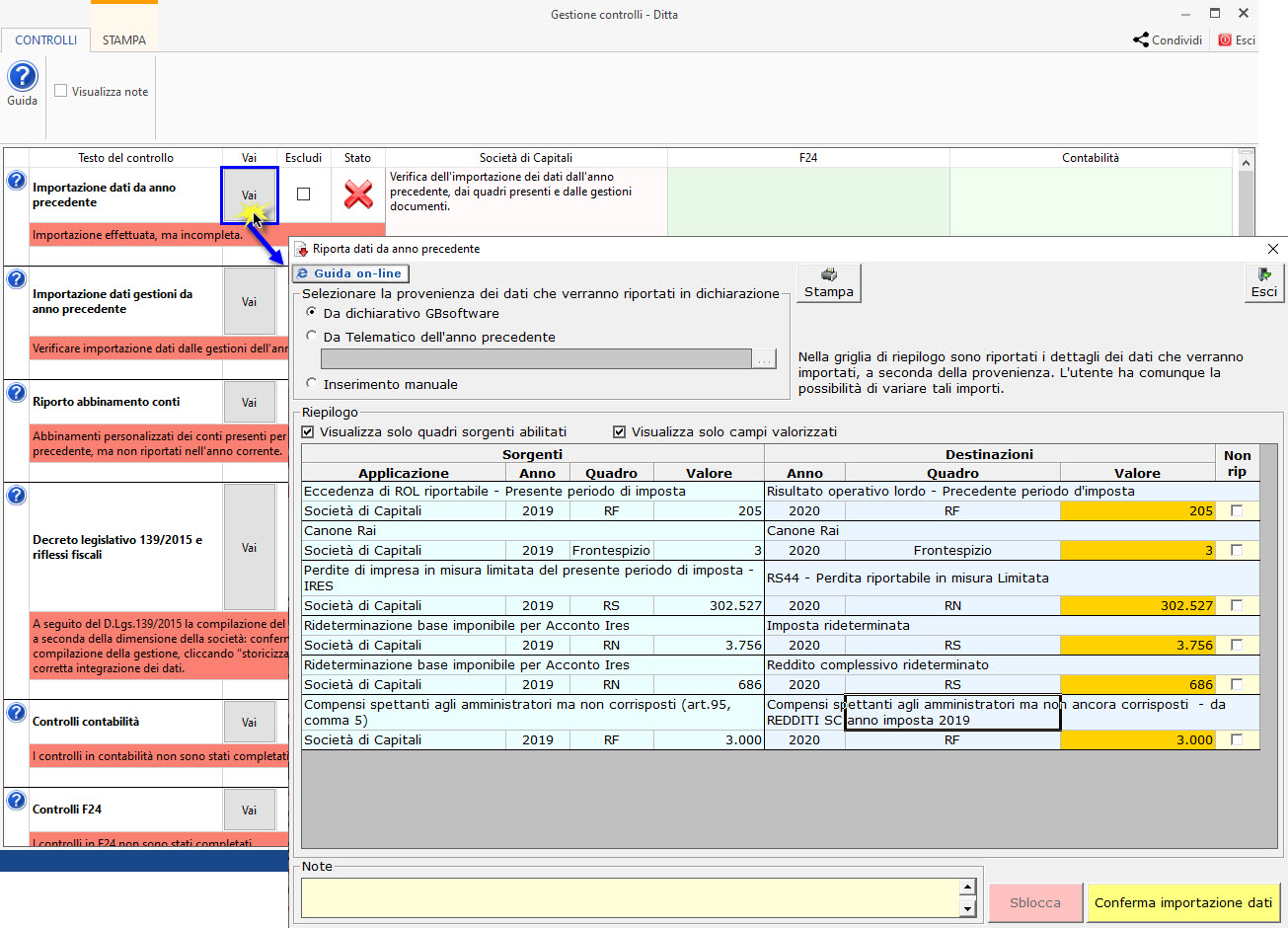

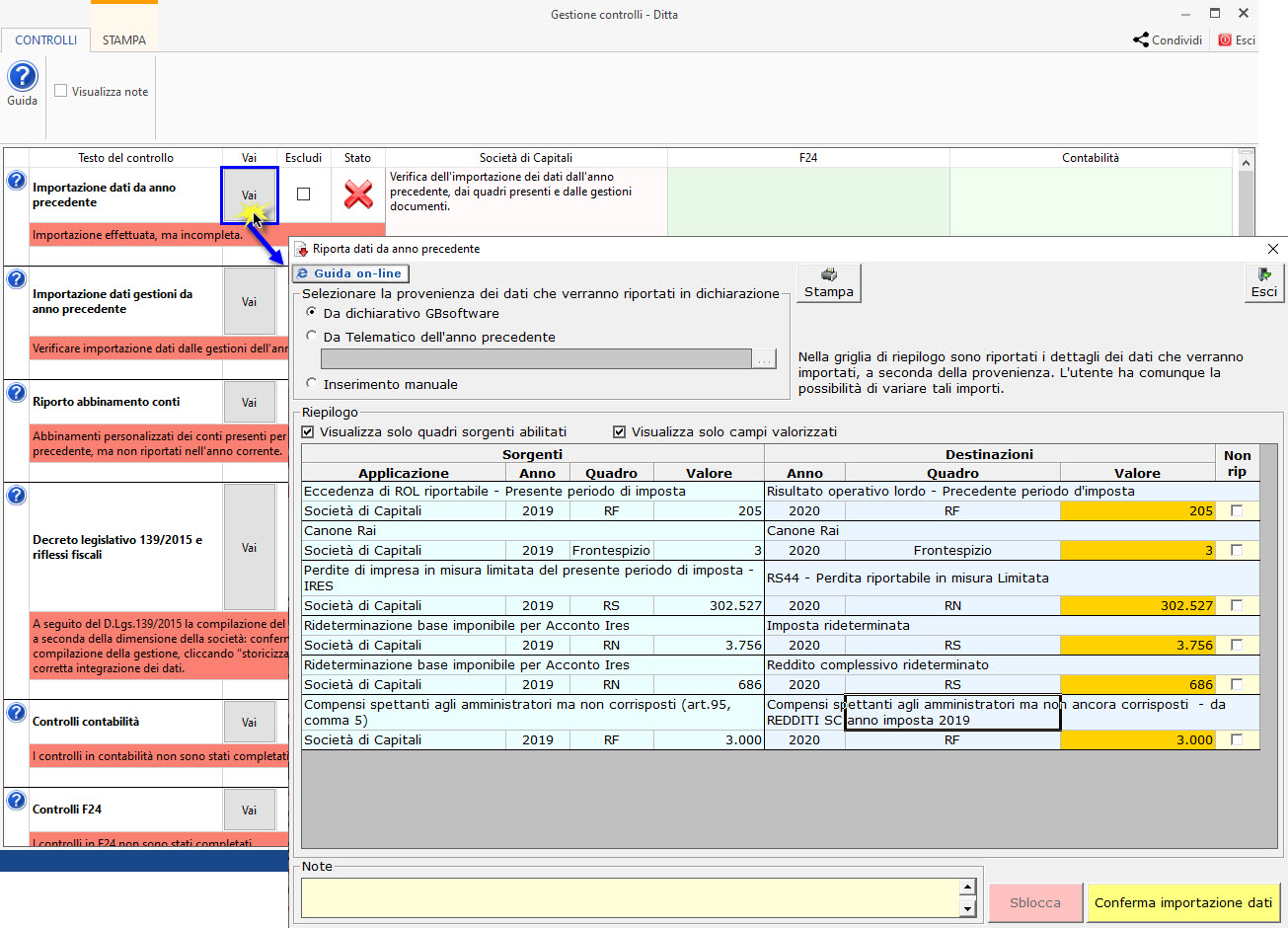

Riporto dati dagli anni precedenti

Per gli utenti che hanno utilizzato, nelle precedenti annualità, il software Dichiarazioni GB o Integrato GB, la procedura permette di riportare gli importi dalla dichiarazione del periodo precedente nelle parti del modello che lo richiedono.

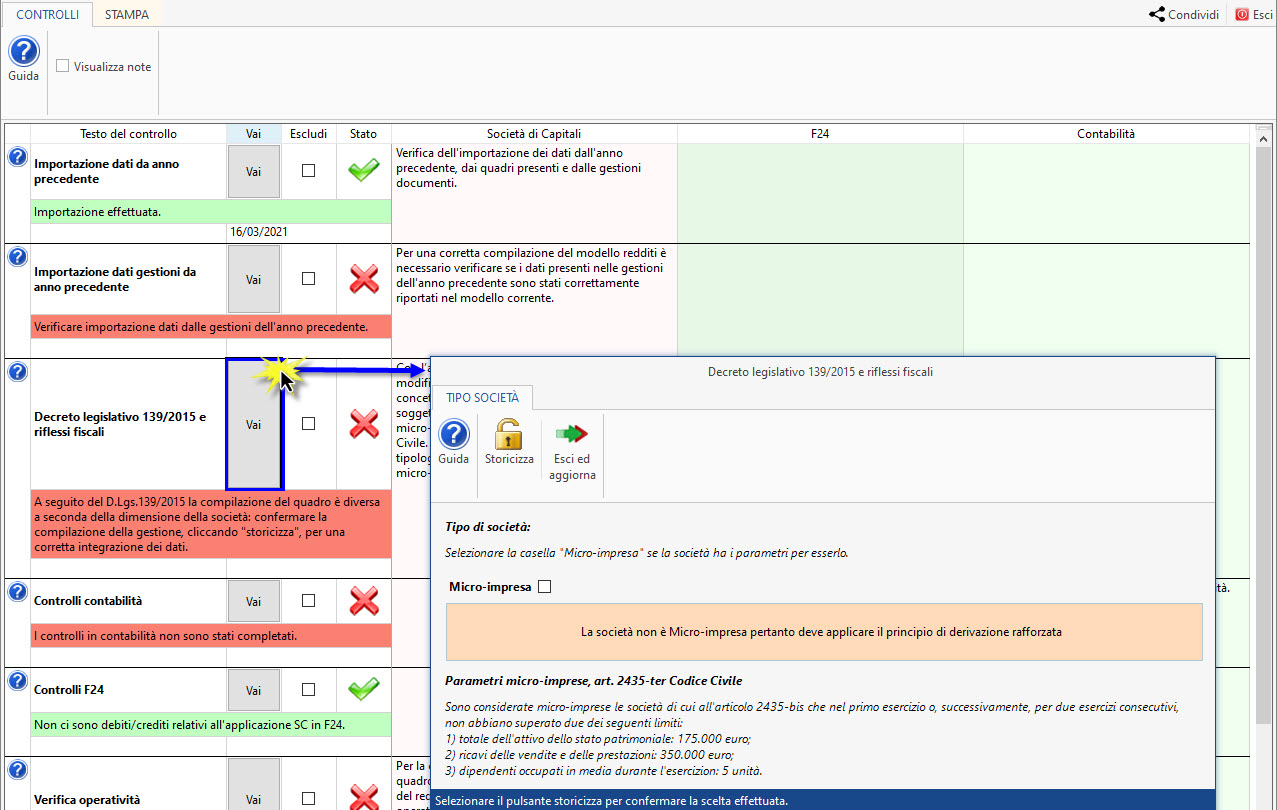

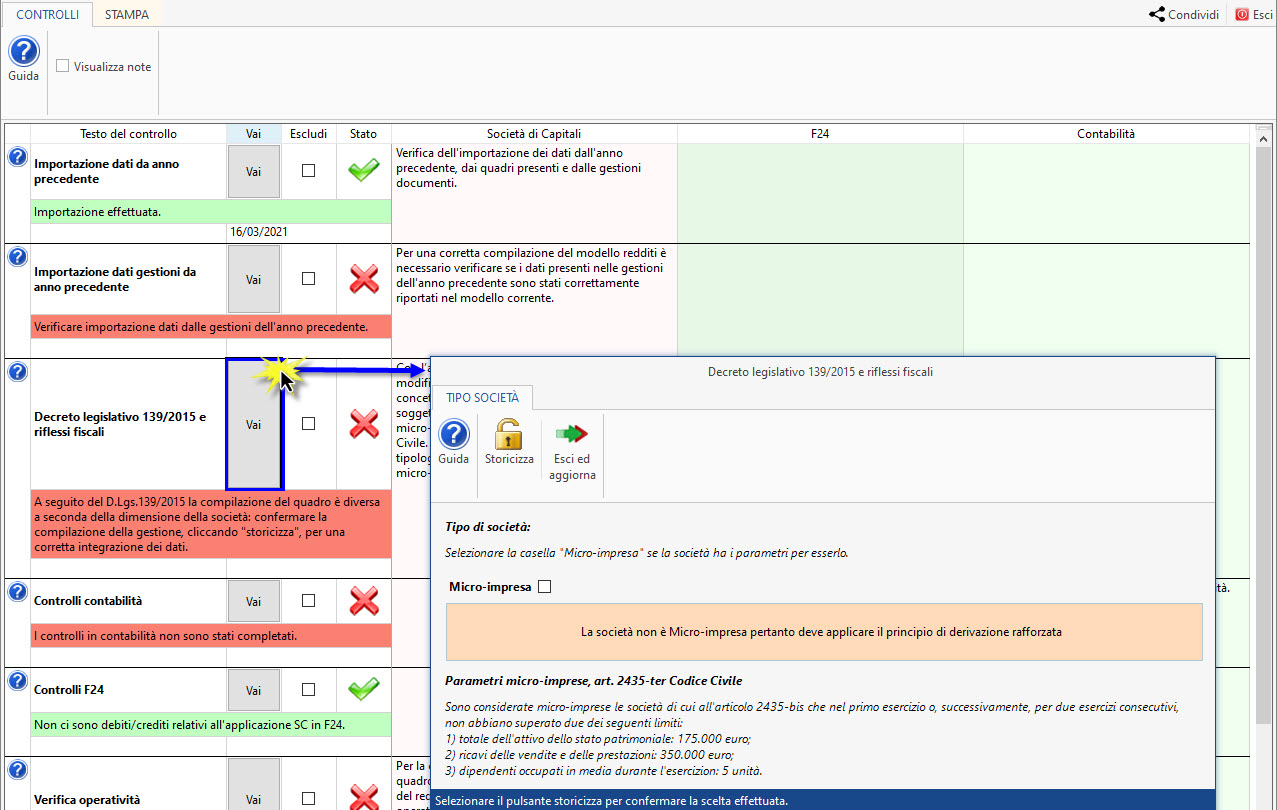

Per ottenere il riporto dei dati è necessario accedere alla gestione “Controllo stato applicazione” tramite il pulsante "Controlli".

Per maggiori informazioni sul funzionamento della gestione si rimanda alla guida on-line della maschera.

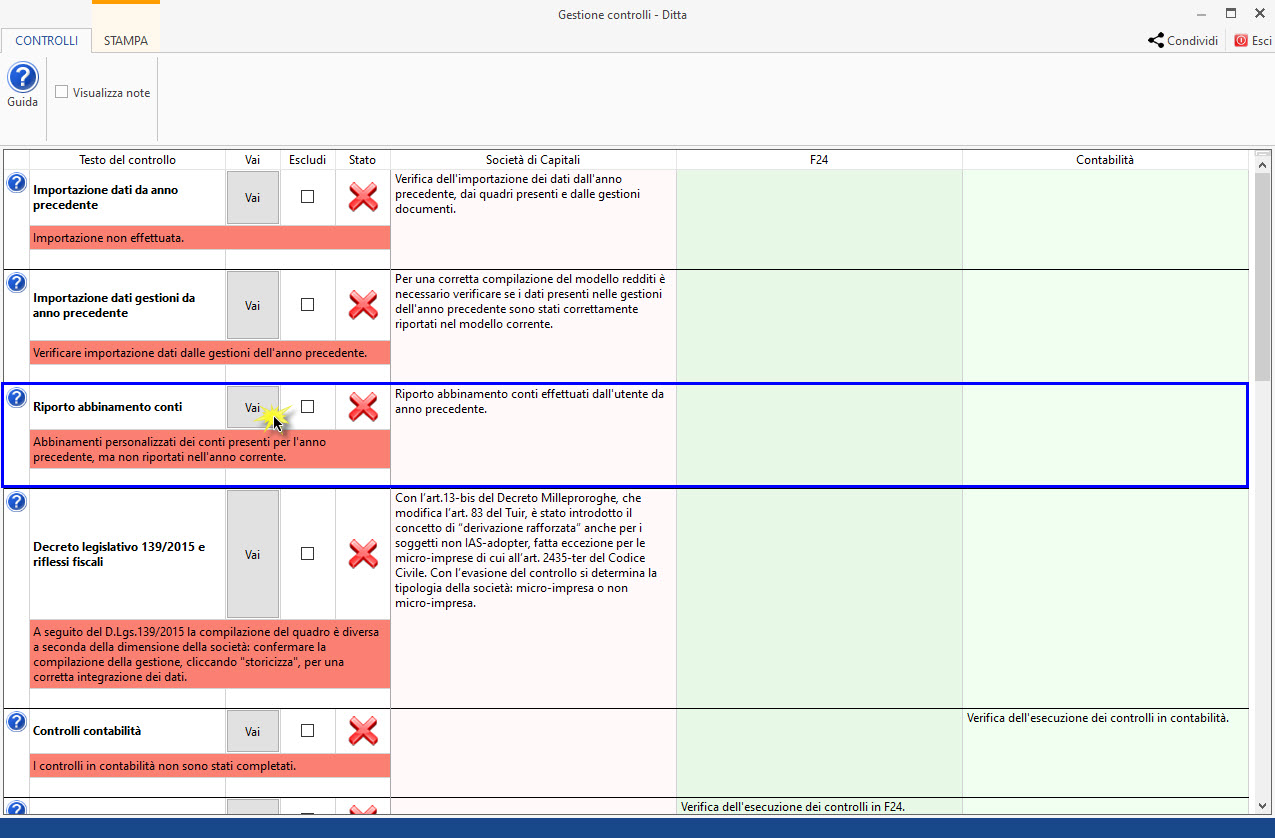

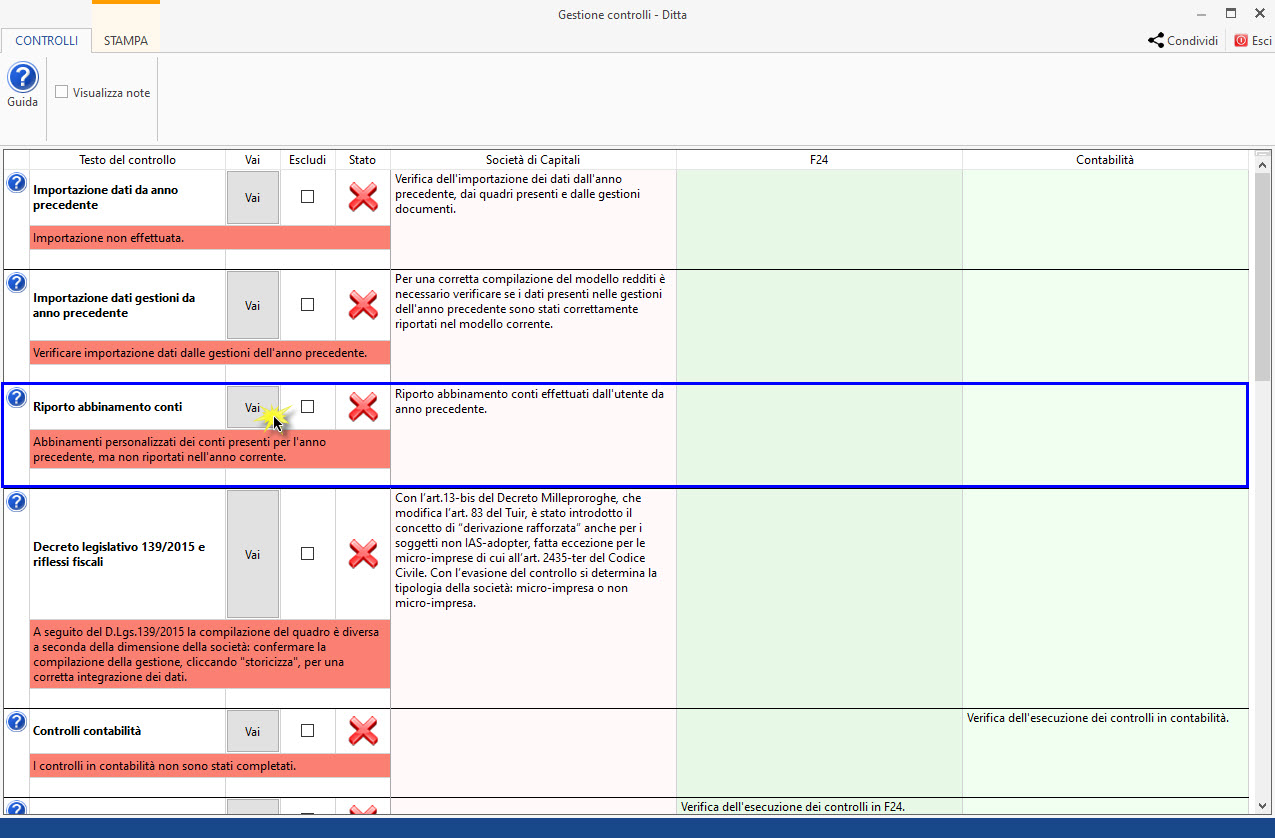

Riporto abbinamento conti anno precedente

L'utente che ha abbinato e/o disabbinato dei conti dai righi del modello nell'anno precedente può effettuare il riporto degli stessi tramite la funzionalità “Importazione dall’anno precedente dei filtri personalizzati dall’utente”.

Per accedere alla maschera per il riporto automatico dell’abbinamento dei conti agganciati negli anni precedenti, si deve aprire la form dei “Controlli” e poi cliccale sul pulsante “Vai” relativo al riporto dei conti.

Per maggiori informazioni sulla gestione “Riporto conti da anno precedente” si rimanda alla guida on-line.

Gestioni del quadro RF

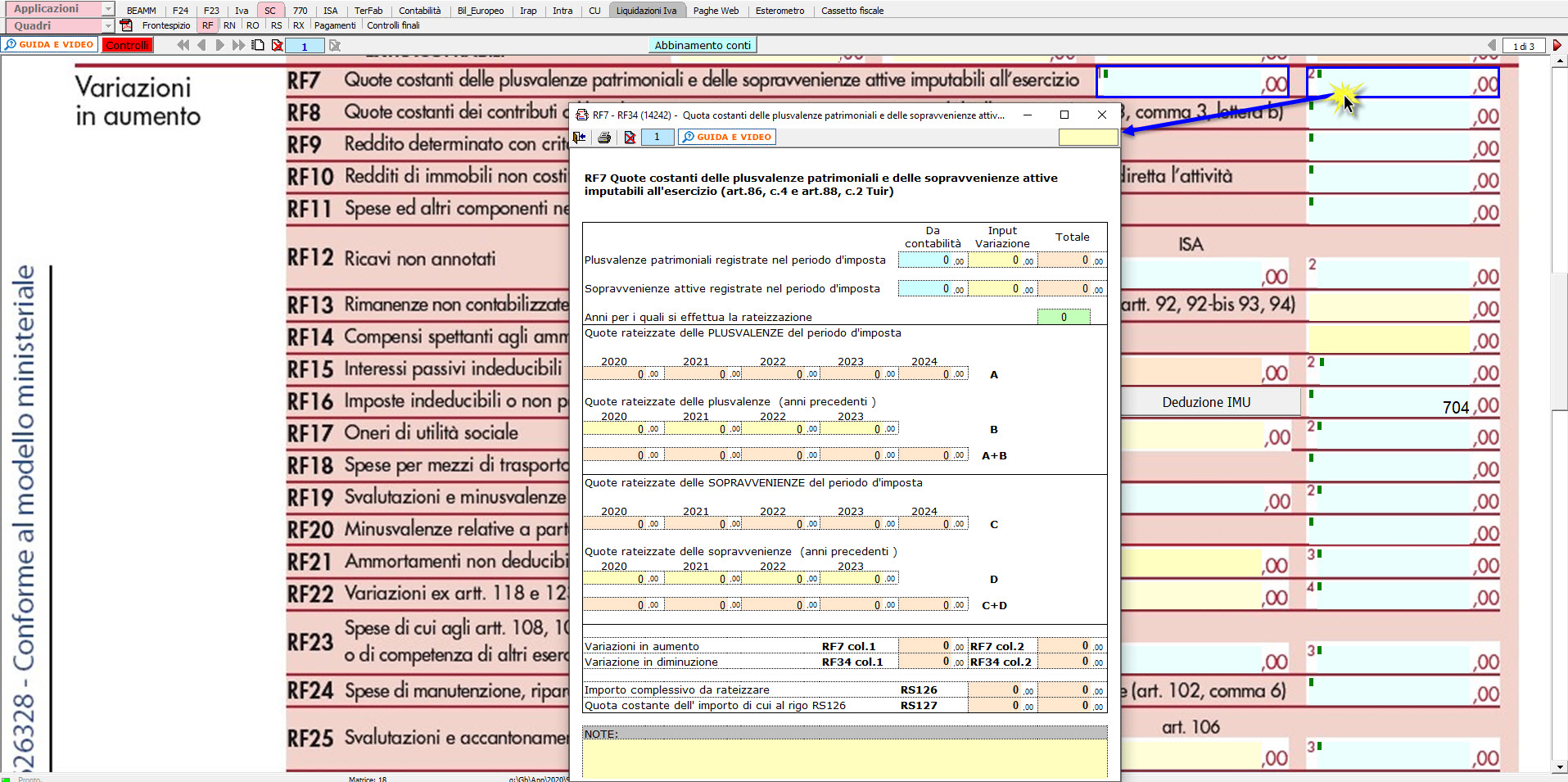

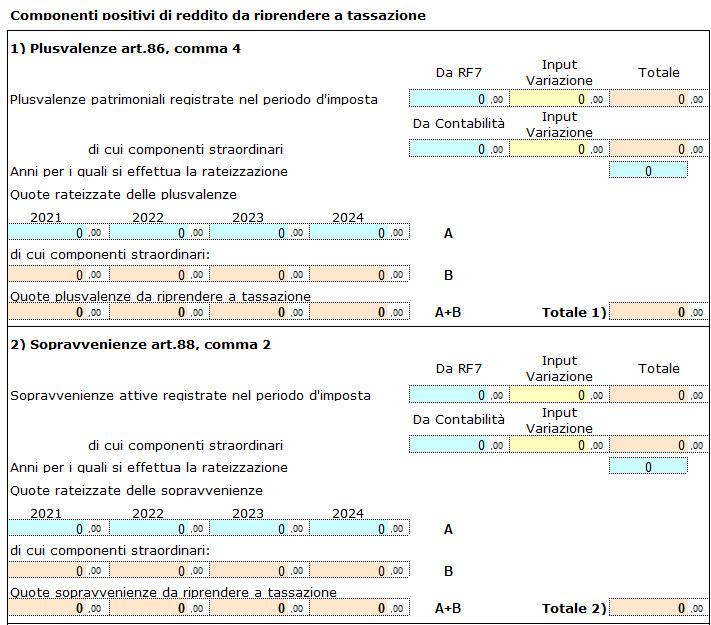

RF7 –Plusvalenze patrimoniali e sopravvenienze attive

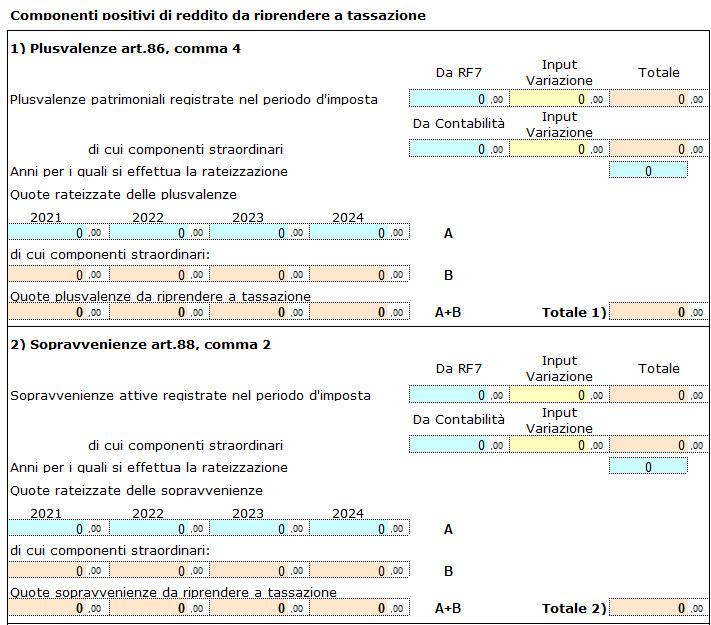

Tale gestione permette di determinare le quote costanti delle plusvalenze e delle sopravvenienze imputabili all’esercizio.

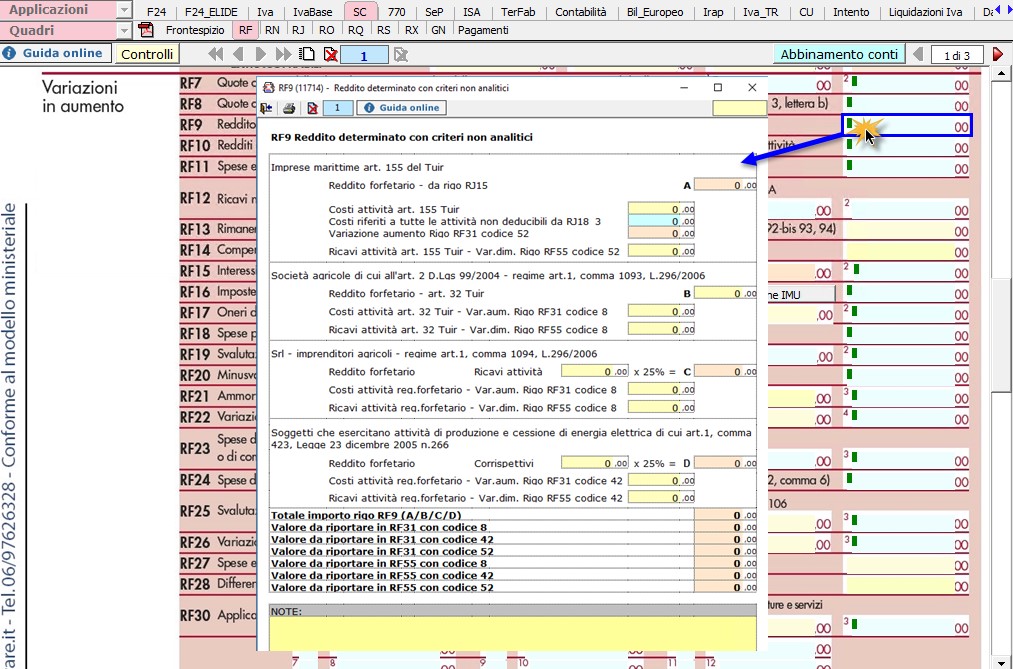

RF9 – Reddito determinato con criteri non analitici

Il rigo RF9 deve essere compilato manualmente dall’utente attraverso la gestione “Reddito determinato con criteri non analitici”. Tale gestione deve essere compilata in caso di:

• Società agricole, che hanno indicato in Anagrafica l’opzione “Art.32 DPR 917/86 in quanto determinano il reddito con il metodo forfettario;

• Imprese marittime ex. art.155 del TUIR;

• Srl costituite da imprenditori agricoli art. 1 comma 1094, L.296/2006;

• Soggetti che esercitano attività di produzione e cessione di energia elettrica di cui art. 1, comma 423, Legge 23 dicembre 2016 n.266.

RF12 – Ricavi non annotati

Nel rigo RF12 è presente il pulsante che permette di accedere alla gestione "ISA: ulteriori componenti positivi”, che sarà resa disponibile con l'applicazione ISA.

RF16 – Imposte indeducibili o non pagate

Nel rigo RF16 sono riportati in automatico:

- Imposte indeducibili e Imposte deducibili non pagate, da indicare in RF16;

- Imposte anticipate, da indicare in RF55 con codice 24;

- Deduzione Imu, da indicare in RF55 con codice 38;

- Deduzione Irap, da indicare in RF55 con codice 12;

- Deduzione Irap per spese del personale dipendente e assimilato, da indicare in RF55 con codice 33.

Le ultime tre voci sono riportate in questa gestione dai prospetti “Calcolo deduzione Irap” e “Calcolo deduzione IMU” che si attivano dagli omonimi pulsanti.

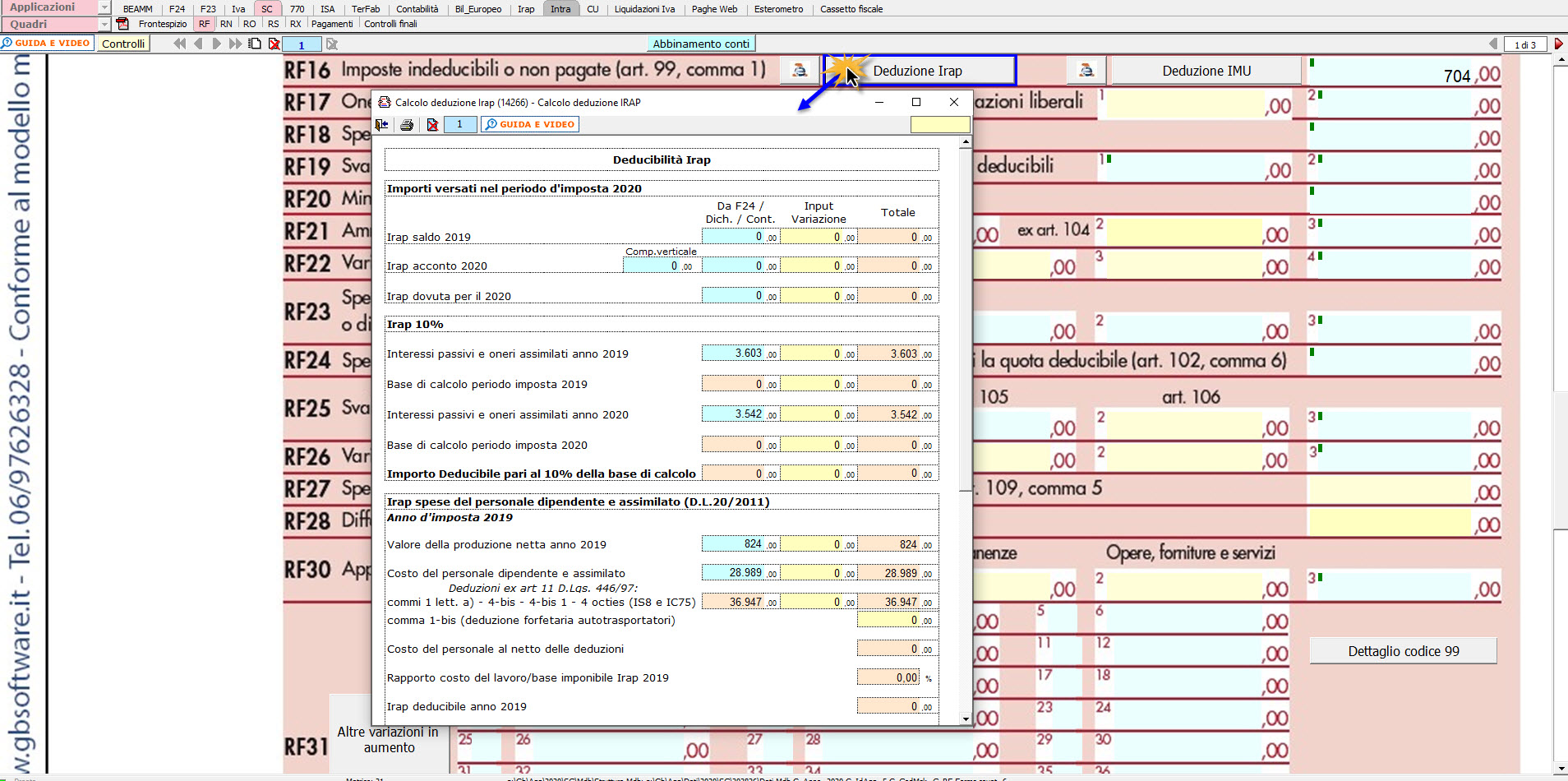

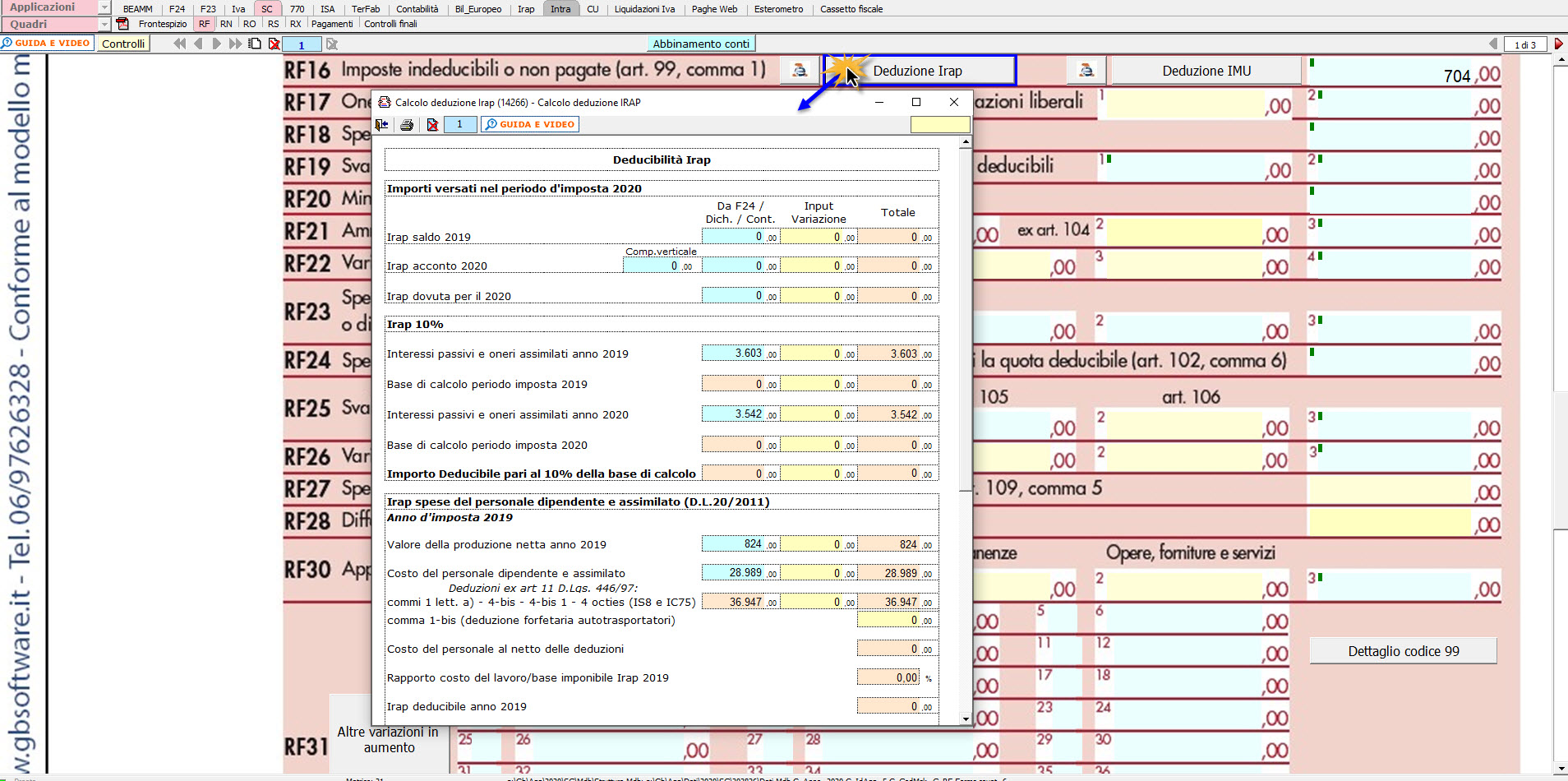

Calcolo deduzione Irap

In questa gestione sono riportati i calcoli delle deduzioni Irap.

Nella prima parte della scheda di dettaglio sono riportati: “Saldo 2019” e “Acconti 2020” dell’Irap, il cui pagamento è stato gestito con l’applicazione F24 di GB, e l’Irap effettivamente dovuta per il 2020, indicata nel rigo IR21 della Dichiarazione Irap 2020, anno imposta 2019.

Si ricorda che per il riporto dei dati dal modello F24 è necessario avere inserito la “Data di versamento” nell’”Applicazione F24”. L’operazione è verificata in automatico dalla procedura tramite la funzione “Controlli”. Il pulsante

Si ricorda che per il riporto dei dati dal modello F24 è necessario avere inserito la “Data di versamento” nell’”Applicazione F24”. L’operazione è verificata in automatico dalla procedura tramite la funzione “Controlli”. Il pulsante  lampeggerà di colore rosso qualora l’operazione non sia stata effettuata/completata.

lampeggerà di colore rosso qualora l’operazione non sia stata effettuata/completata.

A seguire sono strutturate due sezioni:

• “Irap 10%”, in cui si riporta il calcolo della deduzione forfettaria del 10% sul totale dell’imposta a condizione che concorrano alla determinazione della base imponibile interessi passivi e oneri assimilati indeducibili.

• “Irap spese del personale dipendente e assimilato”, in cui si calcola la deduzione analitica dell’imposta, tenendo conto della percentuale di costo del lavoro sostenuto nel periodo rispetto al valore della produzione.

È necessario sottolineare che l’ammontare delle deduzioni calcolate nel periodo, sia analitica che forfettaria, non deve comunque essere superiore al valore dell’imposta complessivamente versata/dovuta.

NOTA

Secondo quanto stabilito nell’art 6 comma 1, del decreto legge 29 novembre 2008, n. 185, convertito con modificazioni dalla legge 28 gennaio 2009, n. 2, a decorrere dal periodo d’imposta in corso al 31 dicembre 2008, è ammesso in deduzione un importo pari al 10 per cento dell’imposta regionale sulle attività produttive, forfetariamente riferita all’imposta dovuta sulla quota imponibile degli interessi passivi e oneri assimilati al netto degli interessi attivi e proventi assimilati ovvero delle spese per il personale dipendente e assimilato al netto delle deduzioni spettanti.

I soggetti che possono accedere a tale possibilità di deduzione sono, coloro che determinano la base imponibile IRAP secondo gli art 5, 5-bis, 6, 7 e 8 decreto delegato n. 446 del 15/12/1997, rispettivamente elencati di seguito:

* società di capitali e enti commerciali

* società di persone e imprese individuali

* banche e altri enti e società finanziarie

* imprese di assicurazione

* persone fisiche, società semplici e quelle ad esse equiparate esercenti arti e professioni.

Per approfondimenti è possibile consultare la “Circolare 16/E dell’agenzia delle entrate del 14/04/2009” e la “Circolare 8/E dell’agenzia delle entrate del 3/04/2013”

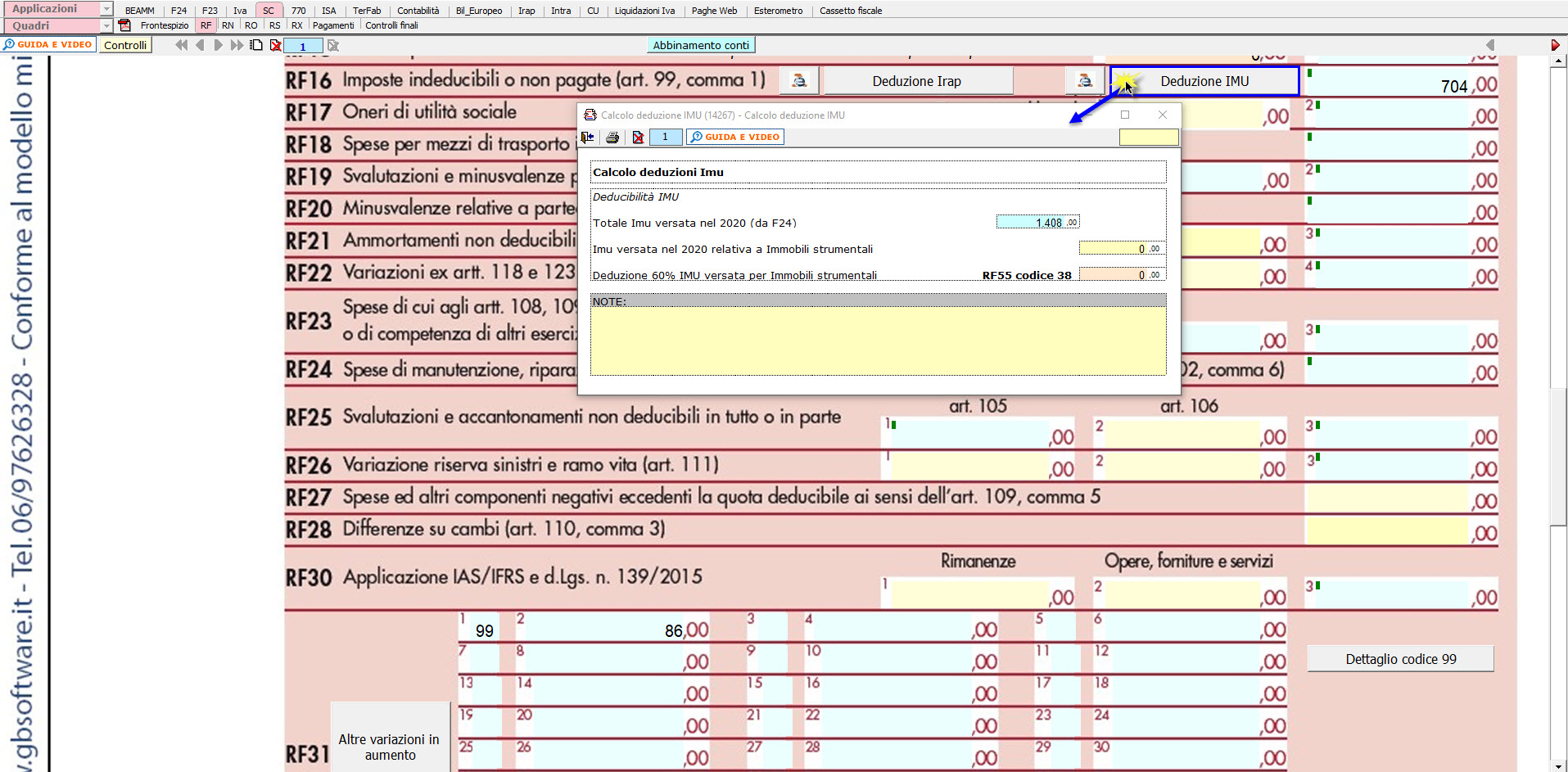

Deducibilità Imu

In questa gestione la procedura riporta in automatico, dall’applicazione F24, l’imposta versata nel 2020. L’importo, riportato in automatico dal software, deve essere confermato dall’utente ai fini del calcolo della deduzione del 60% dell’IMU versata.

1. “Spese per alberghi e ristoranti di rappresentanza”

In base al dato presente la procedura effettua il calcolo delle le spese relative a prestazioni alberghiere e a somministrazione di alimenti e bevande che rientrano tra quelle di rappresentanza che sono deducibili nel limite del 75 per cento del loro ammontare, entro il limite dei ricavi.

2. “Spese di rappresentanza deducibili”

Secondo la nuova disposizione del comma 2 dell’art. 108 del TUIR, le spese di rappresentanza sono deducibili nel periodo d’imposta in cui sono sostenute se rispondono ai requisiti d’inerenza e congruità. In tale rigo sono sommate anche le spese di rappresentanza per alberghi e ristoranti.

Il limite di deducibilità è calcolato applicando all’ammontare dei ricavi e proventi della gestione caratteristica le percentuali stabilite dal D.M. 19 Novembre 2008.

3. Riporto dei dati nel dichiarativo

In fondo alla gestione la procedura visualizza gli importi che saranno riportati nei righi del modello, come definito dalle istruzioni ministeriali.

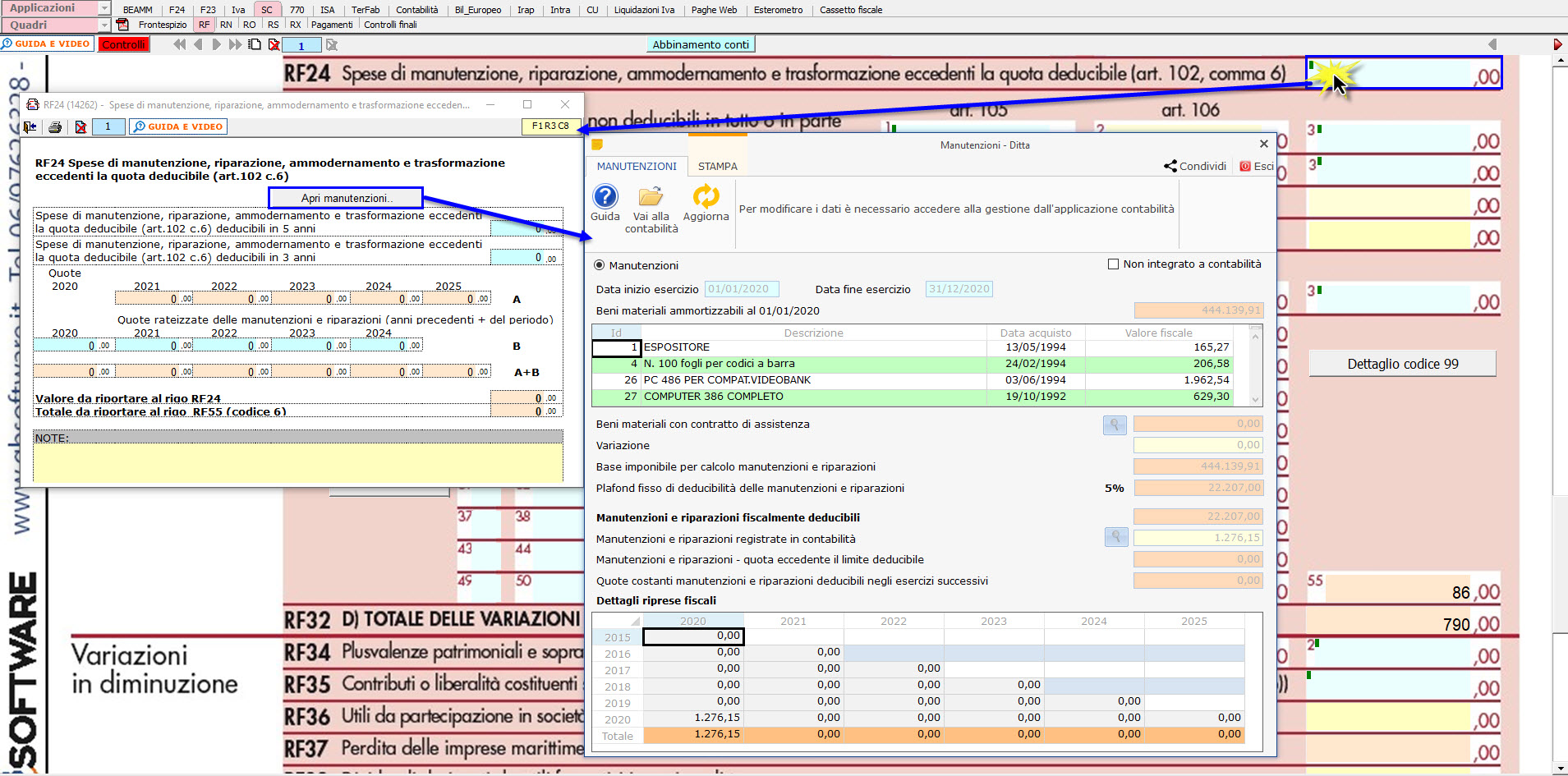

La maschera delle “Manutenzioni” deve essere utilizzata sia dagli utenti che sono in possesso del software Integrato GB che da coloro che utilizzano solo il modulo Dichiarazioni GB e che procedono alla compilazione manuale del modello.

La maschera delle “Manutenzioni” deve essere utilizzata sia dagli utenti che sono in possesso del software Integrato GB che da coloro che utilizzano solo il modulo Dichiarazioni GB e che procedono alla compilazione manuale del modello.

In ogni caso, se negli anni precedenti è stata utilizzata la gestione “Manutenzioni”, le spese di manutenzione e riparazione, eccedenti la quota deducibile nei periodi d’imposta precedenti, sono riportate nel dichiarativo dell’anno.

L’operazione è verificata in automatico dalla procedura tramite la funzione “Controlli”.

Il pulsante  lampeggerà di colore rosso qualora l’operazione non sia stata effettuata/completata.

lampeggerà di colore rosso qualora l’operazione non sia stata effettuata/completata.

Per maggiori informazioni sul funzionamento della gestione “Manutenzioni” si rimanda alla guida on-line presente all’interno della maschera stessa.

A seguito del D.lgs. 142/2018, che ha modificato l’art.96 del TUIR, dal periodo d’imposta 2019 sono cambiate le regole di deducibilità degli interessi passivi e oneri finanziari assimilati per i soggetti IRES.

Novità dell’art.96 del TUIR

Le novità dell’art.96 del TUIR sono le seguenti:

1) Gli interessi passivi e gli oneri finanziari assimilati sono interamente deducibili fino alla concorrenza dell’ammontare complessivo:

-

Degli interessi attivi e proventi finanziari assimilati di competenza del periodo d’imposta

-

Degli interessi attivi e proventi finanziari assimilati riportati da periodi d’imposta precedenti

L’eccedenza di interessi attivi non utilizzata ai fini della deducibilità degli interessi passivi dei periodi d’imposta precedenti può essere riportata in avanti senza limiti di tempo.

2) L’eccedenza di interessi passivi che non trova capienza nella somma tra gli interessi attivi del periodo d’imposta e tra quelli dei periodi d’imposta precedenti è deducibile nei limiti del 30% del ROL del periodo e dell’eventuale ROL riportato da periodi precedenti.

3) Non è più previsto il riporto illimitato delle eccedenze di ROL, il riporto è previsto per 5 periodi d’imposta

4) Il calcolo del ROL non avviene più in base ai valori di bilancio ma in base ai valori fiscali

5) Per la deduzione di interessi passivi che non trovano capienza negli interessi attivi (dei precedenti periodi d’imposta + interessi attivi del periodo) deve essere utilizzato prioritariamente il 30% del ROL del periodo d’imposta e successivamente il 30% del ROL riportato dai precedenti periodi d’imposta precedenti, a partire dal meno recente.

Disciplina transitoria

Il legislatore ha previsto delle norme transitorie per il passaggio tra le disposizioni del 2018 e quelle previste per l’anno 2019.

-

Gli interessi passivi non dedotti al 31/12/2018 possono essere dedotti in base alle nuove regole, dopo aver dedotto gli interessi passivi del periodo d’imposta, se residuano interessi attivi e/o ROL fiscale.

-

Nel passaggio da ROL contabile a ROL fiscale è necessario evitare di comprendere due volte nel calcolo gli stessi elementi quindi non vanno considerati componenti che non hanno avuto rilevanza fiscale al 31/12/2018, poiché già comprensi nel ROL contabile, e l’avranno nel 2019.

-

Il ROL maturato fino al 2018 è utilizzabile SOLO per dedurre gli interessi su prestiti stipulati fino al 17/06/2016.

Compilazione della sezione in Società di Capitali GB

La compilazione dei righi seguenti avviene tramite un’apposita gestione comune:

-

RF118_1 – Interessi passivi, dove devono essere riportati interessi passivi e oneri finanziari assimilati

-

Prestiti ante 17/06/2016 - RF122_1 - ROL residuo, dove deve essere indicato il ROL del periodo precedente

-

Prestiti ante 17/06/2016 - RF122_2 – Interessi passivi, in cui l’utente deve indicare gli interessi passivi relativi a prestiti stipulati prima del 17/06/2016

-

Prestiti ante 17/06/2016 - RF122_3 – Interessi passivi deducibili, in cui riportare la parte di interessi passivi e oneri finanziari assimilati per cui si intende utilizzare il ROL contabile.

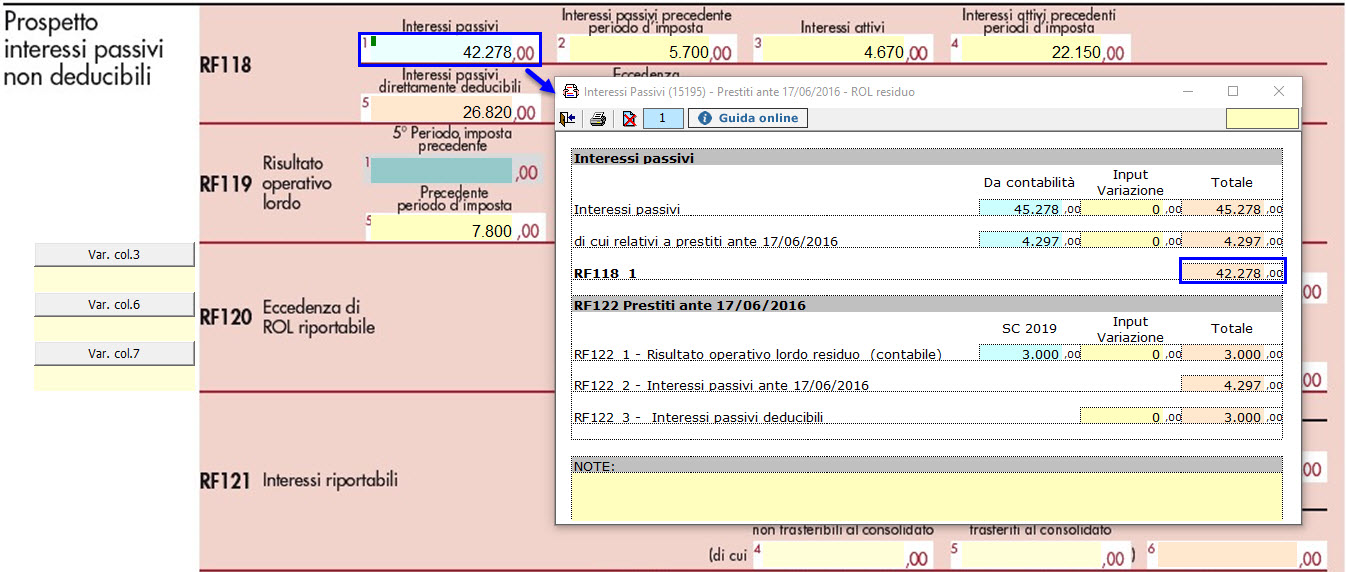

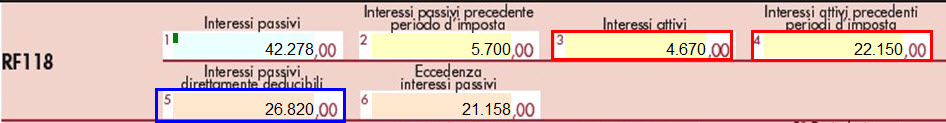

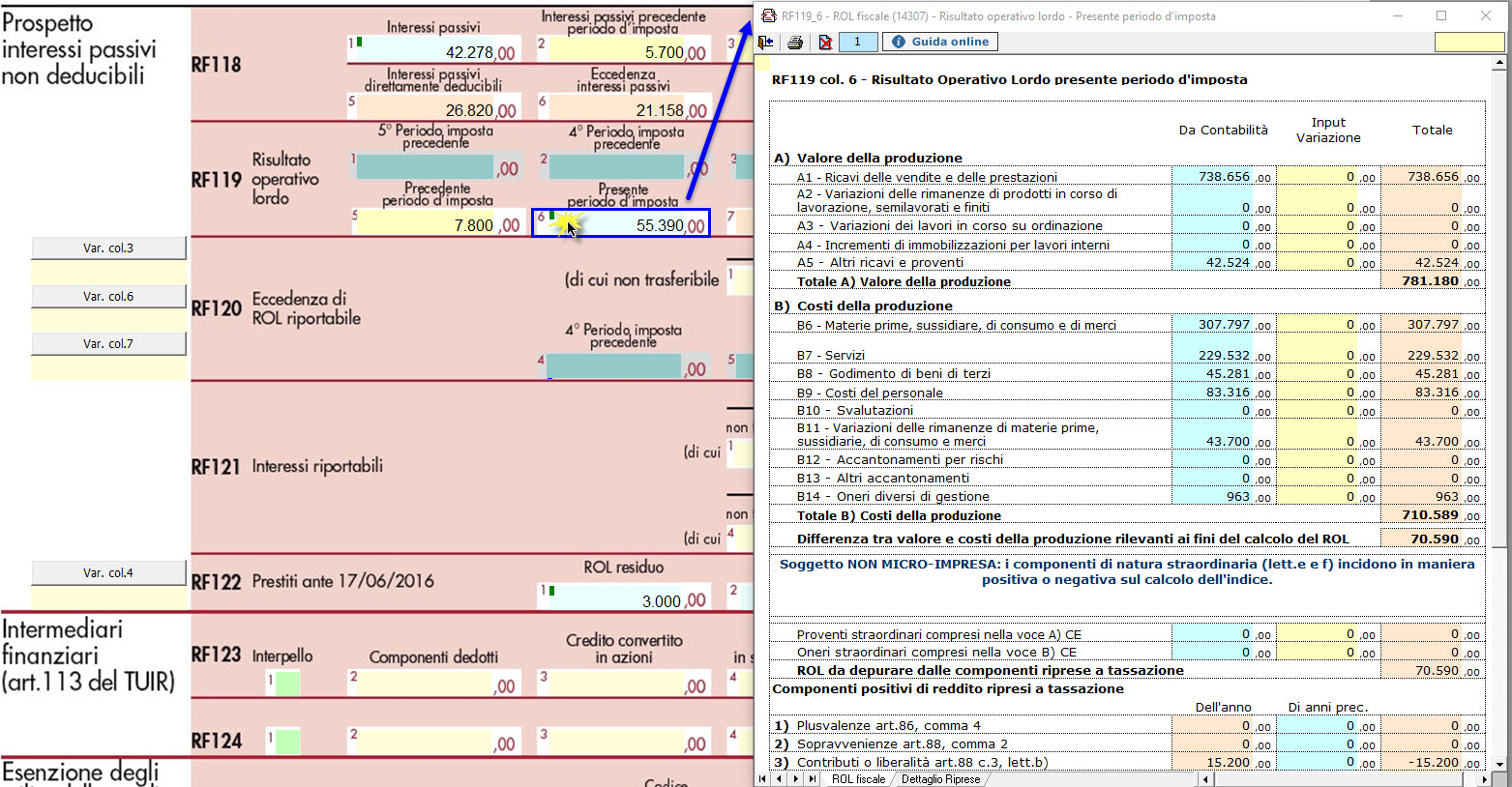

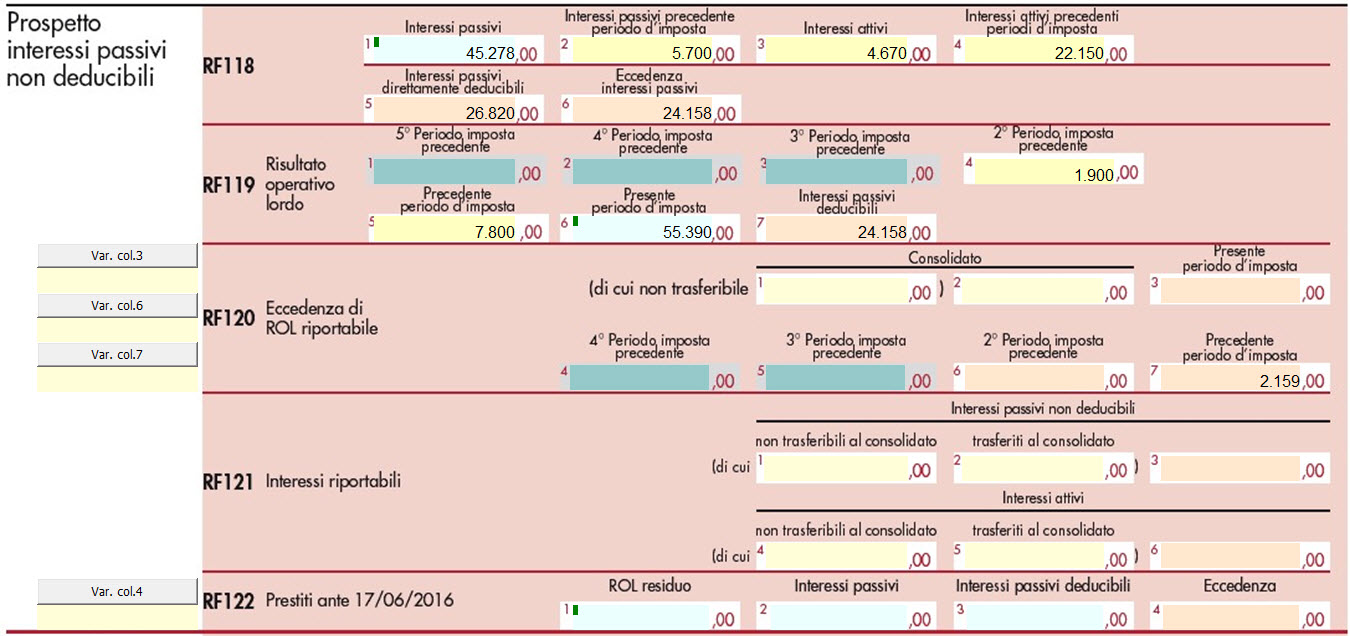

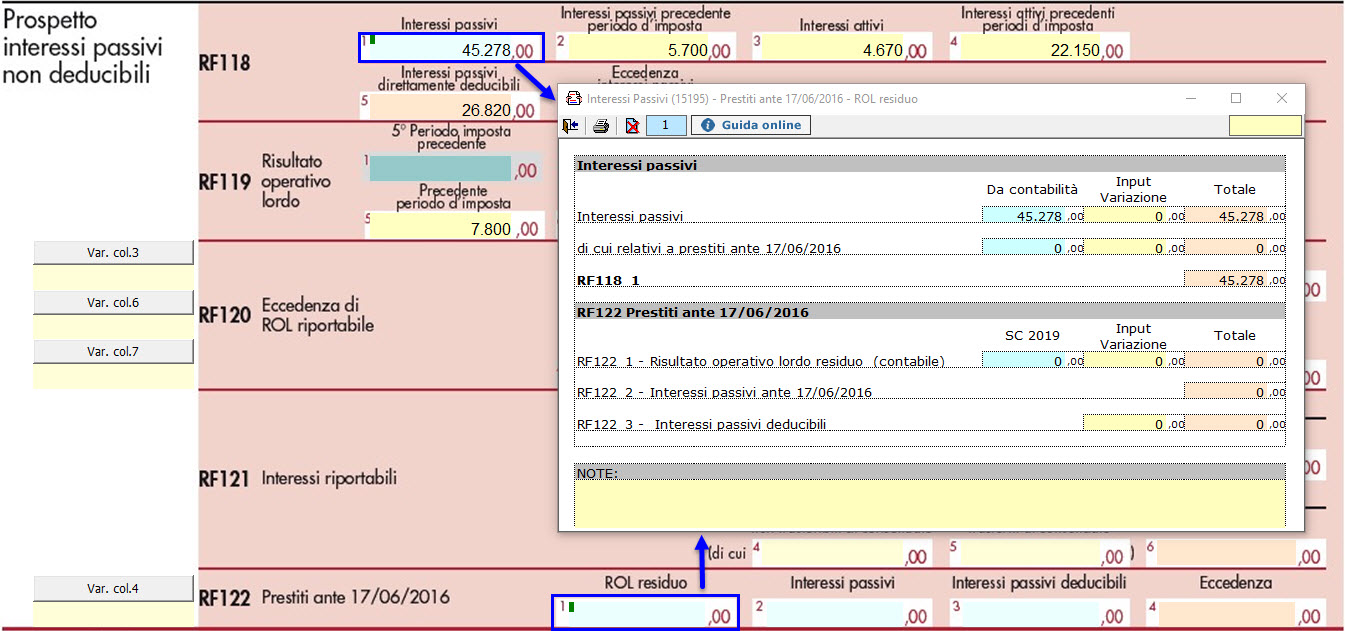

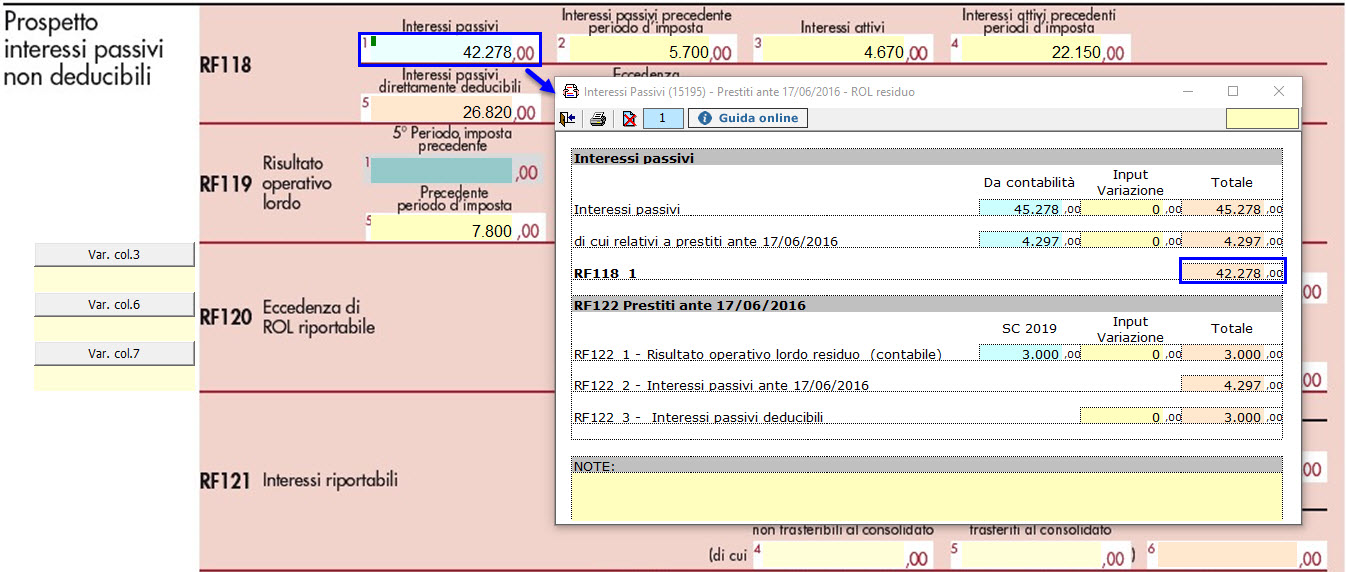

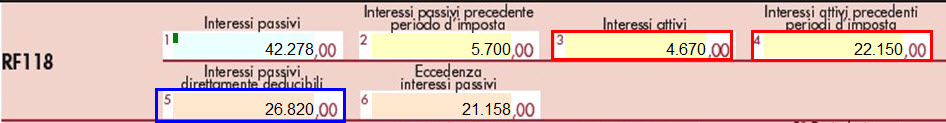

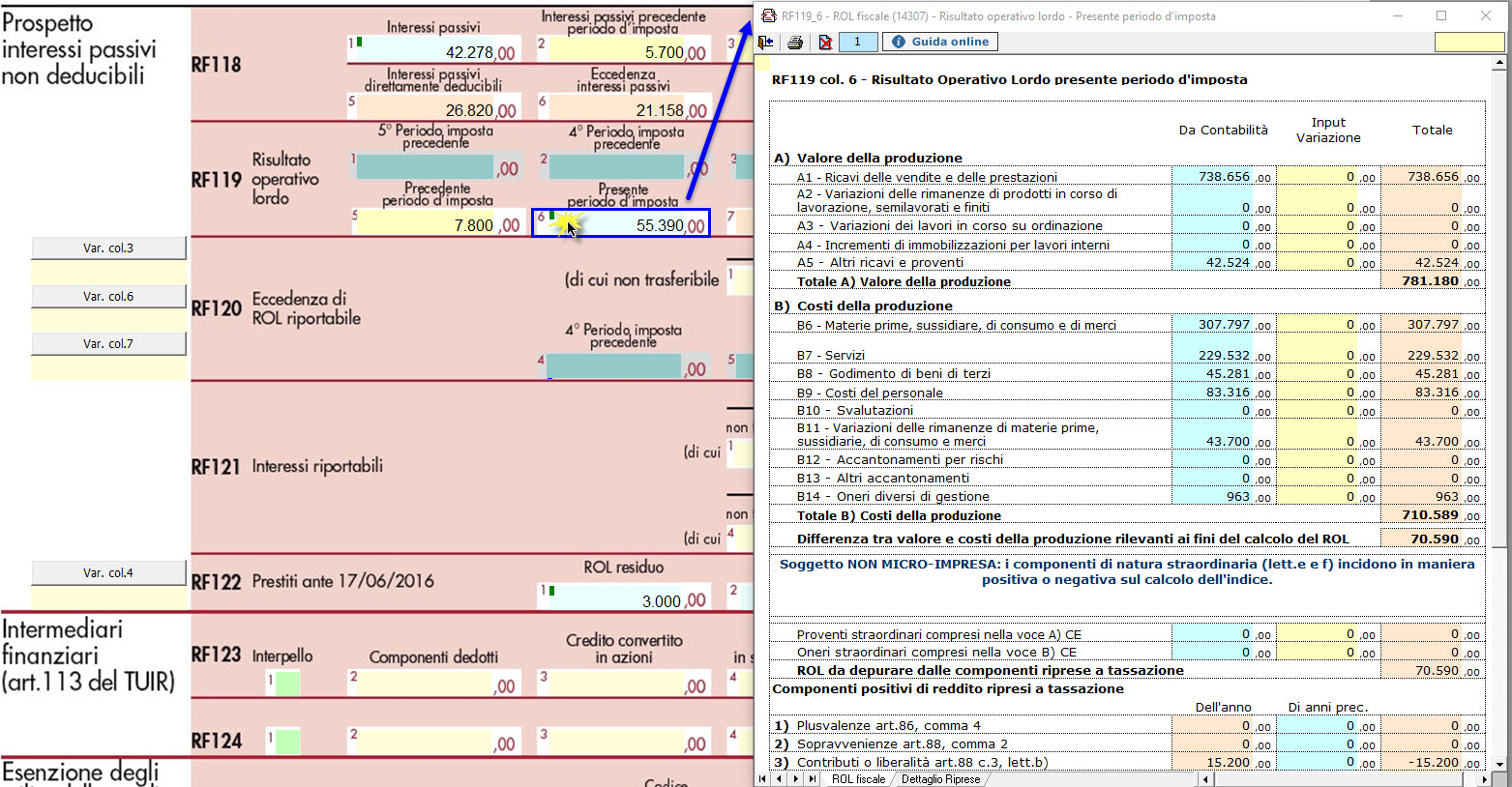

Rigo RF118

Nella colonna 1 del rigo RF118 sono indicati gli interessi passivi secondo quanto inserito nella relativa gestione. Gli interessi passivi riportati in questo campo sono considerati al netto degli “Interessi passivi ante 17/06/2016” che trovano capienza nel ROL contabile

e sono deducibili a capienza degli interessi attivi e degli interessi attivi dei precedenti periodi d’imposta.

Infatti, gli interessi passivi direttamente deducibili sono 26.820 (4.670 + 22.150).

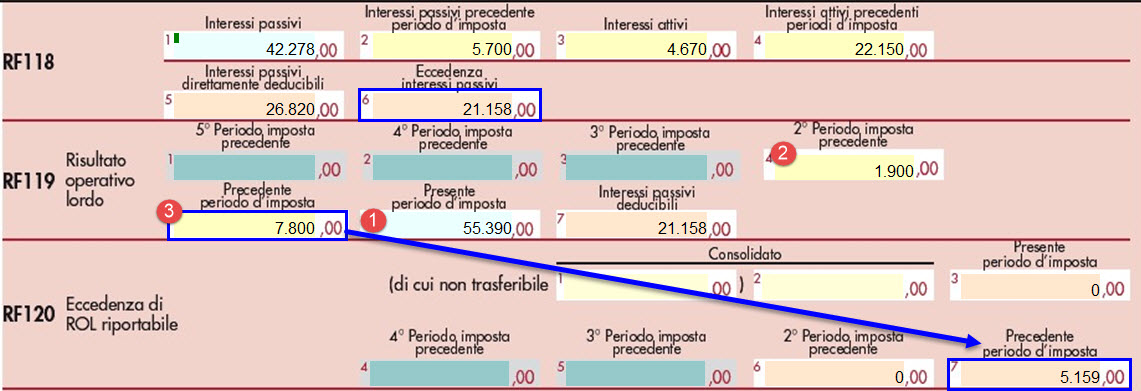

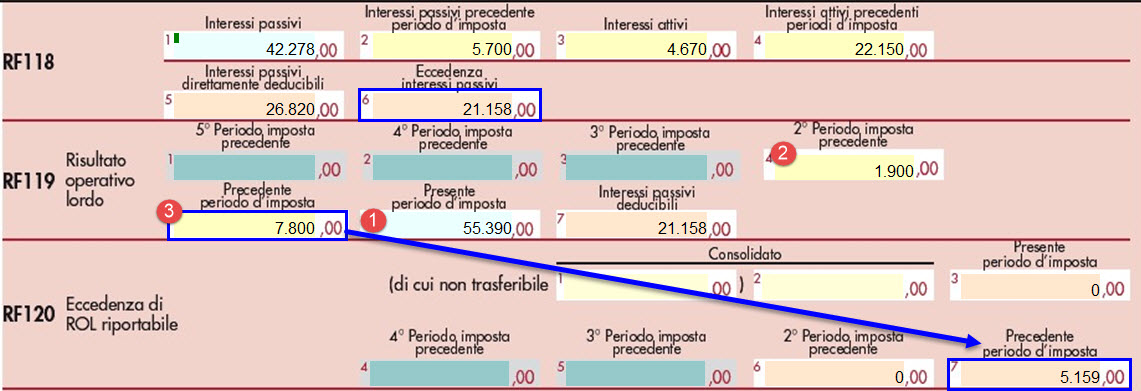

L’eccedenza di interessi passivi che non trova capienza negli interessi attivi sarà deducibile nei limiti del 30% del ROL del periodo e dell’eventuale ROL riportato dai periodi precedenti.

Nel caso dell’immagine abbiamo un’eccedenza di interessi passivi di 21.158 euro che viene dedotta utilizzando:

-

In primis il 30% del ROL del presente periodo d’imposta à 16.617 euro

-

Successivamente utilizzando il ROL dei periodi precedenti, a partire dal meno recente à nel nostro caso utilizziamo i 1.900 euro del ROL del 2° periodo d’imposta precedente

-

Il ROL del 2° periodo d’imposta non è sufficiente pertanto utilizziamo quello del “Precedente periodo d’imposta” che ammonta ad euro 7.800.

Tutti gli interessi passivi sono deducibili: euro 21.158.

Il ROL del “precedente periodo d’imposta” non è stato utilizzato per intero, ma solo per 2.641 euro pertanto il residuo, di euro 5.159, sarà riportato nel dichiarativo del prossimo anno dal campo RF120_7.

Nella colonna 2 del rigo RF118, per chi ha gestito il modello Redditi SC 2020 con GB, sono riportati gli interessi passivi non deducibili nel periodo d’imposta precedente.

Nella colonna 3 del rigo RF118 gli interessi attivi sono riportati direttamente dalle registrazioni contabili, se la contabilità 2020 è stata registrata con GB.

Nella colonna 4 del rigo RF118 sono riportati gli interessi attivi del periodo d’imposta precedente non utilizzati per la deduzione degli interessi passivi (1).

In colonna 5 del rigo RF118 sono riportati gli interessi passivi direttamente deducibili in base all’importo degli interessi attivi (2).

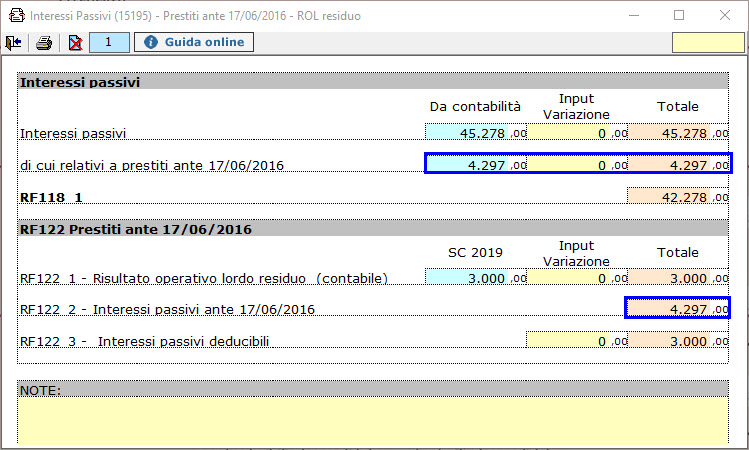

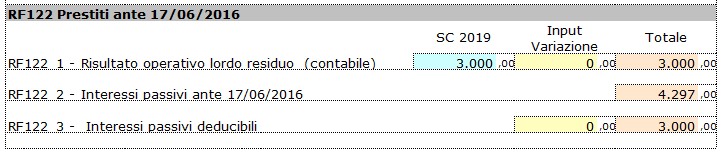

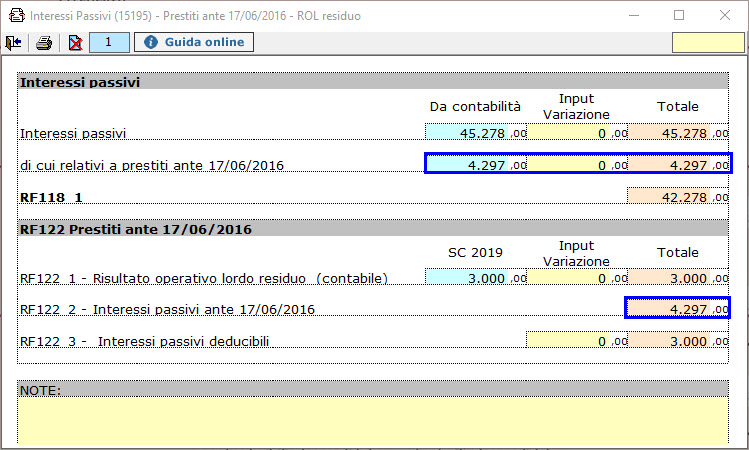

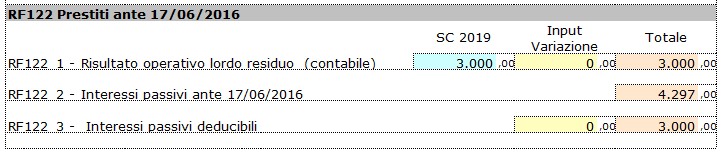

RF122 – Prestiti ante 17/06/2016

La sezione si compila con la gestione in comune con il campo RF118_1.

In particolare:

in RF122_1 è riportato il ROL contabile residuo dal precedente modello di dichiarazione

in RF122_2 devono essere indicati gli interessi passivi relativi a prestiti stipulati prima del 17/06/2016

in RF122_3 sono esposti gli interessi passivi di cui alla colonna 2 per cui si intende utilizzare prioritariamente il ROL contabile.

L’eventuale eccedenza di ROL non utilizzato sarà riportato da RF122_4 del modello di quest’anno a RF122_1 del modello del prossimo esercizio.

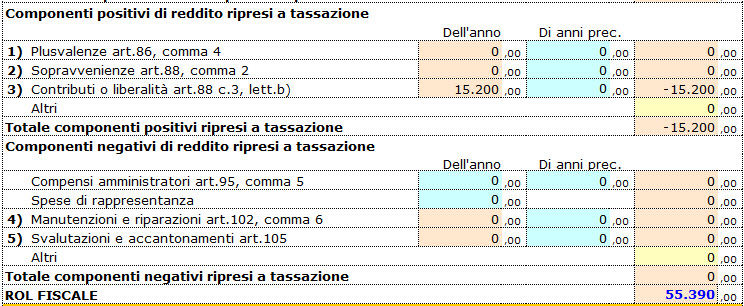

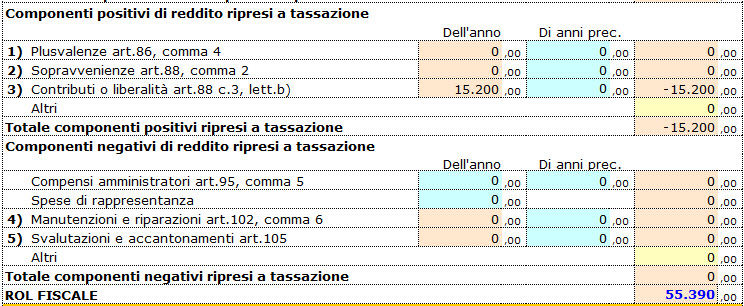

Determinazione del ROL fiscale

Il calcolo del ROL fiscale avviene dalla gestione che si apre dal campo RF119_6 – Presente periodo d’imposta.

Tale gestione è suddivisa in due fogli:

1) ROL fiscale,

2) Dettaglio Riprese

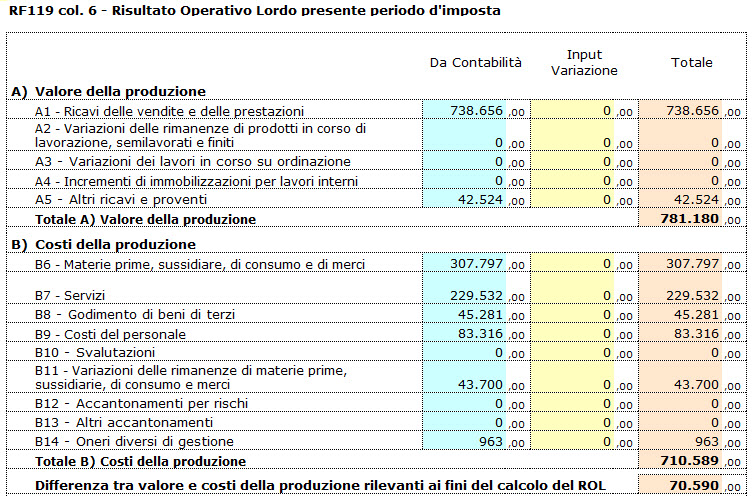

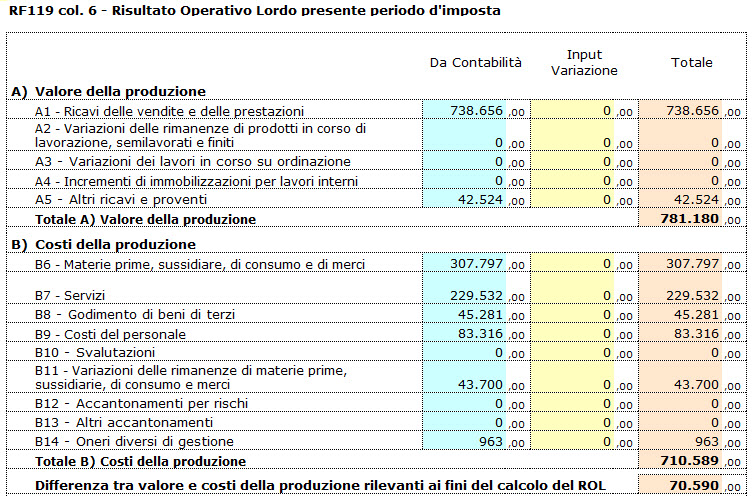

1) ROL fiscale

Nel 1° foglio il software espone il calcolo della differenza tra valore e costi della produzione, rilevanti ai fini del calcolo del ROL.

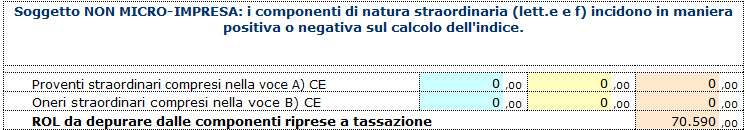

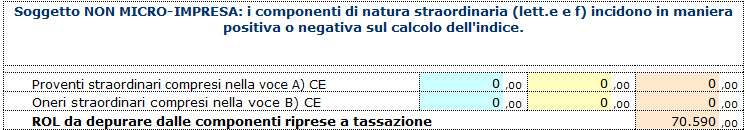

A questo importo sono aggiunti/sottratti eventuali proventi/oneri straordinari rispettivamente comprensi nella voce A) e B) del conto economico, se il soggetto è “Micro-Impresa”.

Non sono effettuate variazioni se il soggetto “Non è Micro – Impresa”.

La distinzione sulla tipologia del soggetto per il riporto dei componenti straordinari viene fatta sulla base delle disposizioni di cui al decreto legislativo 139/2015, con cui è stato esteso il concetto di “derivazione rafforzata” anche per i soggetti che adottano i principi contabili nazionali.

Per definire se la società è o non è Micro – Impresa è necessario completare il relativo controllo.

Nella parte inferiore del prospetto troviamo componenti positivi e negativi di reddito ripresi a tassazione.

Tra questi troviamo, ad esempio:

Le quote delle plusvalenze, delle sopravveninze e dei contributi o liberalità, quindi manutenzioni e riparazioni e svalutazione di cui all’art.105 le cui quote sono state rinviate a tassazione nei periodi successivi.

Tra questi componenti negativi troviamo anche i compensi degli amministratori non pagati e le spese di rappresentanza.

Nel secondo foglio “Dettaglio riprese” troviamo il dettaglio delle quote, la cui somma è riportata nel 1° foglio.

Per le plusvalenze, sopravvenienze e contributi o liberalità è indicata la parte di componenti straordinari poiché in caso di soggetto micro-impresa tali componenti non devono essere considerati.

L’importo degli interessi passivi indeducibili nell’esercizio precedente, se presente e se trova capienza nel calcolo di deducibilità del periodo d’imposta, è riportato in automatico con il codice 13 in RF55 – Altre variazioni in diminuzione.

Gli interessi passivi non deducibili sono invece riportati in RF15_1.