GESTIONE ADDIZIONALE COMUNALE

Introduzione

Parti comuni delle gestioni

Gestione addizionale comunale – Saldo

Gestione addizionale comunale – Acconto

Verifica condizioni per l’applicazione dell’esenzione particolare

INTRODUZIONE

La gestione “Addizionale comunale” deve essere utilizzata per il calcolo del saldo e dell’acconto dell’addizionale comunale all’Irpef.

All’interno del software abbiamo due distinte gestioni, una da utilizzare per il calcolo del saldo “Gestione addizionale comunale – saldo” e l’altra da utilizzare per il calcolo dell’acconto “Gestione addizionale comunale - acconto”.

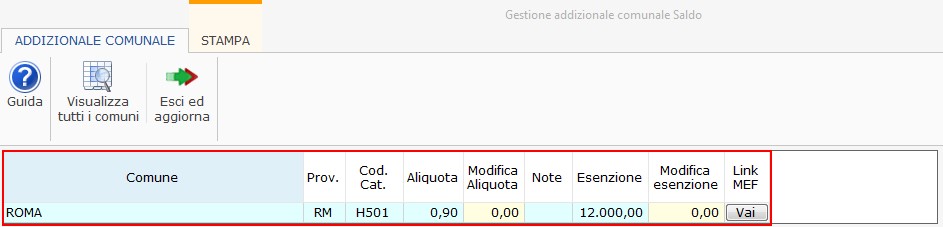

PARTI COMUNI DELLE GESTIONI

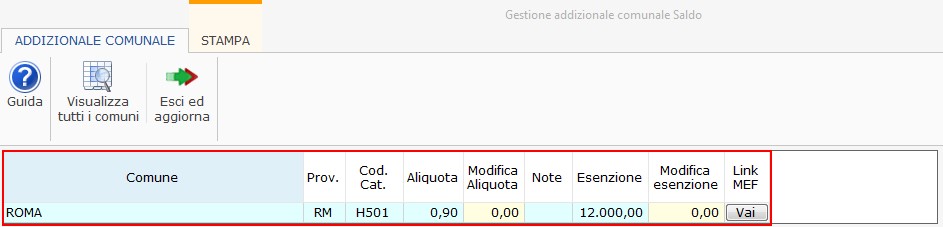

Nella prima parte della gestione, uguale sia per il saldo sia per l’acconto, troviamo il Comune del domicilio fiscale del contribuente, l’aliquota e l’eventuale esenzione da applicare.

Il Comune corrisponde a quello presente nel frontespizio della dichiarazione:

- il calcolo del saldo viene determinato con riferimento a quando indicato nella sezione ‘domicilio fiscale al 01/01/2021’

- il calcolo dell’acconto viene determinato con riferimento a quanto indicato nella sezione ‘domicilio fiscale al 01/01/2022’, se compilata, altrimenti, viene determinata con riferimento al ‘domicilio fiscale al 01/01/2021’ come per il saldo.

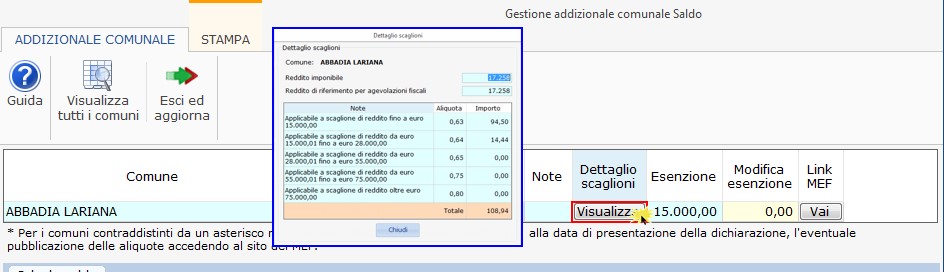

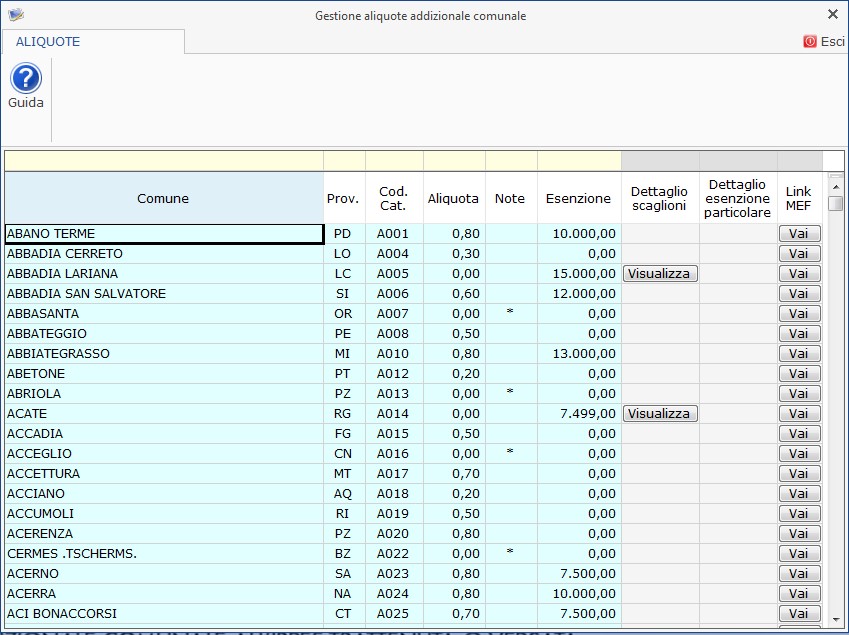

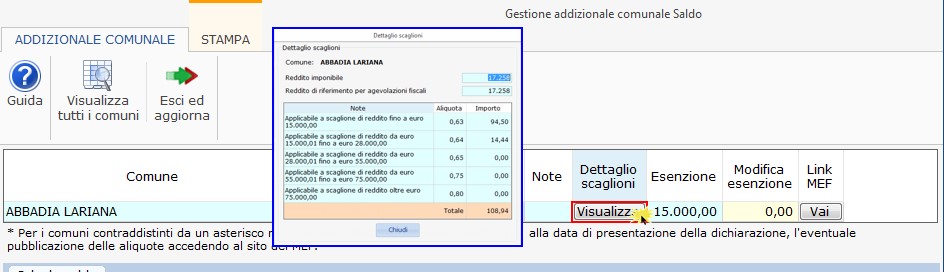

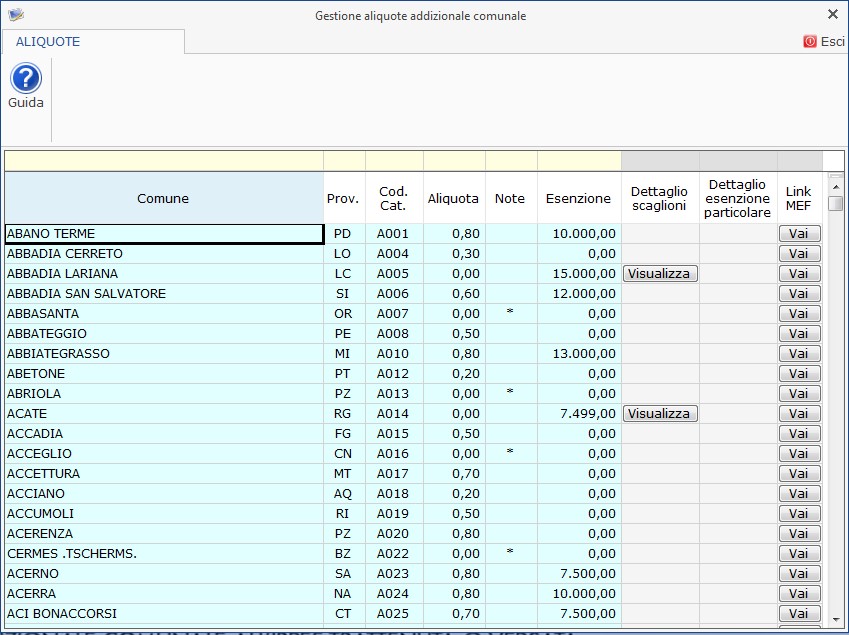

Nel caso in cui siamo in presenza di un Comune che applica aliquote per scaglioni, in corrispondenza della colonna “Dettaglio scaglioni”, è presente un bottone con il quale visualizzare il dettaglio degli scaglioni previsti per il Comune.

La colonna “Dettaglio scaglioni” viene visualizzata solamente se il Comune applica aliquota per scaglioni.

La colonna “Dettaglio scaglioni” viene visualizzata solamente se il Comune applica aliquota per scaglioni.

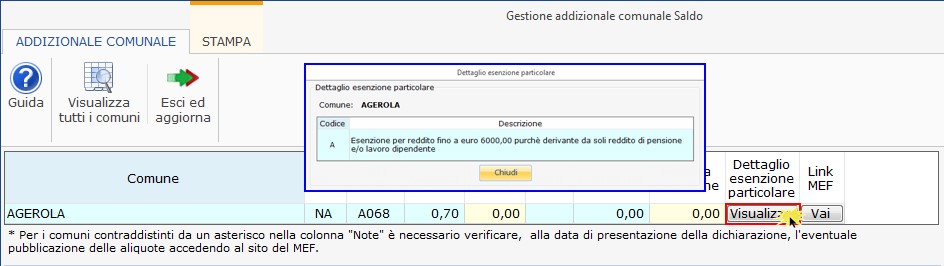

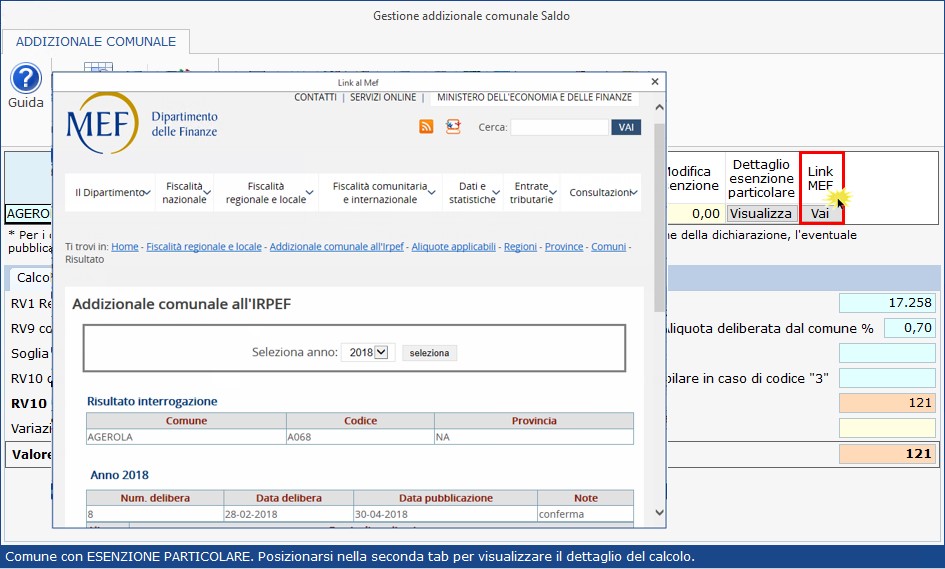

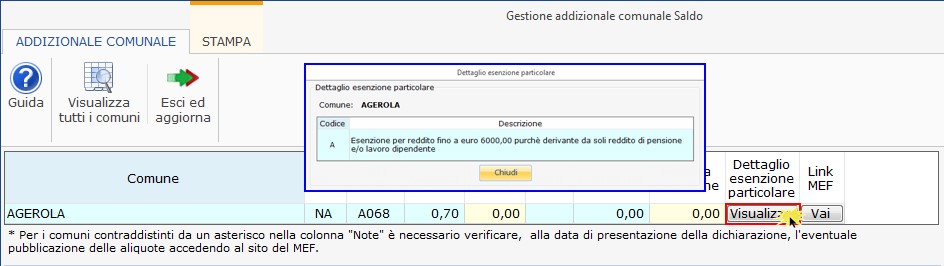

Nel caso in cui siamo in presenza di un Comune che applica un esenzione particolare, in corrispondenza della colonna “Esenzione particolare” è presente un bottone con il quale è possibile visualizzare la tipologia di esenzione da applicare.

La colonna “Esenzione” si rinomina in “Esenzione particolare” se il Comune applica un esenzione particolare.

La colonna “Esenzione” si rinomina in “Esenzione particolare” se il Comune applica un esenzione particolare.

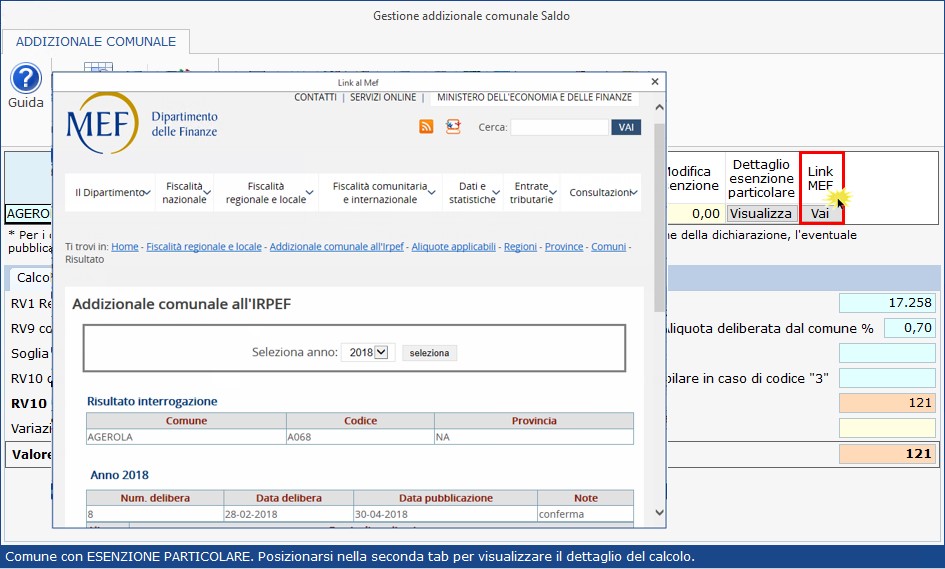

Nella colonna “Link al MEF” è presente un pulsante con il quale è possibile accedere al sito internet del Ministero dell’Economia e delle Finanze per la consultazione delle delibere emanate per il Comune.

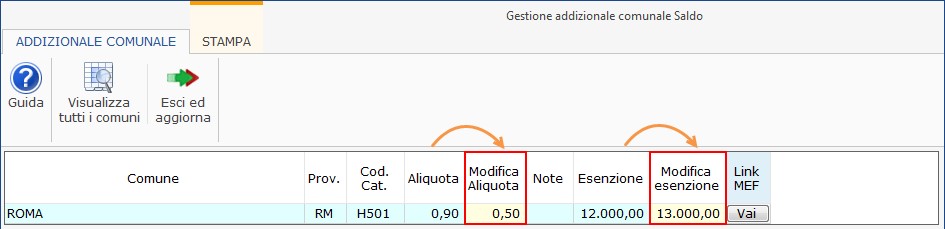

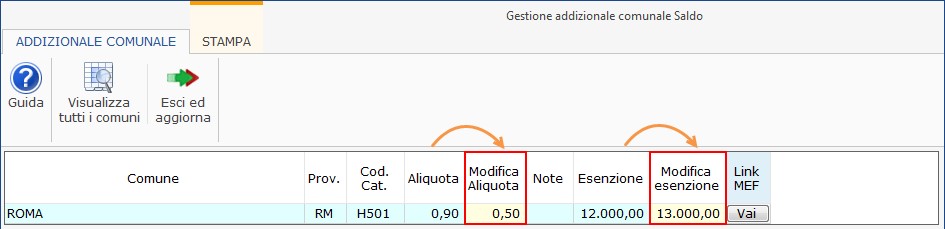

La colonna “Modifica Aliquota” e “Modifica Esenzione” permette all’utente di andare a modificare l’aliquota e/o l’esenzione proposte dal software. Nel caso in cui siano compilate, il software prenderà quanto indicato dall’utente per effettuare il calcolo.

Il pulsante “Visualizza tutti i comuni”  apre l’elenco di tutti i Comuni italiani con le relative aliquote ed esenzioni.

apre l’elenco di tutti i Comuni italiani con le relative aliquote ed esenzioni.

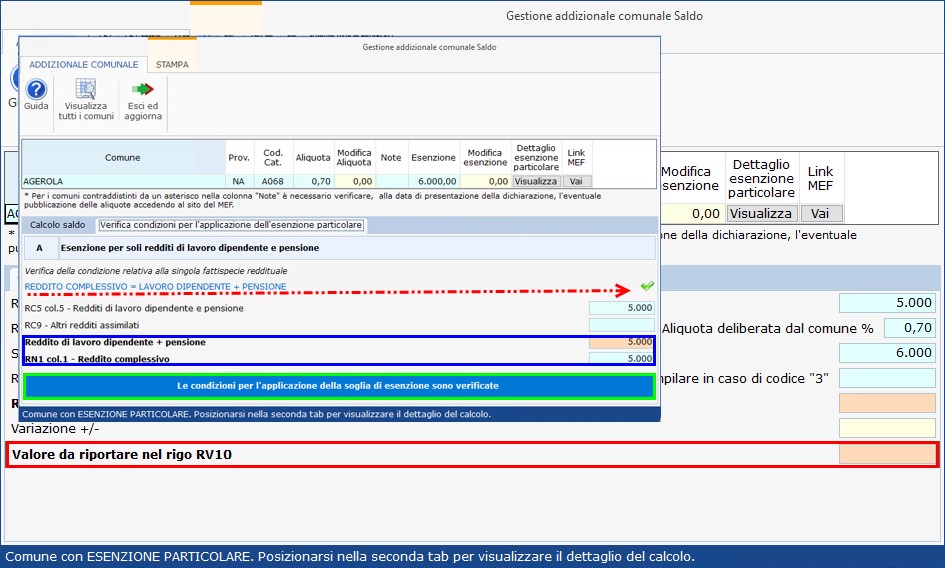

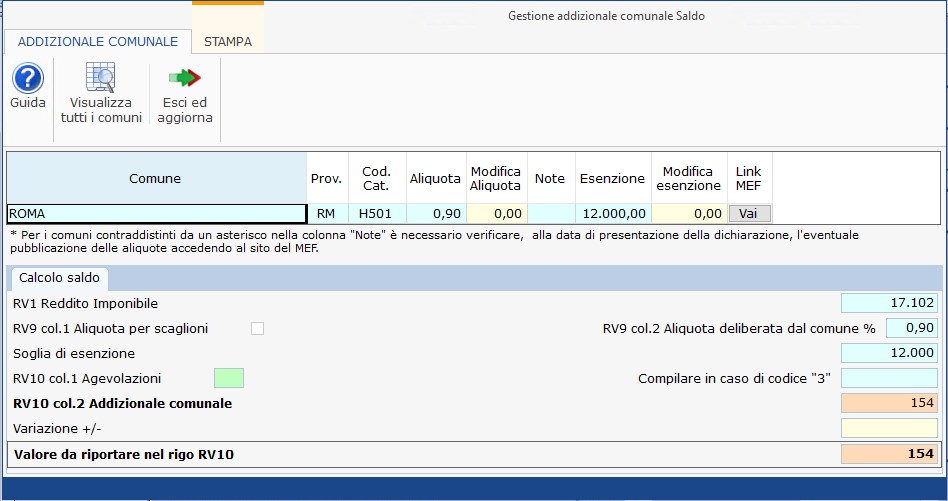

GESTIONE ADDIZIONALE COMUNALE - SALDO

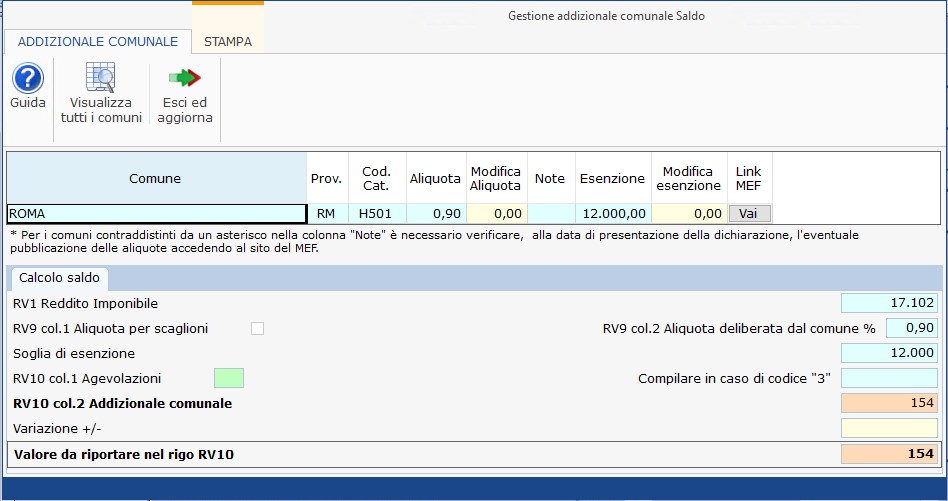

Nella gestione per il calcolo del saldo troviamo i seguenti campi:

Reddito imponibile : Qui viene riportato in automatico dal software il reddito imponibile presente nel rigo RV1.

Aliquota per scaglioni : Nel caso in cui siamo in presenza di un Comune che applica l’aliquota per scaglioni, questo campo viene fleggato in automatico dal software.

Aliquota deliberata dal comune: Nel campo viene riportata l’aliquota prevista dal Comune per il calcolo del saldo o, nel caso in cui il contribuente abbia provveduto a modificarla, l’aliquota indicata nel campo “Modifica aliquota”. Nel caso in cui il Comune applichi aliquote per scaglioni, questo campo è disabilitato.

Soglia di esenzione: In questo campo viene riportata l’esenzione prevista dal Comune o, nel caso in cui il contribuente abbia provveduto a modificarla, l’esenzione indicata nel campo “Modifica esenzione”.

Agevolazioni: In questo campo indicare il codice agevolazione qualora previsto per il contribuente.

Compilare in caso di codice “3” : Nel caso in cui venga indicato il codice esenzione 3, si attiva il campo “Compilare in caso di codice 3” nel quale indicare l’importo dell’agevolazione.

Addizionale comunale: In base a quanto indicato sopra, in questo campo viene riportato il calcolo dell’addizionale comunale effettuato in automatico dal software.

Variazione +/- : Nel caso in cui si voglia variare il calcolo proposto dal software.

Valore da riportare al rigo RV10 : In questo campo viene riportato l’importo presente nel campo “Addizionale comunale” modificato con l’eventuale variazione indicata in “Variazione +/-“.

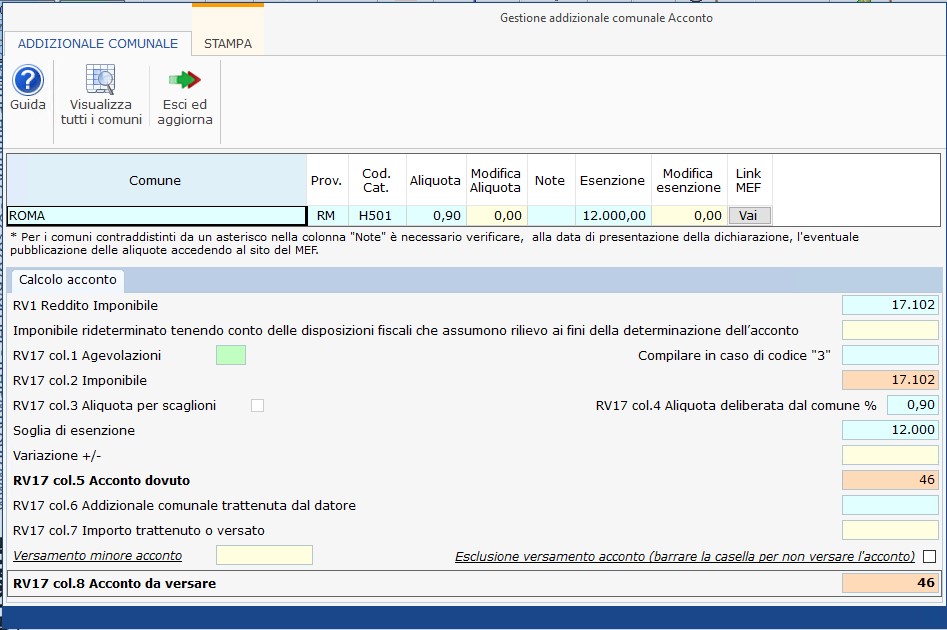

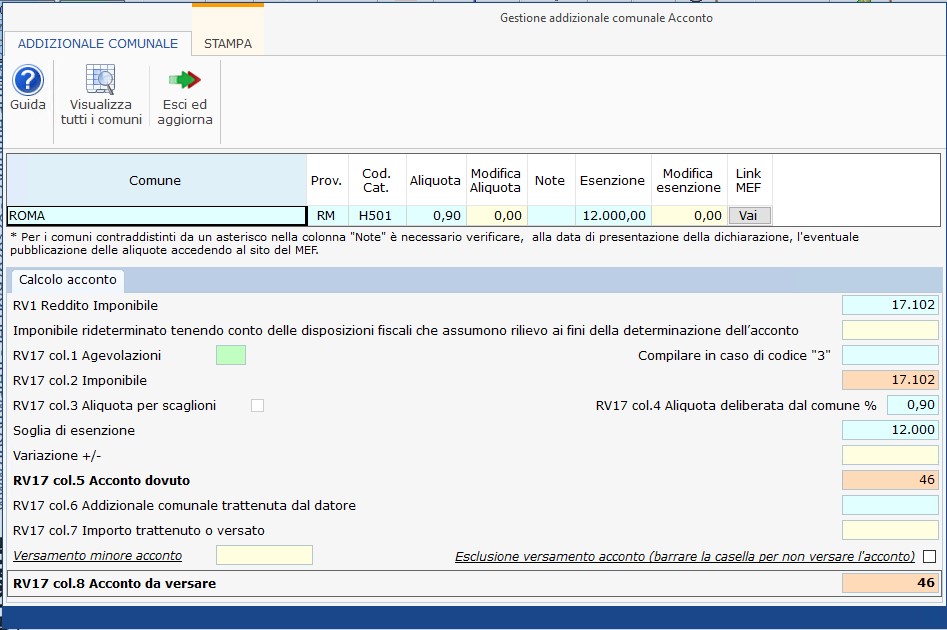

GESTIONE ADDIZIONALE COMUNALE - ACCONTO

Nella gestione per il calcolo dell’acconto troviamo i seguenti campi:

Reddito imponibile : Qui viene riportato in automatico dal software il “reddito imponibile” presente nel rigo RV1.

Agevolazioni : In questo campo indicare il codice agevolazione qualora previsto per il contribuente.

Compilare in caso di codice “3” : Nel caso in cui venga indicato il codice esenzione 3, si attiva il campo “Compilare in caso di codice 3” nel quale indicare l’importo dell’agevolazione.

Imponibile : Qui viene riportato il reddito imponibile sul quale calcolare l’imposta, in base anche alla compilazione del precedente campo “Agevolazioni”.

Aliquota per scaglioni : Nel caso in cui siamo in presenza di un Comune che applica l’aliquota per scaglioni, questo campo viene fleggato in automatico dal software.

Aliquota deliberata dal comune : Nel campo viene riportata l’aliquota prevista dal Comune per il calcolo del saldo o, nel caso in cui il contribuente abbia provveduto a modificarla, l’aliquota indicata nel campo “Modifica aliquota”. Nel caso in cui il Comune applichi aliquote per scaglioni, questo campo è disabilitato.

Soglia di esenzione : In questo campo viene riportata l’esenzione prevista dal Comune o, nel caso in cui il contribuente abbia provveduto a modificarla, l’esenzione indicata nel campo “Modifica esenzione”.

Variazione +/- : Nel caso in cui si voglia variare il calcolo proposto dal software.

Acconto dovuto : Viene riportato l’acconto dovuto calcolato applicando l’aliquota e l’eventuale esenzione modificato dell’importo indicato, se presente, nel campo “Variazione +/-”.

Versamento minore acconto : Il campo deve essere utilizzato nel caso in cui si voglia versare un minor acconto rispetto a quello proposto dal software. L’importo indicato in questa casella sarà quello che confluirà nella gestione pagamenti, mentre l’importo che verrà scaricato nel modello ministeriale sarà quello effettivamente dovuto.

Esclusione versamento acconto : Il campo deve essere barrato in caso non si voglia versare l’acconto. Barrando questa casella l’imposta non viene fatta confluire nei pagamenti ma sarà comunque scaricato l’importo dovuto nel modello ministeriale.

Valore da riportare nel rigo RV17 col.8 : Viene riportato il totale dell’addizionale comunale in acconto da versare.

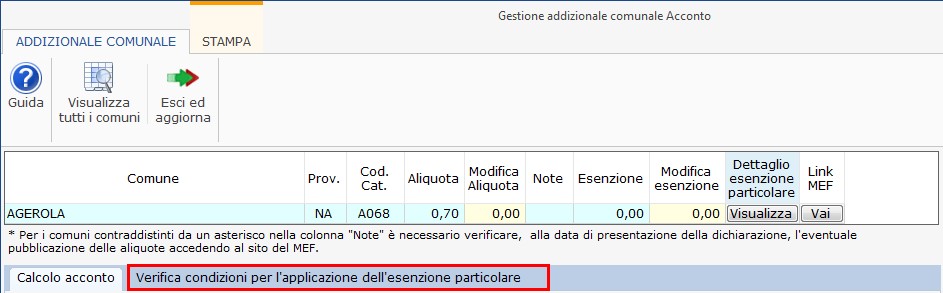

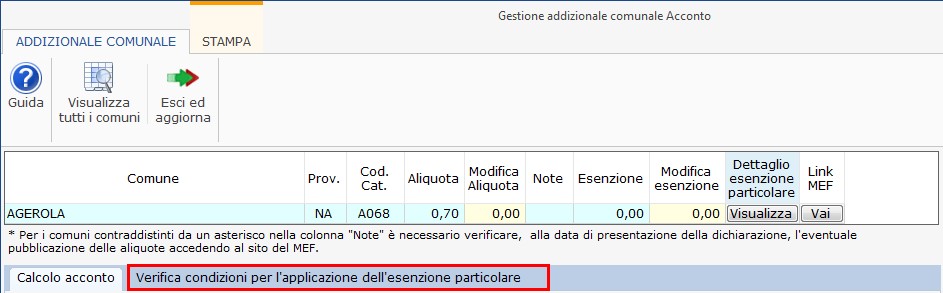

VERIFICA CONDIZIONI PER L'APPLICAZIONE DELL'ESENZIONE PARTICOLARE

Nel caso in cui siamo in presenza di un comune per il quale è prevista l’applicazione di un ESENZIONE PARTICOLARE, nelle gestioni si attiva una seconda tab, denominata “Verifica condizioni per l’applicazione dell’esenzione particolare”, nella quale l’utente può verificare se per il Comune risultano verificate tutte le condizioni per l’applicazione dell’esenzione particolare.

Nel caso in cui per il Comune siano verificate tutte le condizioni previste dall’esenzione particolare, e quindi l’addizionale comunale non è dovuta, la gestione non effettua il calcolo.

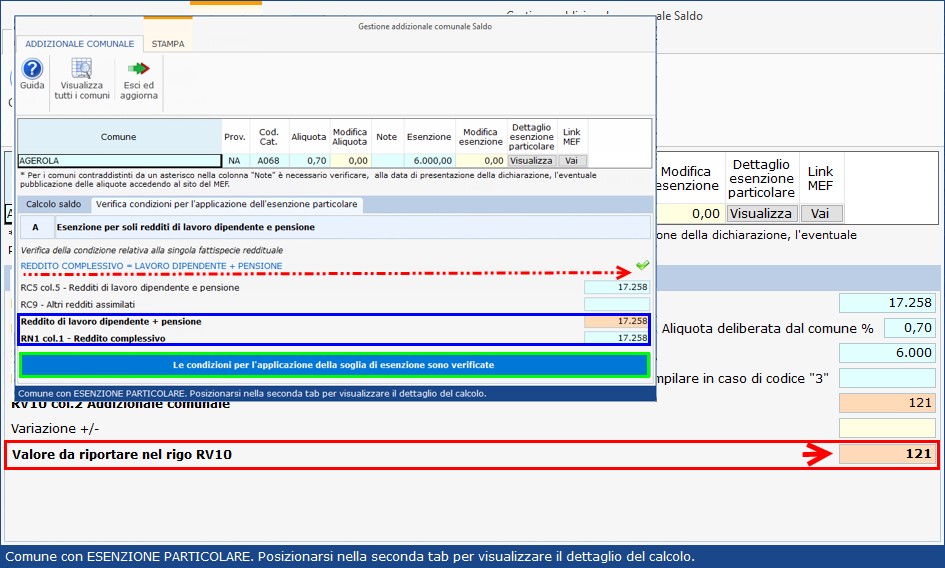

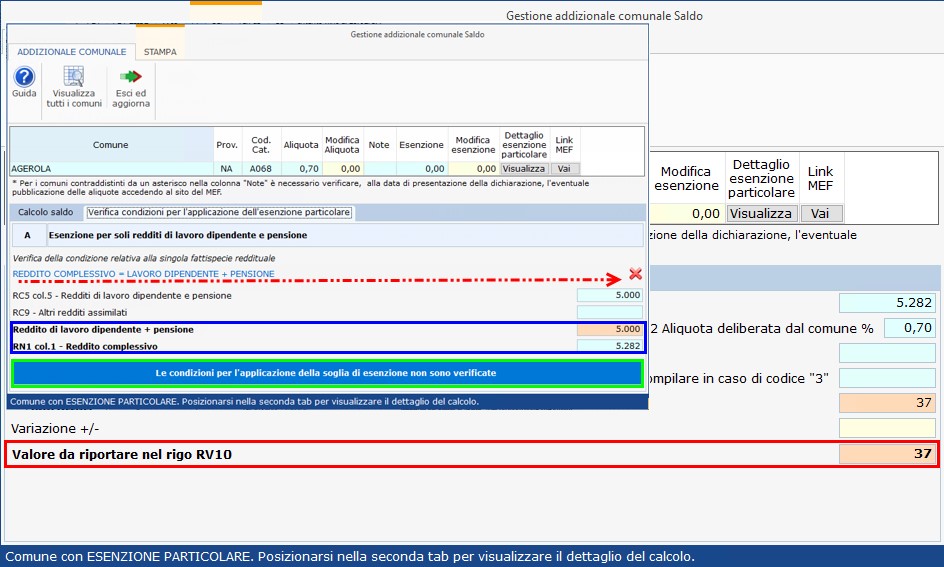

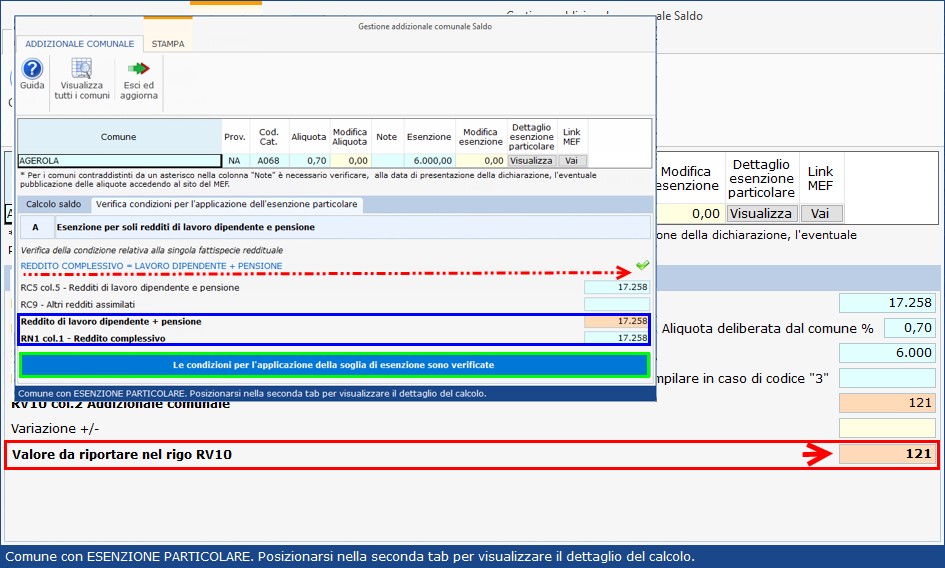

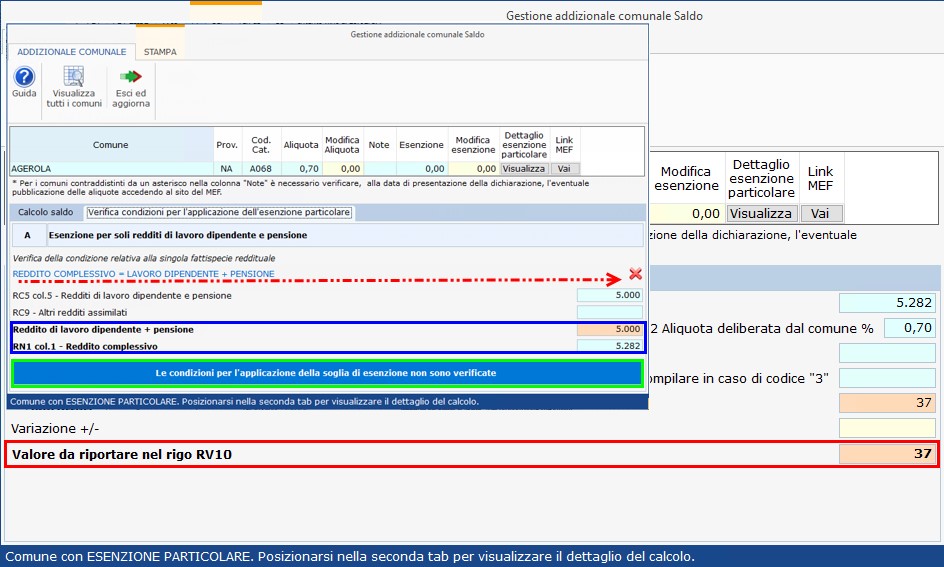

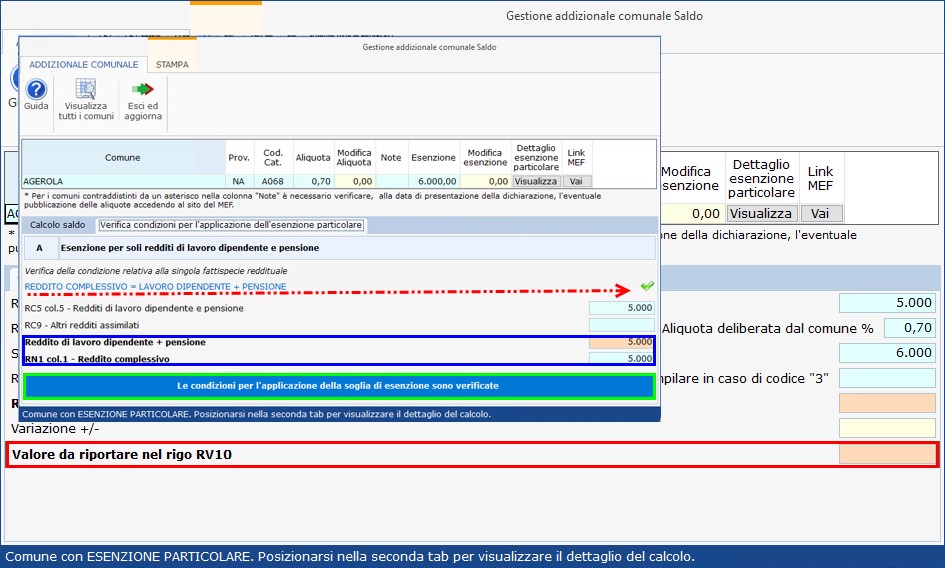

Per il Comune di Agerola è prevista l’applicazione dell’esenzione particolare “A – Esenzione per reddito fino a euro 6.000 purché derivante da soli redditi di pensione e/o lavoro dipendente”.

Le condizioni per l’applicazione di questa esenzione sono:

1) Il reddito complessivo deve essere uguale alla somma del reddito di pensione (se presente) e il reddito di lavoro dipendente (se presente).

2) Il reddito complessivo deve essere minore uguale alla soglia di esenzione prevista dall’esenzione particolare, che in questo caso è di 6.000 €.

Caso 1. Il contribuente ha un reddito da lavoro dipendente di 17.258 €. Non ha nessun altro tipo di reddito. In questo caso la condizione 1) è verificata ma, essendo il reddito superiore alla soglia di esenzione (di 6.000 €), condizione 2) non verificata, l’addizionale è dovuta.

Caso 2. Il contribuente ha un reddito complessivo di 5.282 € composto da: reddito da pensione 5.000 € e redditi di Fabbricati 282 €. In questo caso la condizione 1) non è verificata in quanto il contribuente ha sia redditi di pensione che redditi di fabbricato. L’esenzione quindi non può essere applicata anche se il totale del reddito è minore uguale alla soglia di esenzione.

Caso 3. Il contribuente ha un reddito complessivo da pensione di 5.680 € e nessun altro reddito. In questo caso la condizione 1) è verificata in quanto il suo reddito è composto interamente da quello di pensione. Inoltre il reddito è minore alla soglia di esenzione (di 6.000 €), condizione 2) verificata, pertanto l’addizionale comunale non è dovuta.

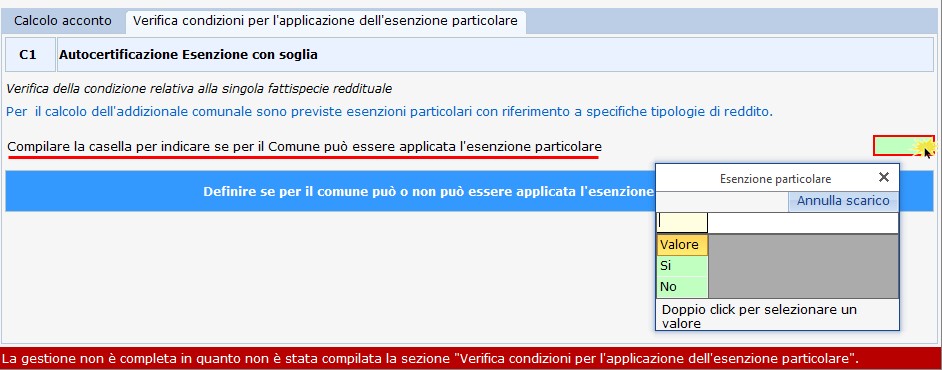

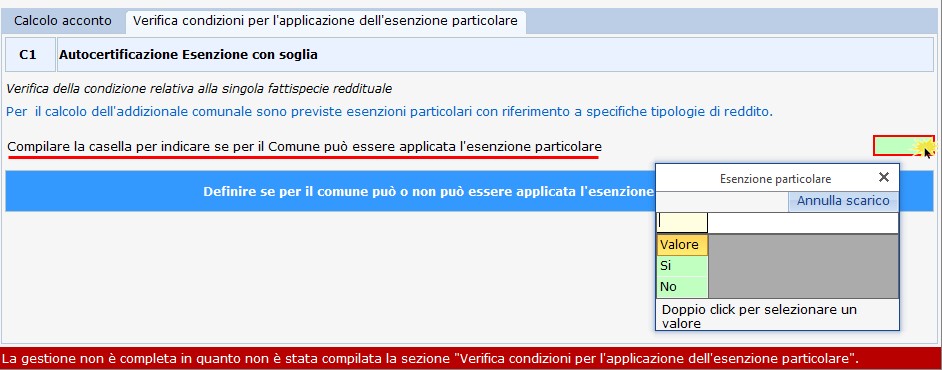

Esenzioni particolari non gestite in automatico

Per alcune Esenzioni particolari il software non esegue in automatico la verifica delle condizioni per l’applicabilità dell’esenzione.

In questo caso deve essere l’utente a verificare se per il Comune può essere applicata o no l’esenzione.

All’interno della gestione, posizionandosi nella TAB “Verifica condizioni per l’applicazione dell’esenzione particolare”, l’utente deve indicare se per il Comune può o non può essere applicata l’esenzione compilando l’apposito campo.

Indicando “si” per il Comune può essere applicata l’esenzione e l’addizionale comunale non sarà calcolata.

Indicando “no” per il Comune non può essere applicata l’esenzione e l’addizionale comunale sarà calcolata.