7.6.5.1 - INTRODUZIONE

7.6.5.1.2 - ABILITAZIONE APPLICAZIONE

7.6.5.1.1 - NORMATIVA

L’articolo 21 del DL n. 78 del 31 maggio 2010, convertito con modificazioni della legge n.122 del 30 luglio 2010 ha introdotto l’obbligo, per i soggetti passivi Iva, di comunicazione telematica delle operazioni rilevanti ai fini Iva, di importo non inferiore a 3.000 euro.

Soggetti

Sono obbligati alla comunicazione di cui al DL. n.78/2010, tutti i soggetti passivi Iva.

Inoltre sono obbligati a tale comunicazione:

- imprese ed esercenti arti o professioni in regime di contabilità semplificata;

- gli enti non commerciali per le operazioni effettuate nell’esercizio di attività commerciali o agricole;

- i soggetti non residenti con stabile organizzazione in Italia, quelli operanti tramite rappresentante fiscale, ovvero identificati direttamente;

- curatori fallimentari ed i commissari liquidatori per conto della società fallita o in liquidazione coatta amministrativa;

- i soggetti che si avvalgono della dispensa per adempimenti per le operazioni esenti;

- i soggetti che applicano il regime fiscale agevolato per le nuove iniziative imprenditoriali e di lavoro autonomo.

I soggetti che si avvalgono del regime dei contribuenti minimi sono esonerati dalla comunicazione in quanto non hanno obblighi verso gli adempimenti Iva.

Oggetto

Le operazioni rilevanti ai fini Iva che devono essere comunicate sono:

- operazioni imponibili;

- operazioni non imponibili se si tratta di cessioni all’esportazione di cui all’art. 8, operazioni assimilate e servizi internazionali;

- operazioni esenti di cui all’art. 10 del decreto.

Le operazioni fuori campo iva sono escluse, causa la mancanza di uno dei requisiti essenziali.

In sintesi sono oggetto della comunicazione tutte le operazioni rese e ricevute per le quali sono state emesse fatture nel periodo di riferimento. Rientrano nell’oggetto della comunicazione anche le operazioni rese, senza emissione di fattura, a consumatori finali e imprenditori e professionisti che acquistano beni o servizi non rientranti nell’attività di impresa o lavoro autonomo.

Nella comunicazione sono escluse le informazioni relative alle seguenti operazioni:

- importazioni;

- esportazioni di cui all’art.8, comma 1, lettera a) e b) DPR n. 633/72;

- cessioni di beni e prestazioni di servizi effettuate e ricevute nei confronti di operatori economici con residenza o domicilio in paesi cosiddetti “Black List”;

- operazioni che hanno già costituito oggetto di comunicazione all’anagrafe tributaria

- (es. contratti di assicurazione e contratti di somministrazione di energia elettrica);

- operazioni effettuate nei confronti di contribuenti non soggetti passivi Iva, qualora il pagamento del corrispettivo avvenga tramite carte di credito, di debito o prepagate emesse da operatori finanziari soggetti all’obbligo di comunicazione art.7 com. 6 DPR n. 605/1973;

- operazioni effettuate o ricevute in ambito comunitario;

- passaggi interni di beni tra rami d’azienda documentati con fattura.

Il D.L. n. 78/2010 stabilisce le soglie minime superate le quali diventa obbligatorio effettuare la comunicazione.

Comunicazione anno 2010:

€ 25.000 per le sole operazioni, soggette all’obbligo di fatturazione, effettuate nel 2010 (importo operazione al netto dell’iva).

Comunicazioni anni successivi al 2011:

€ 3.000 per le operazioni che hanno l’obbligo di emissione di fattura (importo operazione al netto dell’iva).

€ 3.600 per le operazioni, che non hanno obbligo di emissione della fattura o che non hanno obbligo di indicazione dell’iva nella fattura (l’importo della soglia si intende da calcolare al lordo dell’iva).

Termini di invio

La scadenza dell’invio della comunicazione è il 30/04 di ogni anno successivo a quello oggetto della comunicazione.

Per l’anno 2010 il termine di invio è previsto per il 31/12/2011.

Per l’anno 2011 la scadenza rimane il 30/04/2012. Nella comunicazione del 2012 relativa alle operazioni del 2011 che non hanno l’obbligo di fatturazione, devono essere prese in considerazione a partire dal 01/07/2011.

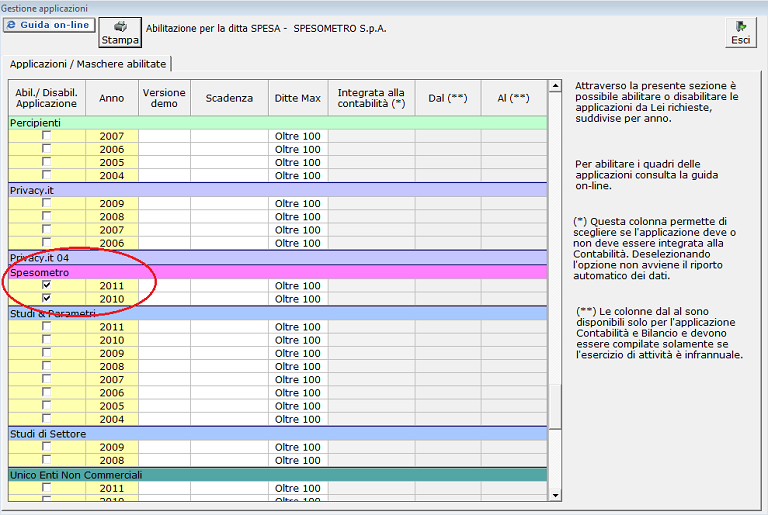

L’applicazione sarà disponibile dopo aver effettuato l’aggiornamento della procedura attraverso il “LiveUpdate”

A seguito del termine della procedura di aggiornamento si potrà effettuare l’abilitazione dell’applicazione attraverso il seguente iter procedurale.

Cliccare su “Applicazioni”, ricercare l’applicazione in questione e mettere il check nella casella relativa all’anno 2010.

L’utente sarà tenuto a contattare la GBsoftware nel caso in cui nella finestra “Gestione applicazioni” non sia abilitata l’applicazione dello Spesometro.

Nel sito http://www.gbsoftware.it si troveranno tutte le indicazioni telefoniche e telematiche con cui poter contattare la nostra azienda e poter parlare con un operatore che risolverà prontamente il problema.

Nel caso di accesso allo “Spesometro”, attraverso le modalità previste, quando l’applicazione è presente nella chiave acquistata dall’utente ma non è abilitata, la procedura a visualizza un messaggio in cui è richiesto di attivare l’applicazione.