Funzioni del Quadro RF

Il quadro RF “Reddito di impresa in contabilità ordinaria” può essere compilato:

• in automatico dal software, nel caso di utilizzo del modulo contabilità GB. I dati provengono direttamente dalle scritture contabili ed è possibile visualizzare il dettaglio degli importi, che determinano il risultato riportato nel rigo, facendo doppio click nei campi di colore giallo intenso/celeste.

• manualmente dall’utente, inserendo direttamente i dati nel quadro (campi gialli) o all’interno delle gestioni di dettaglio (campi celesti).

ATTENZIONE!

Ai fini di una corretta compilazione del dichiarativo, consigliamo all’utente di effettuare il riporto dei dati nei seguenti righi che non sono completamente gestiti dalla procedura.

-

Rigo “RF8”

ai sensi dell’art. 88, comma 3, lett. b), del TUIR, i proventi in denaro o in natura conseguiti a titolo di contributo o di liberalità, esclusi i contributi di cui alle lett. g) ed h) del comma 1 dell’art. 85 del TUIR, concorrono a formare il reddito nell’esercizio in cui sono stati incassati ovvero, a scelta del contribuente, in quote costanti in tale esercizio e nei successivi, ma non oltre il quarto.

ESEMPIO

Un contributo in c/capitale pari a 200.000 contabilizzato per competenza nel 2017 ed incassato nel 2018.

In Redditi PF 2018, periodo d’imposta 2017, si deve effettuare una variazione in diminuzione per il totale, nel rigo RF55, perché tali contributi sono tassati secondo il principio di cassa, così da rimandare la tassazione nel periodo corretto.

In Redditi PF 2019 il contribuente può decidere di adottare due modalità di tassazione:

- In caso di Tassazione integrale, si deve procedere ad effettuare una variazione in aumento per il totale nel rigo RF31

- In caso di Rateizzazione, si deve effettuare:

- una variazione in aumento nel rigo RF31 per il totale,

- una variazione in aumento nel rigo RF8 per la parte della quota costante,

- una variazione in diminuzione nel rigo RF55 per il totale.

L’utente, in base alla tipologia di tassazione prescelta, deve intervenire nel modello dichiarativo, facendo le riprese fiscali corrette.

-

Rigo “RF16”

Nel rigo RF16, nella scheda di dettaglio, è riportato il calcolo per determinare la deducibilità dell’Irap sia in riferimento ai costi del personale dipendente che in riferimento al 10% dell’imposta e la gestione per il calcolo della deduzione IMU.

-

Rigo “RF18”

In questo rigo l’utente deve inserire manualmente i costi dei beni in leasing non deducibili.

La procedura non gestisce il “Leasing” e quindi non può calcolare il limite di deducibilità di questi costi, per questo motivo deve essere l’utente a dover effettuare il calcolo di tale limite manualmente.

Le spese di rappresentanza, per le imprese di nuova costituzione, sostenute nei periodi d’imposta anteriori a quello in cui sono conseguiti i primi ricavi, possono essere portate in deduzione dal reddito nel periodo in cui si ottengono i primi ricavi e in quello successivo.

In questo caso però l’utente deve riportare l’importo delle spese non deducibili nel quadro RS, rigo RS28 nel periodo d’imposta precedente all’ottenimento dei ricavi.

-

Rigo “RF21”

In tale rigo sono riportate le quote di ammortamento riferite a diverse categorie.

Nel caso in cui la società possiede “fabbricati” deve compilare manualmente la sezione “Ammortamento dei terreni” del quadro RS.

VERIFICA ABBINAMENTO CONTI

Ai fini di una corretta integrazione del dichiarativo con la contabilità, è necessario controllare che i conti inseriti dall’utente siano correttamente abbinati ai quadri.

Per maggiori informazioni sul funzionamento della gestione si rimanda alla guida on-line della maschera.

Riporto dati dagli anni precedenti

Per gli utenti che hanno utilizzato, nelle precedenti annualità, il software Dichiarazioni GB o Integrato GB, la procedura permette di riportare gli importi dalla dichiarazione del periodo precedente nelle parti del modello che lo richiedono.

Per ottenere il riporto dei dati è necessario accedere alla gestione “Controllo stato applicazione” tramite il pulsante  .

.

Per maggiori informazioni sul funzionamento della gestione si rimanda alla guida on-line della maschera.

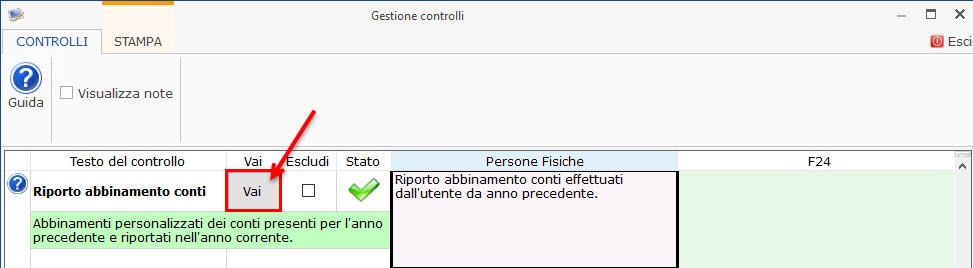

Riporto abbinamento conti anno precedente

L'utente che ha abbinato e/o disabbinato dei conti dai righi del modello nell'anno precedente può effettuare il riporto degli stessi tramite la funzionalità “Importazione dall’anno precedente dei filtri personalizzati dall’utente”.

Per accedere alla maschera per il riporto automatico dell’abbinamento dei conti agganciati negli anni precedenti, si deve aprire la form dei “Controlli” e poi cliccare sul pulsante “Vai” relativo al riporto dei conti.

Per maggiori informazioni sulla gestione “Riporto conti da anno precedente” si rimanda alla guida on-line.

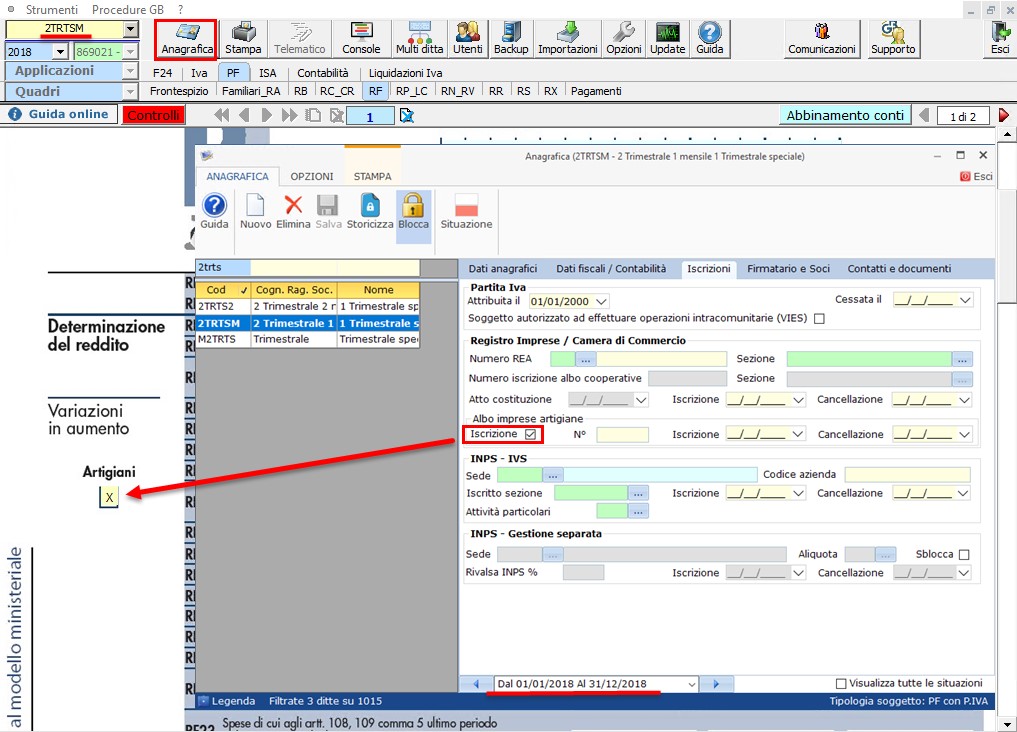

l software riporta in automatico il check “Artigiani”, se nell’anagrafica delle ditte, situazione al 31/12/2018, è stato impostato il check, nella tab “Iscrizioni” in corrispondenza della sezione “Albo imprese artigiane”.

Gestioni del quadro RF

RF7 – Plusvalenze patrimoniali e sopravvenienze attive

Tale gestione permette di determinare le quote costanti delle plusvalenze e delle sopravvenienze imputabili all’esercizio.

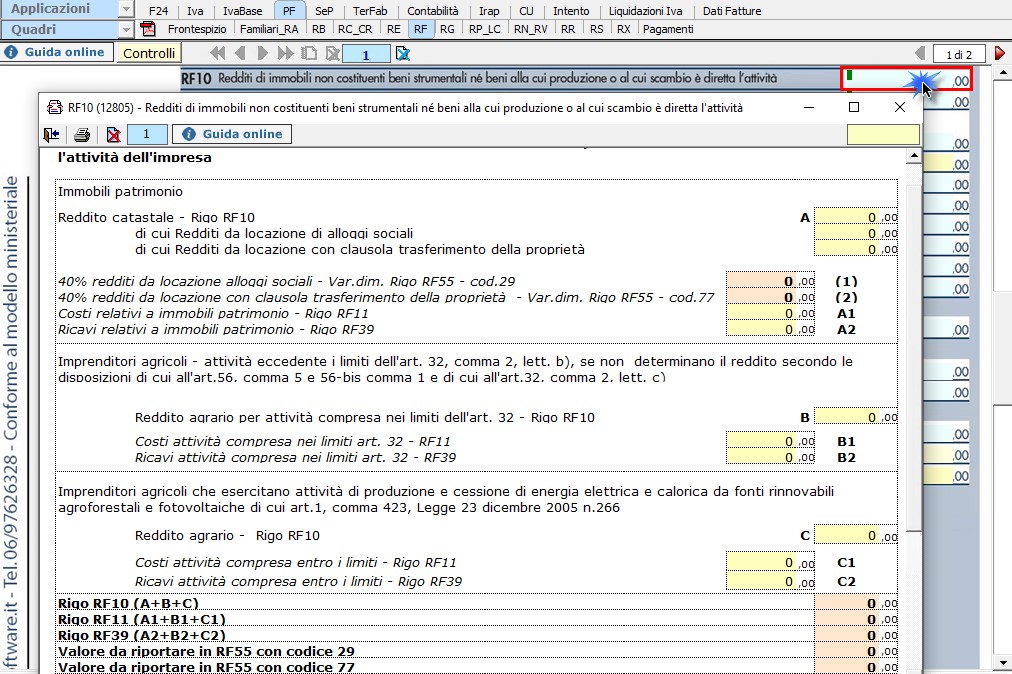

RF10 – Redditi di immobili non costituenti beni strumentali

Nel rigo RF10 è stata inserita una gestione che permette all’utente di inserire manualmente il valore dei redditi dei terreni e dei fabbricati che non costituiscono beni strumentali per l’esercizio dell’impresa né beni alla cui produzione o al cui scambio è diretta l’attività dell’impresa.

Nel rigo RF10 va indicato il reddito determinato in base alle risultanze catastali; si fa presente che nel caso in cui il terreno sia posseduto a titolo di proprietà, enfiteusi, usufrutto o altro diritto reale, nel rigo va indicato anche il reddito dominicale.

La gestione permette anche il riporto nel rigo RF11 e RF39 dei costi e i proventi contabilizzati, inoltre per gli imprenditori agricoli che esercitano attività eccedente i limiti di cui all’art. 32, comma 2, lett. b), devono indicare:

- nel rigo RF10, il reddito agrario, per l’attività compresa nei limiti dell’art 32

- nel rigo RF11, la parte dei costi imputabili all’attività compresa nei limiti dell’art 32

- nel rigo RF39, i ricavi riferibili all’attività compresa nei limiti dell’art 32.

Questo rigo permette anche il riporto del 40% redditi da locazione alloggio sociale tra le variazioni in diminuzione, con il codice 29.

RF12 – Ricavi non annotati

Nel rigo RF12 è presente il pulsante che permette di accedere alla “Gestione ISA: Ulteriori componenti positivi”, che sarà resa disponibile con l'applicazione ISA.

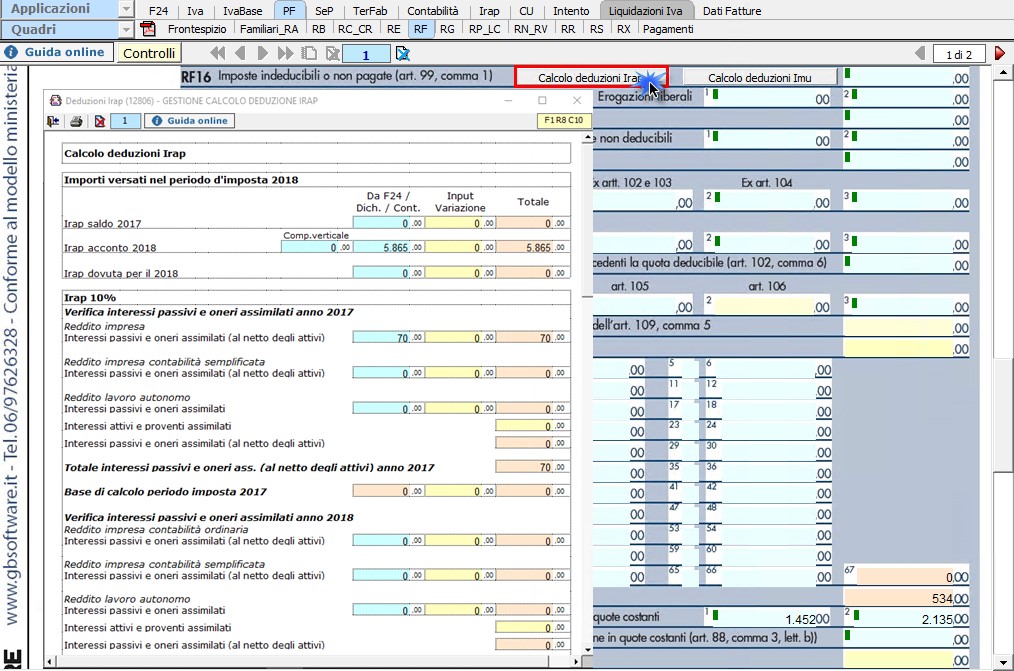

RF16 – Imposte indeducibili o non pagate

Nel rigo RF16 sono presenti due gestioni:

- Calcolo deduzioni Irap

- Calcolo deduzioni Imu

Calcolo deduzioni Irap

In questa gestione sono riportati i calcoli delle deduzioni Irap.

Nella prima parte sono riportati: “Saldo 2017” e “Acconti 2018” dell’Irap, il cui pagamento è stato gestito con l’applicazione F24 di GB, e l’Irap effettivamente dovuta per il 2018, indicata nel rigo IR21 della Dichiarazione Irap 2019, anno imposta 2018.

Si ricorda che per il riporto dei dati dal modello F24 è necessario avere inserito la “Data di versamento” nell’”Applicazione F24”. L’operazione è verificata in automatico dalla procedura tramite la funzione “Controlli”. Il pulsante

Si ricorda che per il riporto dei dati dal modello F24 è necessario avere inserito la “Data di versamento” nell’”Applicazione F24”. L’operazione è verificata in automatico dalla procedura tramite la funzione “Controlli”. Il pulsante  lampeggerà di colore rosso qualora l’operazione non sia stata effettuata/completata.

lampeggerà di colore rosso qualora l’operazione non sia stata effettuata/completata.

A seguire sono strutturate due sezioni:

• “Irap 10%”, in cui si riporta il calcolo della deduzione forfettaria del 10% sul totale dell’imposta a condizione che concorrano alla determinazione della base imponibile interessi passivi e oneri assimilati indeducibili.

• “Irap spese del personale dipendente e assimilato”, in cui si calcola la deduzione analitica dell’imposta, tenendo conto della percentuale di costo del lavoro sostenuto nel periodo rispetto al valore della produzione.

È necessario sottolineare che l’ammontare delle deduzioni calcolate nel periodo, sia analitica che forfettaria, non deve comunque essere superiore al valore dell’imposta complessivamente versata/dovuta.

Deducibilità Imu

La procedura riporta in automatico, dall’applicazione F24, l’imposta versata nel 2018. L’importo, riportato in automatico dal software, deve essere confermato dall’utente ai fini del calcolo della deduzione del 20%.

NOTA

Secondo quanto stabilito nell’art 6 comma 1, del decreto legge 29 novembre 2008, n. 185, convertito con modificazioni dalla legge 28 gennaio 2009, n. 2, a decorrere dal periodo d’imposta in corso al 31 dicembre 2008, è ammesso in deduzione un importo pari al 10 per cento dell’imposta regionale sulle attività produttive, forfetariamente riferita all’imposta dovuta sulla quota imponibile degli interessi passivi e oneri assimilati al netto degli interessi attivi e proventi assimilati ovvero delle spese per il personale dipendente e assimilato al netto delle deduzioni spettanti.

I soggetti che possono accedere a tale possibilità di deduzione sono, coloro che determinano la base imponibile IRAP secondo gli art 5, 5-bis, 6, 7 e 8 decreto delegato n. 446 del 15/12/1997, rispettivamente elencati di seguito:

- società di capitali e enti commerciali

- società di persone e imprese individuali

- banche e altri enti e società finanziari

- imprese di assicurazione

- persone fisiche, società semplici e quelle ad esse equiparate esercenti arti e professioni.

Per approfondimenti è possibile consultare la “Circolare 16/E dell’agenzia delle entrate del 14/04/2009” e la “Circolare 8/E dell’agenzia delle entrate del 3/04/2013”.

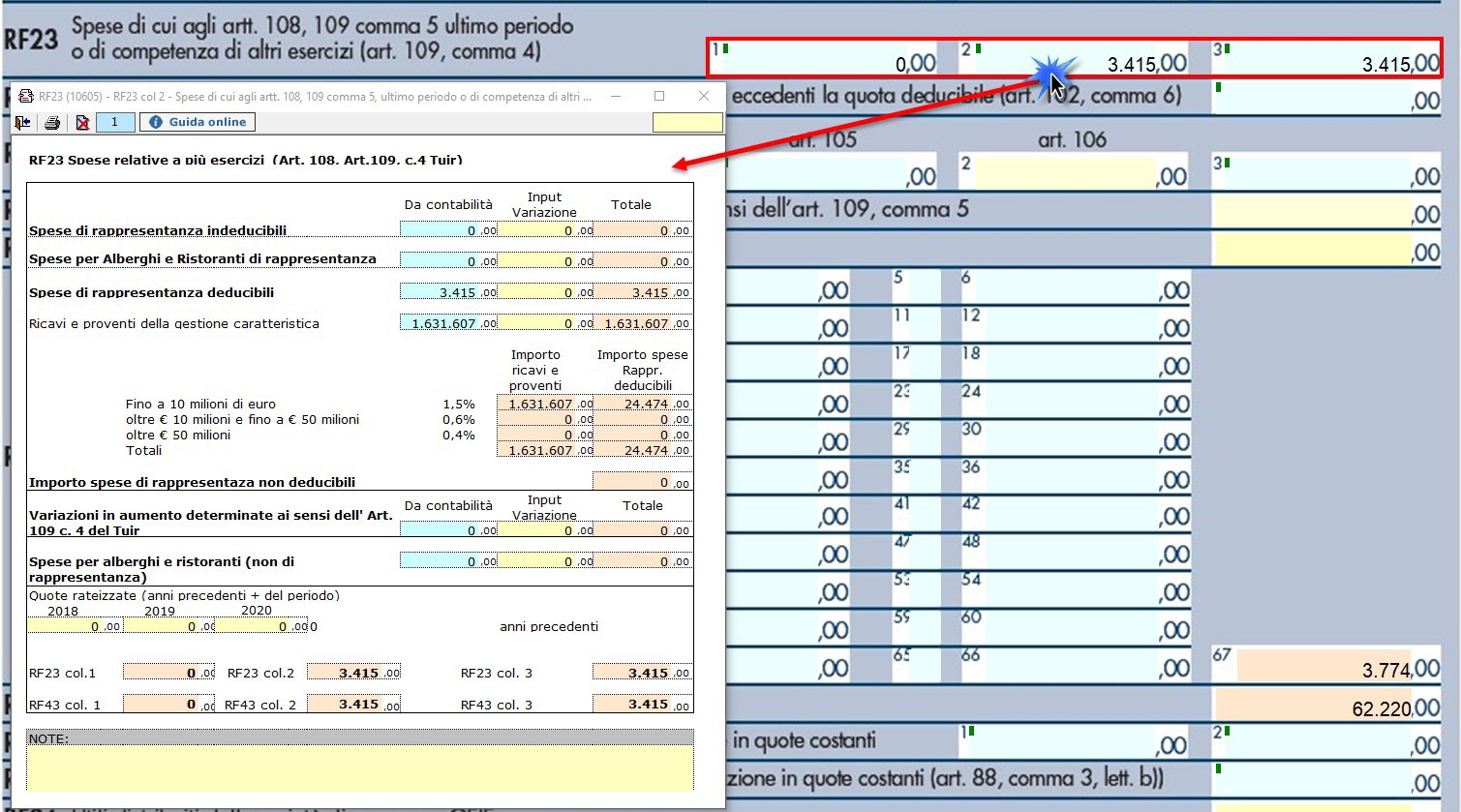

RF23 - Spese di cui agli artt. 108, 109 comma 4 e comma 5 ultimo periodo

Nel rigo RF23 devono essere riportate le spese di rappresentanza in base alle disposizioni del TUIR. La gestione presente permette di effettuare i calcoli

1. “Spese per alberghi e ristoranti di rappresentanza”

In base al dato presente la procedura effettua il calcolo delle le spese relative a prestazioni alberghiere e a somministrazioni di alimenti e bevande che rientrano tra quelle di rappresentanza che sono deducibili nel limite del 75 per cento del loro ammontare, entro il limite dei ricavi.

2. “Spese di rappresentanza deducibili”

Secondo la nuova disposizione del comma 2 dell’art. 108 del TUIR, le spese di rappresentanza sono deducibili nel periodo d’imposta in cui sono sostenute se rispondono ai requisiti d’inerenza e congruità. In tale rigo sono sommate anche le spese di per alberghi e ristoranti di rappresentanza di cui al punto precedente.

Il limite di deducibilità è calcolato applicando all’ammontare dei ricavi e proventi della gestione caratteristica le percentuali stabilite dal D.M. 19 Novembre 2008.

3. Riporto dei dati nel dichiarativo

In fondo alla gestione la procedura visualizza gli importi che saranno riportati nei righi del modello, come definito dalle istruzioni ministeriali.

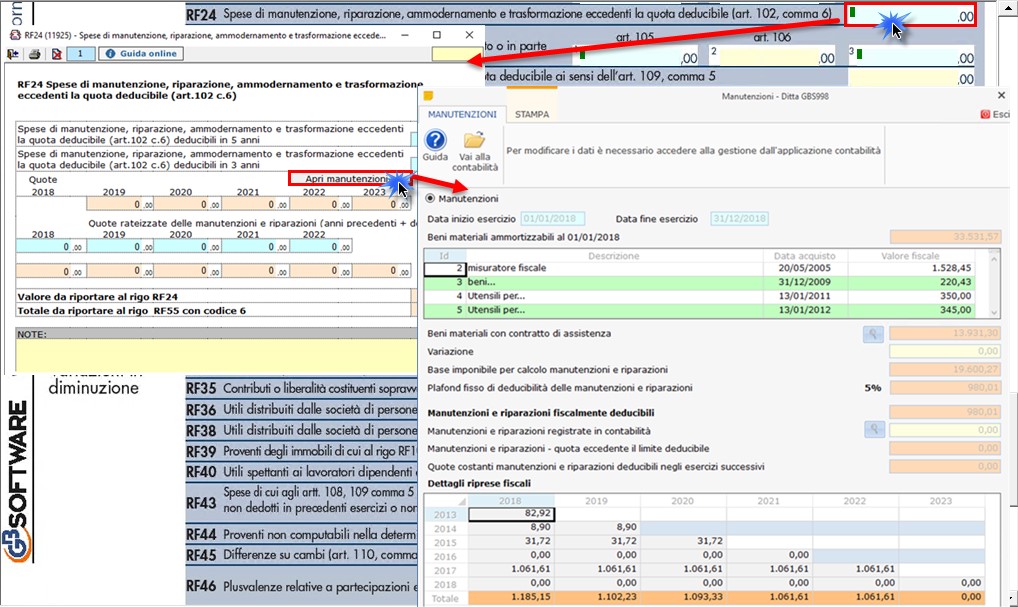

RF24 - Spese di manutenzione, riparazione, ammodernamento e trasformazione eccedenti la quota deducibile (art.102 c.6)

Nel rigo RF24 “Spese di manutenzione, riparazione, ammodernamento e trasformazione eccedenti la quota deducibile (art.102 c.6)” è presente una gestione, all’interno della quale, cliccando il pulsante  , è possibile accedere alla maschera che permette la gestione di tali spese.

, è possibile accedere alla maschera che permette la gestione di tali spese.

La maschera delle “Manutenzioni” deve essere utilizzata sia dagli utenti che sono in possesso del software Integrato GB che da coloro che utilizzano solo il modulo Dichiarazioni GB e che procedono alla compilazione manuale del modello.

La maschera delle “Manutenzioni” deve essere utilizzata sia dagli utenti che sono in possesso del software Integrato GB che da coloro che utilizzano solo il modulo Dichiarazioni GB e che procedono alla compilazione manuale del modello.

In ogni caso, se negli anni precedenti è stata utilizzata la gestione “Manutenzioni”, le spese di manutenzione e riparazione, eccedenti la quota deducibile nei periodi d’imposta precedente, sono riportate nel dichiarativo dell’anno.

L’operazione è verificata in automatico dalla procedura tramite la funzione “Controlli”.

Il pulsante  lampeggerà di colore rosso qualora l’operazione non sia stata effettuata/completata.

lampeggerà di colore rosso qualora l’operazione non sia stata effettuata/completata.

Per maggiori informazioni sul funzionamento della gestione “Manutenzioni” si rimanda alla guida on-line presente all’interno della maschera stessa.

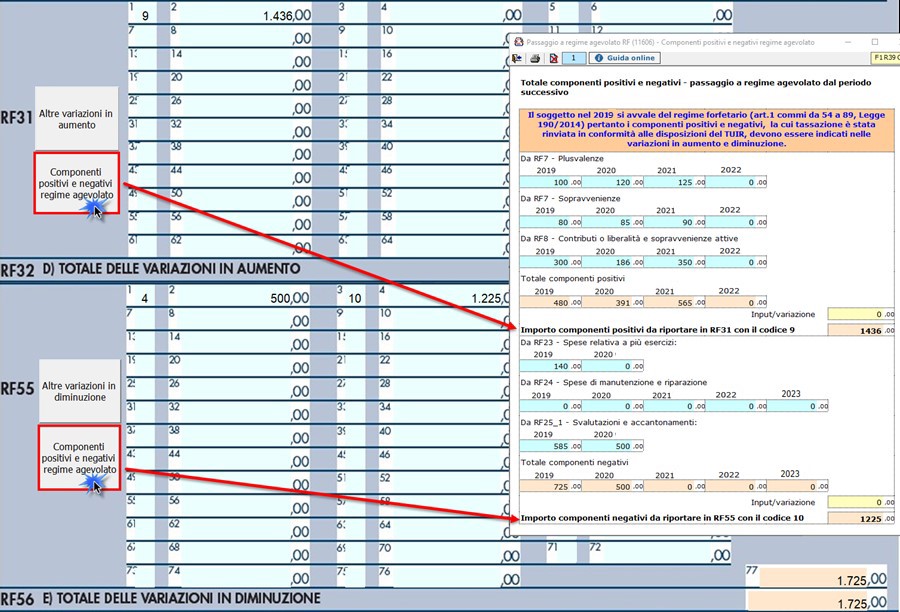

Nei righi RF31 e RF55 devono essere riportati, rispettivamente, l’ammontare delle quote residue dei componenti positivi e negativi di reddito relativi ad esercizi precedenti a quello in cui il contribuente adotta il regime forfetario.

Cliccando il bottone “Componenti positivi e negativi regime agevolato” si apre una gestione che riporta, dai vari dettagli dei righi compilati nel quadro, le predette componenti di reddito che saranno poi riepilogate con i codici 9 e 10 nei rispettivi righi RF31 e RF55.

Questa gestione invia i dati ai righi in automatico se, nell’anagrafica delle ditte – situazione “Dal 01/01/2019”, è stato impostato il regime contabile 15 – forfetario.